Содержание

Что такое титульное страхование при ипотеке

При выдаче ипотечного кредита банки обычно настаивают на приобретении заемщиком комплекта страховых услуг у страховых компаний, выступающих их партнерами. Конечно, страховку можно и не оформлять, но в этом случае кредитор обычно увеличивает процентные ставки по займу на 2—4% в год. Неудивительно, что заемщики расценивают страхование сделок как неизбежное зло, особенно когда речь идет о таких непонятных на первый взгляд вещах, как страхование титула. Что это такое, и в каких случаях может пригодиться данная услуга – давайте разберемся.

О каких титулах идет речь

В страховой и юридической практике титулом называют документ, подтверждающий законное и исключительное право некоего лица на владение имуществом, то есть – правоподтверждающий документ. Для недвижимости таким документом выступает регистрационное свидетельство на помещение либо выписка из ЕГРП, в которой указаны все действующие собственники недвижимого объекта.

Однако объектом титульного страхования выступает вовсе не сам документ, а правовой статус, который он подтверждает. Иными словами, заключая договор о страховании титула, вы таким образом защищаете себя от внезапной утраты права собственности на приобретенное помещение. Как правило, договор подразумевает, что в такой ситуации страховщик будет обязан возместить вам рыночную стоимость застрахованного объекта, а также судебные издержки, понесенные вами в процессе отчуждения права.

Важно! При приобретении в ипотеку квартиры в строящемся доме страхование титула не проводят, поскольку право собственности, как таковое, возникает только после окончания строительства и введения здания в эксплуатацию, а не в момент совершения ипотечной сделки. Страховке подлежат только сделки с недвижимостью на вторичном рынке.

Почему можно потерять титул

Обычный заемщик, выяснив, что такое титульное страхование при ипотеке, неизбежно задается вопросом «Каким образом можно утратить право собственности на законно приобретенную квартиру?». Кажется, если сделка совершена и зарегистрирована в регистрационной палате, ей уже ничто не угрожает. На самом деле, это не совсем так.

Любой из объектов вторичного рынка хоть раз менял владельцев. Если он переходил из рук в руки больше одного раза, да еще и в процессе этого передавался по наследству, любой из прежних владельцев по закону имеет право потребовать его назад. Причиной этого могут послужить следующие обстоятельства:

- нарушение имущественных прав предыдущих владельцев квартиры, их несовершеннолетних детей или наследников (вне зависимости от очереди);

- наличие ошибок в документах на объект недвижимости;

- признание одного из участников сделки недееспособным;

- наличие доказательств того, что одна из предыдущих сделок с квартирой была незаконной (например, совершалась под влиянием обмана или угроз).

Чтобы избежать подобных случаев, вам, как покупателю квартиры, придется перед сделкой проверить всю ее историю с момента постройки дома. Это, к сожалению, возможно не всегда и отнимает очень много времени даже у специалистов. Поэтому, страхование титула можно назвать своего рода компромиссным вариантом. Оно позволяет провести сделку в срок, и защитить при этом интересы всех задействованных в ней сторон.

Что считается страховым случаем

Оспорить существующее право собственности на недвижимость можно только через суд. Если один из бывших владельцев квартиры решит это сделать, вы получите соответствующую повестку. Об этой ситуации необходимо будет сразу сообщить в страховую компанию. Сделать это нужно обязательно, сроки оповещения будут указаны в договоре о страховании титула.

СК предложит вам перечень сотрудничающих с ней адвокатов, любой из которых может заняться вашим делом. Вы, конечно, можете привлечь юриста со стороны, но это по большей части не имеет смысла. Во-первых, специалисты, рекомендованные страховщиками, имеют опыт в соответствующих делах, что увеличит ваши шансы на успех. Во-вторых, для многих страховщиков присутствие их представителя в суде является обязательным условием для выплаты вам компенсации в случае проигрыша дела.

Важно! При возникновении угрозы праву собственности на вашу ипотечную квартиру внимательно прочитайте договор со страховой компанией, и обязательно уведомите ее представителей о сложившейся ситуации.

В случае если суд, рассмотрев дело, лишит вас права собственности на недвижимость, СК должна будет выплатить вам компенсацию. Однако если судом будет принято решение о наложении обременения на объект недвижимости без смены собственников, случай не будет считаться страховым. Соответственно, о компенсации можно будет забыть, как и о возмещении понесенных вами издержек.

Кто может застраховать титул

Большинство граждан РФ, даже имеющих в собственности жилье, никогда не сталкивалось с таким понятием, как титульное страхование недвижимости. Что это такое, люди обычно узнают только в процессе оформления ипотеки. В отечественной страховой практике практически не принято оформлять страховку титула безотносительно к ипотечным сделкам. Хотя, некоторые страховые компании предоставляют такую услугу. Воспользоваться ею может любой совершеннолетний собственник жилья.

Что касается ипотечных сделок, чаще всего, у заемщика просто нет выбора. Банки настаивают на оформлении страхового полиса. В принципе, данным предложением стоит воспользоваться. Во-первых, вы защитите свое имущество от посягательств. А во-вторых, в процессе оформления страховки можно провести дополнительную оценку надежности будущей сделки.

Стоимость страховки как показатель чистоты квартиры

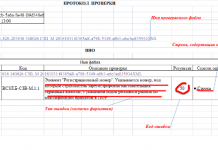

Прежде чем оформлять страхование титула предложенной вами квартиры, СК проводит довольно серьезную проверку ее истории. По результатам этой проверки возможно три варианта развития событий:

- вам оформят страховку по среднерыночной стоимости;

- вам предложат полис по цене выше рыночной;

- вам откажут в страховании без объяснения причин.

По реакции страховой компании можно оценить уровень риска будущей сделки. В первом случае он практически отсутствует. Во втором – квартира находится в зоне риска, но уровень его вполне приемлем. Ну а при отказе от страховки лучше поискать другой объект недвижимости. Слишком велика вероятность, что после совершения купли-продажи вам придется столкнуться с претензиями бывших владельцев.

Важно! Средняя стоимость титульного страхования варьирует от 0,5 до 2,5% от продажной цены квартиры в год. Точные расценки будут зависеть от СК. Узнать их можно при помощи онлайн-калькулятора на сайте выбранной вашим банком компании.

Что нужно учесть при заключении договора

Договор о титульном страховании может быть заключен на срок от года до 10 лет. Верхняя граница – это установленный Гражданским кодексом РФ период, в течение которого могут быть оспорены любые сделки с недвижимостью. Конечно, можно оформить страховку на 3—5 лет. Но при этом стоит учесть, что при возникновении страхового случая судебные разбирательства могут сильно затянуться. Если действие договора кончится до момента вынесения судом решения о снятии титула, о компенсации можно будет забыть. Вопросы о продлении страховки решаются индивидуально, и в спорных случаях – далеко не всегда в пользу клиента.

Кроме сроков страховки, при оформлении договора стоит обратить внимание на такие моменты, как:

- четкое определение страхового случая;

- правило расчета суммы возмещения.

Для того чтобы страховка имела смысл, размер возмещения ущерба в случае потери титула должен рассчитываться на основании рыночной стоимости застрахованной квартиры в момент вынесения судом соответствующего решения. Если это не оговорено в договоре страхования, сумма возмещения будет определяться стоимостью недвижимости, указанной в документах о ее покупке. Согласитесь, если с момента сделки прошло несколько лет, такая формула будет выгодна исключительно страховщикам, но не вам, как потерпевшей стороне.

Важно! Обязательно проверьте, чтобы в договоре фигурировал пункт о возмещении страховой компанией понесенных вами судебных издержек.

Может ли СК отказать в выплате

Отказ страховой компании от выплаты денежного возмещения при наступлении страхового случая – ситуация не частая, но вполне реальная. Причиной ее могут послужить следующие факторы:

- форс-мажорные обстоятельства;

- ненадлежащее исполнение заемщиком своих обязанностей по договору ипотеки;

- недобросовестность СК;

- иные обстоятельства.

Форс-мажором в данном случае будет считаться, к примеру, утрата прав на недвижимость в результате военных действий или конфискации ее государством. Также под это определение подходят последствия катастроф техногенного или природного характера. Кстати, учтите, что страхование титула не покрывает ущерба, понесенного вами в результате разрушения объекта недвижимости. В этом случае вы теряете объект собственности, но не право. Данные ситуации решаются с помощью имущественного страхования.

Компенсация не будет выплачена и в том случае, если вы не соблюдали условия, указанные в ипотечном договоре с банком. Речь идет не об обязательном погашении кредита. Само собой, если суд конфискует у вас квартиру в силу задолженности по ипотеке, на титульную страховку можно не рассчитывать. Но причиной отказа в выплате могут послужить и такие обстоятельства, как:

- изменение вами технического состояния квартиры (перепланировка) без уведомления банка и страховой компании;

- использование недвижимости не по назначению (квартиры как нежилого помещения и наоборот);

- продажа или дарение третьему лицу заложенного объекта;

- сдача заложенного объекта в аренду;

- иные нарушения ипотечного договора.

Такие ситуации встречаются в страховой практике достаточно часто. Поэтому запомните – любые действия в ипотечной квартире до момента погашения кредита должны быть в обязательном порядке согласованы с банком и СК.

Страховые компании могут оказать в выплате возмещения относительно законным путем, а именно – пользуясь юридическим понятием «добросовестного приобретателя». Это означает, что в случае признания сделки недействительной в силу мошеннических действий продавца, вам придется доказывать страховщикам, что вы не знали об отсутствии у него прав на продажу данной квартиры. Более того, придется предъявить доказательства, что вы не могли знать о готовящемся мошенничестве (поддельных документах и т.д.). Таким приемом пользуются недобросовестные страховщики. Но к счастью, с развитием рынка страхования их становится все меньше.

Важно! Перед заключением договора титульного страхования обязательно изучите отзывы предыдущих клиентов выбранной вами СК.

Страхование сделок с недвижимостью: стоимость, виды, страховые компании

Для большинства россиян самым дорогим из имеющегося имущества является его недвижимость. С объектами жилой и нежилой недвижимости ежегодно проводятся тысячи сделок. Но страхуют сделку с ними каждый двадцатый субъект. Почему то большинство граждан по-прежнему убеждены, что главный риск, который их поджидает, это вероятность того, что при сделке у них отберут деньги. Представляют они это так, что к ним подойдут крепкие парни, будут угрожать и отберут сумочку или чемоданчик с несколькими миллионами рублями.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа. Это быстро и бесплатно ! Или позвоните нам по телефонам:

+7 (499) 703-47-59

Москва, Московская область

+7 (812) 309-16-93

Санкт-Петербург, Ленинградская область

8 (800) 511-69-42

Федеральный номер ( звонок бесплатный для всех регионов России )!

Однако большинство мошенников как раз используют схемы отъема денег при совершении сделок с недвижимостью, которые не требуют грубого насилия. Покупатель сам, добровольно отдает деньги и даже не догадывается, что очень скоро он останется и без приобретенного жилья, и без этих денег, потому что их ему никто и не собирался возвращать. Предусмотреть, учесть все мошеннические схемы сложно. Особенно если нет соответствующего опыта. Тем более, что эти схемы, как вирус, постоянно совершенствуются. И лучшим выходом для защиты от подобного «вируса» является страхование сделок с недвижимостью.

Страхование сделки купли-продажи недвижимости: зачем это нужно?

Кто-то может справедливо заметить, что сделки с недвижимостью чаще всего проводятся с участием профессиональных риелторов. Да это так, но рассматриваемая проблема не становится меньше. Данная сфера недостаточно урегулирована законодателем, и в случае ошибок риелтора рассчитывать больше, чем на 5% от суммы самого договора не стоит. Да и этих 5% получить не так просто, потому что придется доказывать в суде, что убытки были нанесены именно вследствие просчетов риелтора.

Есть вариант, когда риелторы сами страхуют собственную деятельность, но это справедливо для крупных агентств недвижимости. Они пользуются услугами страховых компаний для того, чтобы дистанцироваться от массы конкурентов, в результате чего они становятся более привлекательными для клиентов. Считается, что в страховом покрытии заложена защита от вероятных рисков, которые возникают из-за недоработок агентов. Их промахи в работе могут обернуться для клиентов большими финансовыми потерями, а страховать и лицензировать риэлтерскую деятельность по закону необязательно.

Оформленная страховка покрывает те затраты, которые возникли из-за невыполнения условий сделки по отчуждению объекта недвижимости на основании аукциона. Они могут быть связанны с тем, что сама сделка неверно юридически оформлена, а при сборе сведений о предмете сделки были допущены упущения. Проблема для клиента, который понес финансовые потери, заключается в том, что в таких случаях получить существенную компенсацию по страховому случаю очень непросто.

Усиливает проблему и тот факт, что нет законодательных норм, которые бы устанавливали четкий и универсальный перечень работ, проводимых риелторами. А поэтому возникает сложность доказать, что тот или иной прецедент относится к страховому случаю. Нужно установить причинно-следственную связь между ущербом, который понес клиент, и действиями риелтора, а сделать из-за отсутствия законодательных норм сложно.

Наконец, не установлен типовой договор на оказание услуг риэлтерскими агентствами. Каждое из них имеет собственные образцы соглашений со своими особенностями. Поэтому, доказательствами нарушения обязанностей по сделке отчуждения недвижимости со стороны риелтора будут те его действия, которые идут вразрез с прописанными в договоре условиями. Если этого невозможно сделать, в договоре о каких-то действиях, обязанностях не будет указано, то это будет служить причиной отказа в выплате страховки.

Виды страхования сделок с недвижимостью

В связи с тем, что на осуществление сделок с риелторами, на их надежность полагаться не приходится, о безопасности сделок по отчуждению недвижимости нужно позаботиться отдельно и самостоятельно, застраховав их от финансового риска и от потери прав собственности на недвижимость. Для этого законодатель предоставил два вида страхования – имущественный и титульный.

Имущественное страхование

С имущественным страхованием все просто. Его суть заключается в том, что страховщик берет на себя обязательство компенсировать финансовые потери страхователю, если наступает какой-либо из предусмотренных случаев. Компенсация выплачивается в размерах, предусмотренных заключенным договором страхования. Застраховаться можно от потери имущества при имущественных потерях во время пожара, взрыва бытового газа, автомобильной аварии, потопа, стихийных бедствий, а также противоправных действий в виде разбоя, хулиганства или вандализма.

Этот вид страхование сделок более популярен, он требуется кредиторами при оформлении ипотеки. Менее популярным является титульной страхование, хотя рисков потерять права собственности на купленную квартиру или дом может быть больше, чем ее потери от пожара или взрыва газа.

Титульное страхование

Под титульным страхованием понимается страхование рисков потерять право собственности на приобретенную недвижимость. Оформляется оно для того, чтобы защитить это право от притязаний третьего лица на эту недвижимость, которое возникло до и сохранилось после ее покупки. Несмотря на то, что такой вид защиты сделок с недвижимостью появился в нашей стране недавно, тем не менее, с помощью него очень эффективно защищаются права собственности.

При титульном страховании страхуется титул собственника или кредитора, других заинтересованных лиц, которые имеют отношение к появлению и переходу прав на объект недвижимости. Почему риск потерять права собственности в некоторых случаях выше, чем потеря имущества из-за пожара, потопа и т.п?

Покупая дом или квартиру на вторичном рынке, не имея специальной подготовки и навыков, очень трудно оценить прозрачность и законность всех предыдущих сделок с этим имуществом. Это обуславливает появление рисков, что в дальнейшем какая-то из предыдущих сделок по отчуждению купленной вами квартиры или дома будет признана судом недействительной. Последствия этого решения заключаются в том, что и все последующие сделки, в том числе и договор купли-продажи, подписанной вами, будут признаны недействительными.

В таких случаях купленную квартиру, дом, гараж или участок земли придется вернуть. Но совсем не обязательно, что вы получите всю сумму, отданную за купленную недвижимость. Помимо этого, вы можете понести другие потери, связанные со сделанным ремонтом и т.п. Все это компенсируется страховщиком по договору титульного страхования.

Но к оформлению соглашения со страховщиком предъявляются некоторые требования. Перед его подписанием специалисты из страховой компании вынуждены провести проверку на чистоту сделок со страхуемой недвижимостью. В зависимости от того, что они найдут, какие факты у них вызовут сомнение, компания согласиться заключать договор или откажет, если риски слишком велики. В остальных случаях установленные сомнительные факты будут влиять на размер выплат по страховому полису. Сумма договора колеблется от 0,3% до 3% стоимости объекта недвижимости. Минимальный срок договора страхования титула 1 год, максимальный – 10 лет.

Страхование сделок с недвижимостью: страховые компании

Страхование титула предлагается многими компаниями. Тем не менее, общественные деятели настаивают на введении института страхования договоров с недвижимостью через специальный фонд, который еще предстоит создать. Необходимость создания такого фонда вызвана тем, что участились случаи изъятия купленной недвижимости у добросовестных приобретателей. Частая причина такого изъятия – незаконная приватизация. При изъятии квартир пострадавшим владельцам какая-либо компенсация не выплачивается.

В проекте задумано, что этот фонд будет не только заниматься оформлением страхованием сделок с недвижимостью, предоставляя покупателям финансовые гарантии. Предполагается, что его участники помогут постепенно и планомерно усовершенствовать действующее законодательство в области сделок с имуществом.

Стоимость страхования сделок с недвижимостью

Размер стоимости полиса страхования зависит от таких факторов, как:

- срок, на который заключается договор страхования;

- срок эксплуатации объекта страхования;

- насколько изношена недвижимость, где она находится;

- размер стоимости страхуемого жилья;

- вероятность наступления страхового случая.

В целом нужно настраиваться, что минимальный тариф по страховому полису будет не меньше 0,3% от стоимости жилья. Максимальный тариф – 3%. Например, при страховании жилья полис обойдется от 0,5%, для загородной недвижимости он будет колебаться от 0,3%, достигая максимального размера в 1,4% ее стоимости. Страхование внутренней облицовки жилой и нежилой недвижимости от 0,4% до 1,4%.

Расчет ежемесячных платежей основывается на рыночной или оценочной стоимости объекта страхования. В последнем случае делается вывод специалиста, который уполномочен давать его. Нужно отметить, что на рынке представления услуг страхования все участники предлагают очень похожие тарифы и услуги.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа. Это быстро и бесплатно ! Или позвоните нам по телефонам:

+7 (499) 703-47-59

Москва, Московская область

+7 (812) 309-16-93

Санкт-Петербург, Ленинградская область

8 (800) 511-69-42

Федеральный номер ( звонок бесплатный для всех регионов России )!

Титульное страхование недвижимости: цена, условия, риски

Покупка недвижимости может быть омрачена тем, что договор купли-продажи со временем может быть признан недействительным. Представьте, вы купили квартиру, сделали в ней ремонт, перевезли вещи, живете в ней некоторое время, как вам приходит повестка в суд. Из повестки становится ясно, что вас вызывают ответчиком, а предметом спора выступает сделка по отчуждению купленной квартиры или дома. В суде выясняется, что квартира или дом были проданы незаконно, продавец в этой сделке, а может и в предыдущей не имел права распоряжаться этой недвижимостью без согласования этого вопроса с другими членами семьи.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа. Это быстро и бесплатно ! Или позвоните нам по телефонам:

| Видео (кликните для воспроизведения). |

+7 (499) 703-47-59

Москва, Московская область

+7 (812) 309-16-93

Санкт-Петербург, Ленинградская область

8 (800) 511-69-42

Федеральный номер ( звонок бесплатный для всех регионов России )!

Причин, по которым сделки по отчуждению недвижимости могут признаваться судом недействительными, множество. И даже в том случае, если вы будете апеллировать, что на покупку вы оформляли ипотечный кредит, для суда это будет не аргумент. Завершённая сделка по отчуждению недвижимости может быть признана недействительной. Квартиру он принятым решением отберет, если получится вернуть часть денег, будет очень хорошо, но ваши отношения с банком останутся вашими проблемами. Вполне вероятна ситуация, что можно остаться и без квартиры, и еще должником кредитной организации. Предупредить такое развитие ситуации можно, если оформить титульное страхование.

Титульное страхование недвижимости – что это?

Что подразумевается под титульным страхованием? Это такой вид страхования, который обеспечивает процедуру возмещения убытков, если по решению суда было утрачено право собственности на купленную или приобретенную другим способом недвижимость. В рассматриваемом выше случае это касалось сделки купли-продажи, которая судом была признана недействительной. В некоторых случаях у заемщика нет выбора, потому что сам кредитор требует, чтобы при заключении ипотечного договора заемщик в обязательном порядке заключал договор титульного страхования.

Смысл титула непосредственно связано с предоставляемым и гарантированным государством правом собственности. Да, у вас есть право собственности на купленную недвижимость, которого нельзя просто так лишить. Но это право есть и у других граждан, которое было нарушено при отчуждении недвижимости, в результате чего она и попала в вашу собственность. Поэтому, закон находится на стороне тех, чьи права были нарушены раньше.

И чтобы не попасть в такую ситуацию, а точнее, чтобы от нее застраховаться в прямом смысле этого слова, необходимо оформить договор титульного страхования. Такое соглашение убережет добросовестных покупателей недвижимости на тот случай, если их приобретение будет истребована в пользу прежних владельцев.

Ошибочно считается, что страховать с помощью титула можно только жилую недвижимость в виде квартир иди жилых домов. Помимо них титульное страхование оформляется на нежилую недвижимость, постройки. Например, это касается гаражей, офисных помещений, нежилых зданий, участков земли.

Риски по титульному страхованию

Считается, что в данный перечень риском входят такие, как оформление договора купли-продажи с нарушением действующего законодательства, если он заключался с вовлечением неправоспособных или недееспособных лиц, либо если после сделки у третьих лиц сохранилось право собственности на эту недвижимость после ее отчуждения. Но на самом деле перечень рисков намного шире. В судебной практике, которая связана с покупкой недвижимости и оформленным титульным страхование больше всего встречаются такие риски, как:

- Предшествующая процедура оформления прав частной собственности или купля-продажа недвижимости по решению суда признаны незаконными по следующим причинам:

- сделка совершалась лицом, относительно которого есть решение суда о его недееспособности либо о его ограниченной дееспособности; в момент подписания соглашения лицо не в состоянии было осознавать значение совершаемых им поступков, руководить ими;

- лицо подписывало договор, находясь под влиянием заблуждения или обмана;

- сделка оформлялась под давлением, с применением насилия, угроз;

- если договор купли-продажи оформлялся на имущество, которое является совместно нажитым, но на его продажу правильно оформленного согласия второго супруга получено не было;

- если договор купли-продажи оформлялся на имущество, переданное, чтобы обеспечить определенному лицу пожизненное содержание, но на его продажу у получателя ренты согласие не получено.

- Неправильно составленная юридическая документация при оформлении сделки.

- Приобретатель недвижимости оказался жертвой мошенников.

- При оформлении сделки купли-продажи не учитывались интересы малолетних, несовершеннолетних детей, других наследников, например, у претендентов на обязательную долю.

Это не исчерпывающий список всевозможных рисков, могут быть и другие случаи, которые повлекут за собой решение суда признать договор купли-продажи недвижимости недействительным. Но тут собраны те, которые максимально охвачены юридической практикой.

Как оформить титульное страхование недвижимости?

Титульное страхование представляет собой договор страхования, заключаемый между компанией страховщиком с одной стороны, и страхователем, заинтересованным лицом, с другой стороны. Минимальный срок такого соглашения составляет 1 год, а максимальный – 10 лет. Как поступить именно вам?

Кстати, именно по этой причине титульное страхование не заключается не больший срок. Нет смысла, потому что в прошествии десятилетнего срока подавать в суд на признание сделки недействительной будет бессмысленно. Суд откажет истцу на основании того, что сроки, установленные законом, уже вышли.

Оформляется титульное страхование на недвижимость, которая куплена на вторичном рынке. На новостройки такой вид договора практически не оформляется, потому что приобретаемой квартирой еще не проводились сделки по отчуждению имущества.

Как правило, титул заключается на этапе подготовки договора купли-продажи между покупателем и собственником недвижимости. Перед тем, как его подписать, страховщик осуществляет предстраховую экспертизу, чтобы изучить историю сделок по отчуждению приобретаемого объекта недвижимости. На основании проведенной проверки страховщик приходит к выводу о наличии сомнительных фактов. Если они есть, то величина страхового взноса повышается. В некоторых случаях компания может отказать в страховании той или иной недвижимости.

Для каждого договора будет действовать индивидуальные размеры страховых взносов, которые зависят от таких факторов, как:

- Стоимость покупаемой недвижимости.

- Срок заключения договора титульного страхования недвижимости.

- Выводы экспертов, которые установили степень риска потери страхователем своего права собственности.

Поэтому, такой договор может быть заключен на сумму от 0,3% до 3% от стоимости покупки.

Помимо заявления на заключение договора страхования, в компанию необходимо представить такие документы, как:

- копия свидетельства о праве собственности на объект недвижимости;

- копия документов, удостоверяющих личность страхователя и собственника недвижимости;

- выписка из домовой книги;

- технический паспорт помещения;

- все договора за последние 5 лет, по которым проводилось отчуждение покупаемого объекта;

- копия свидетельства о праве на наследство, копия завещания и свидетельство о смерти наследодателя;

- разрешение органов опеки на отчуждение недвижимости, если есть ее несовершеннолетние собственники;

- письменное согласие второго супруга на продажу совместной собственности, которое должно быть заверено у нотариуса;

- кадастровый план на участок земли.

Данный перечень документ не является исчерпывающим, и страховщик может потребовать дополнительные документы. Это могут быть справки из психоневрологического и наркологического диспансеров, которые подтверждают дееспособность продавца. Особенно на этих справках компания настаивает, если продавцом выступает пенсионер.

Наступление страхового случая

Как только наступает страховой случай, страхователь обязан известить страховщика в установленный заключенным соглашением титула срок. Обычно этот срок должен быть в три дня, но компании любят корректировать его, обязуя граждан сообщать о наступлении страхового случая немедленно.

Момент наступления страхового случая совпадает с вступлением в законную силу решения суда. Но и тут есть нюансы. Страховая компания заинтересована, чтобы решение было в пользу страхователя. Поэтому, договором может быть закреплено обязательство, по которому страхователь должен извещать компанию на стадии получения повестки в суд. Возможен неплохой вариант, когда представление интересов страхователя в суде возьмет на себя компания.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа. Это быстро и бесплатно ! Или позвоните нам по телефонам:

+7 (499) 703-47-59

Москва, Московская область

+7 (812) 309-16-93

Санкт-Петербург, Ленинградская область

8 (800) 511-69-42

Федеральный номер ( звонок бесплатный для всех регионов России )!

Страхование объектов недвижимости: виды, условия и тарифы

Операции с объектами недвижимости, будь то покупка или продажа, дарение или обмен сопряжены с серьезными рисками. И поскольку недвижимость стоит немалых денег, которые многим семьям приходится накапливать годами, то имеет смысл подстраховаться в прямом смысле этого слова. То есть, речь идет о страховании недвижимости от рисков утраты и повреждения.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа. Это быстро и бесплатно ! Или позвоните нам по телефонам:

+7 (499) 703-47-59

Москва, Московская область

+7 (812) 309-16-93

Санкт-Петербург, Ленинградская область

8 (800) 511-69-42

Федеральный номер ( звонок бесплатный для всех регионов России )!

Потерять или повредить купленный дом или квартиру вы можете легко. Пожар от неисправной проводки, взрыв бытового газа, землетрясения, признание сделки с недвижимостью неправомерной и т.п. По любой из этих причин можно остаться без крыши над головой. Но если они становятся страховыми случаями, то можно получить компенсацию от страховой компании. Только подумать об этом стоит преждевременно, чтобы прийти к страховщику и подписать с ним соответствующий договор.

Виды страхования недвижимости

Нельзя предусмотреть все неблагоприятные стечения обстоятельств. Именно страхование объектов недвижимости является лучшим и действенным методом предостережения собственников, защищая их от непредвиденных расходов и неприятных неожиданностей. Существуют такие виды страхования недвижимых объектов:

- титульное страхование;

- страхование от ущерба, который нанесен ремонту;

- страхование потери имущества;

- страхование гражданской ответственности.

Титульное страхование

Титульное страхование рекомендуется осуществлять, если вы сталкиваетесь с покупкой недвижимости на вторичном рынке. Именно в таком случае существует высокий риск того, что ваша какая-либо сделка по отчуждению приобретенной вами недвижимости будет отменена решением суда, как незаконная. В таком случае все последующие сделки с этой недвижимостью будут также признаны недействительными. Вам придется вернуть жилье, при этом совсем необязательно, что вы получите отданные за него деньги назад.

Чтобы этого не допустить, а точнее, чтобы получить компенсацию в случае возникновения такой ситуации, в страховой компании оформляют договор титульного страхования. В случае наступления страхового случая страховщик компенсирует убытки страхователя. Но прежде, чем заключить такой договор, специалисты страховой компании осуществляют тщательную проверку всех сделок с объектом недвижимости. Если ими будет установлено, что риск наступления страхового случая очень велики, то размер ежемесячного платежа по страховке будет увеличен, либо компания вообще откажется подписывать договор.

Страхование от ущерба, который нанесен ремонту

Другой вид страхования связан с рисками нанесения ущерба уже сделанному дорогому ремонту. Особенно этот вид актуален для многоквартирных домов. То, что вы сделали ремонт в вашей квартире, не является основанием, чтобы соседи вели себя предусмотрительнее и предпринимали всевозможные меры предупреждения пожаров, потопов и т.п. Чаще всего хватает одного потопа, чтобы испортить покрашенные стены или обои, подвесной потолок, дорогой паркет. Есть возможность обратиться в домоуправление, вызвать экспертов, чтобы они оценили причиненный ущерб и на основании полученных документов подавать в суд, призывая к ответу незадачливых соседей.

Суд даже может признать вашу правоту, но окажется, что доход ответчика позволяет ему выплачивать в виде компенсации каждый месяц 500 рублей. А если нанесенный ущерб был на 100-200 тыс. рублей, то сколько нужно ждать, чтобы ответчик выплатил всю сумму? Приблизительный подсчет показывает, что срок ожидания составит 17-35 лет. Но ремонт нужно делать сейчас, и деньги на это нужны тоже сейчас. В этом случае страховка по страхованию ущерба, нанесенного ремонту, подойдет лучше, чем обращение в домоуправление, к экспертам и в суд.

Страхование потери имущества

Третий вид страхования может быть применен во всех случаях, только не к старым домам. Тем более, что на ту недвижимость, которая признана такой, что находится в аварийном состоянии, эту страховку и не дадут. Иное дело новостройки, в страховании которых компании не отказывают, но в которых частичное или полное разрушение здания вполне реально. Нередко случается, что халтурно выполненные строительные работы, несоответствие использованных стройматериалов проектно-сметной документации становится причиной трещин в зданиях, обрушения балконов, лестничных проемов и т.п.

Можно (и нужно) в таких случаях судится с застройщиком. Но, во-первых, не всегда получается его найти. А во-вторых, судебный процесс может затянуться на годы. Лучшим выходом из этой ситуации будет договор страхование утраты имущества. При наступлении страхового случая, с его помощью можно покрывать финансовые потери из-за частичного или полного разрушение здания.

Страхование гражданской ответственности

Четвертый вид страхования недвижимости заключается в том, что теперь вы предусмотрительно страхуете свою гражданскую ответственность. Ведь не только вас могут заливать и пожар может произойти по вашей халатности или беспечности кого-то из членов семьи. Мало того, что лично вы понесете финансовые потери в виде испорченного интерьера собственного жилья, так еще придется восстанавливать такие же потери соседей.

Особенно над этим видом страхования стоит задуматься, если кто-то из соседей снизу сделал дорогой ремонт. Банальный потоп по причине незакрытого крана у вас в квартире или испорчено шланга со стиральной машины, лопнувшей трубы нанесет им ущерб на круглую сумму, которую придется выплачивать вам. Но будет лучше, если эти издержки будут покрываться за счет выплат по договору страхования гражданской ответственности.

Условия и тарифы на страхование недвижимости

Следует взять на заметку, что при оформлении договора ипотеки, банки требуют от заемщика, чтобы он застраховал покупаемую недвижимость по одному из видов страхования или одновременно по нескольким. Для заемщика в таком случае представляется выгодным воспользоваться услугой комплексного страхования, потому что это снижает финансовую нагрузку, совокупный размер ежемесячного платежа будет ниже.

Оформлять договор страхования нужно у проверенного страховщика. Убедится в том, что вы имеете дело с правильной страховой компанией просто. Зайдите в интернет и посмотрите отзывы о ней, как происходят выплаты по страховым случаям. Обратите особое внимание на негативные отзывы. Учитывайте, что некоторые из них могут быть необоснованными.

Стоимость полиса страхования зависит напрямую от двух факторов:

- срока действия договора страхования;

- как долго объект страхования находился в эксплуатации;

- степень изношенности недвижимости;

- где расположен объект страхования;

- стоимости жилья, которое страхуется.

Но и тут нужно учитывать, что тарифы при страховании недвижимого имущества будут колебаться в каких-то пределах. Помимо указанных двух факторов, на стоимость полиса влияет вероятность наступления страхового случая. Приводя пример титульного страхования, указывалось, что при большом риске компания может отказать в просьбе оформить полис.

В целом нужно быть готовым к следующим тарифам, которые действуют на территории России.

При страховании жилых строений полис стоит от 0,5%, а при страховании загородной недвижимости — от 0,3% до 1,4% стоимости. Чтобы застраховать внутреннюю облицовку жилых и промышленных помещений, придется выложить от 0,4% до 1,4%.

Что касается конкретных компаний на рынке страховых услуг, то полное страхование в РОСГОССТРАХ предлагается по тарифу от 2,8 %, а застраховать дом по одному из видов обойдется в 0,9-1,5%.

Полное страхование от «Альфа Страхование» обойдется от 3,5%, а застраховать ценное имущество обойдется от 0,015%. Здание в этой компании получится застраховать по страховому тарифу от 0,07%.

При расчете ежемесячной стоимости страховщик отталкивается от рыночной или оценочной стоимости объекта страхования. В целом стоит отметить, что на рынке страховых услуг участники предлагают схожие тарифы и услуги.

Страхование недвижимости от рисков утраты и повреждения

Оформляя ипотечный кредит на жилье, будьте готовы, что вам придется оформить договор обязательного страхования. По правилам страхования недвижимости каждый кредитор может определять разные виды страхования, которые являются обязательными при оформлении ипотечного займа. В большинстве случаев банк защищает свои интересы, поэтому обязывает страховать недвижимость от рисков утраты и повреждения. То есть, если предмета залога будет поврежден, разрушен вследствие каких-либо несчастных случаев, беспечного поведения кого-либо, страховщик вынужден будет компенсировать сумму ущерба.

В том случае, если вы страхуете недвижимость от рисков утраты и повреждения в рамках обязательного страхования недвижимости, банк укажет вам размер суммы страхового полиса. Не соблюдение этого условия приведет к отказу в выдаче ипотечного займа.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа. Это быстро и бесплатно ! Или позвоните нам по телефонам:

+7 (499) 703-47-59

Москва, Московская область

+7 (812) 309-16-93

Санкт-Петербург, Ленинградская область

| Видео (кликните для воспроизведения). |

8 (800) 511-69-42

Федеральный номер ( звонок бесплатный для всех регионов России )!

Источники

Королев, А. Н. Комментарий к Федеральному закону от 26 декабря 2008 года №294-ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля» / А.Н. Королев, О.В. Плешакова. — М.: Деловой двор, 2009. — 160 c.

Ефименко, Е. Н. Корпоративные конфликты (споры). Учебно-практическое пособие / Е.Н. Ефименко, В.А. Лаптев. — М.: Проспект, 2015. — 240 c.

История и методология естественных наук. Выпуск XXX. Физика. — М.: Издательство МГУ, 2017. — 200 c.

Имею высшее образование по специальности: юрист по финансово-правовому профилю. Мой стаж работы в юридической компании составляет 12 лет. Очень рад Вас видеть на своем сайте!