Содержание

- 1 Какие бывают виды удержаний из заработной платы

- 2 Разъяснения Роструда об удержаниях из заработной платы

- 3 Минтруд России разъяснил, можно ли производить из зарплаты работника удержания по его заявлению

- 4 Статья 137. Ограничение удержаний из заработной платы

- 5 Удержания из заработной платы

- 6 Когда могут быть произведены удержания из зарплаты работника

- 7 Удержание из заработной платы работника

Какие бывают виды удержаний из заработной платы

Удержание части заработанных гражданином денег разрешено в ситуациях и размерах, определяемых некоторыми федеральными законами и Трудовым кодексом РФ.

При неправомерности вычетов, произведенных из заработанного дохода гражданина, последний имеет право направить соответствующее заявление в суд. Поэтому ответственные сотрудники организации должны производить все вычеты из доходов трудящихся в строгом соответствии законодательным нормам, а информация по возможным вариантам удержаний может включаться в документ о правилах оплаты труда или иной внутренний акт, регламентирующий в организации вопросы платы за труд.

Возможные варианты удержаний из заработной платы

Случаи невыплаты сотруднику денежных средств из его заработной платы определяются согласно ТК РФ (ст. 137) и разделяются на удержания:

- обязательного характера;

- инициированные предприятием;

- по желанию самого сотрудника.

К обязательным видам невыдачи средств из заработка сотрудника отнесены:

- налоговый платеж с дохода гражданина в качестве физического лица (НДФЛ), определяемый НК РФ (гл. 23);

- взыскания по исполнительным документам (листам) согласно ФЗ об исполнительном производстве (№119, 21.07.1997), производимые после уплаты обязательных налогов согласно НК РФ.

К сведению! Любые виды вычетов производятся из заработанных гражданином средств после первоочередного вычета в виде НДФЛ. Взыскания по исполнительным листам не применимы к некоторым видам дохода, к примеру, за работу в экстремальных или вредных условиях (ст. 69 ФЗ № 119).

Удерживаемые по инициативе предприятия суммы относятся к его праву, но не обязанности, и содержат:

- компенсацию предоставленного ранее и невозвращенного авансового платежа, полученного трудящимся в счет будущего заработка;

- гашение в установленный срок невозвращенного, неизрасходованного авансового платежа, полученного сотрудником по причине командировки, перевода на работу в иной населенный пункт;

- возврат лишней части денег, уплаченных работнику по причине ошибок счетного характера;

- возврат излишне уплаченных гражданину денег при признании его вины или неправомерности действий комиссией по трудовым спорам или судебным решением (ст. 155, 157 ТК РФ);

- вычет за время трудового отпуска, не отработанное сотрудником, в зависимости от причин для увольнения работника (ст. 77, 81, 83 ТК РФ);

- покрытие материального ущерба, понесенного организацией по вине работника (гл. 39 ТК РФ).

Невыплата части заработка по распоряжению руководства компании должна соответствовать следующим условиям:

- стоимость нанесенного вреда не превышает величины среднемесячного заработка виновного лица (ст. 248 ТК РФ);

- распоряжение о взыскании денег издано руководством организации не позже 1 месяца от даты окончательного выявления величины причиненного урона (ст. 248 ТК РФ).

По окончании месячного срока при отсутствии добровольного согласия работника на компенсацию урона взыскание производится работодателем только при наличии судебного решения.

К сведению! Если переплата лишней суммы по плате за труд произошла из-за некорректного или неправильного трактования законодательных норм или иных нормативных актов, уменьшение размера заработка на установленный излишек не допускается (ст. 137 ТК РФ).

Любые вычеты из заработка по инициативе самого работника (оплата банковского кредита, профсоюзных или страховых взносов, коммунальных платежей) производятся бухгалтерским подразделением компании только при получении от сотрудника письменного заявления.

Размер и порядок удержаний из заработка

ТК РФ (ст. 138) определены предельные показатели по размерам удержаний независимо от их вида, в том числе при каждой уплате заработка:

- общая сумма заработанных, но не переданных гражданину средств, не может превысить 20% от начисленного заработка;

- при необходимости нескольких выплат по исполнительным документам общая сумма удержаний не может быть больше 50% от величины заработка;

- размер вычета может достигать до 70% от заработка, если вычеты производятся из дохода лица, отбывающего срок в исправительной колонии, при возмещении урона здоровью иного гражданина, при возмещении ущерба в связи с кончиной кормильца или причиненного преступлением.

Внимание! Все выполняемые работодателем вычеты из заработка сотрудника должны отражаться в расчетных листках. О размерах и основаниях уменьшения выплачиваемой суммы работник должен уведомляться письменно (ст. 136 ТК РФ).

Перед осуществлением вычета работодатель должен:

- получить законное основание для выполнения процедуры (приказ, распоряжение, докладная записка с резолюцией руководителя);

- осуществить проверку, установив причину возникновения, определив точный размер нанесенного вреда и составив акт, при наличии необходимости возмещения урона работодателю (ст. 246, 247 ТК РФ);

- проконтролировать соблюдение установленного периода для подготовки решения по удержанию средств из заработка;

- получить письменное согласие сотрудника на уменьшение суммы заработка (при необходимости).

Отражение удержаний в бухучете

Начисленные по зарплате суммы указываются в бухгалтерском учете по сч. 70. Удержания также должны отражаться в учете, поэтому начисленные по дебету сч. 70 суммы будут уменьшены:

- при вычете НДФЛ — по кредиту сч. 68;

- при удержании отчислений в ПФР — по кредиту сч. 69;

- при оплате по исполнительным листам — по кредиту сч. 76;

- для возмещения потерь от брака — по кредиту сч. 28;

- для возмещения невозвращенных подотчетных сумм — по кредиту сч. 71;

- при удержании средств в пользу третьих лиц — по кредиту сч. 76.

После проведения всех необходимых вычетов выплата зарплаты осуществляется наличными через кассу (Дебет сч. 70/Кредит сч. 50) или зачисляется сотруднику на (Дебет сч. 70/Кредит сч. 51).

Ошибки при проведении вычетов из заработка

При недоплате средств из заработка сотруднику предприятия наиболее часты следующие нарушения:

-

Вычет, не оговоренный ТК РФ или иным федеральным документом, к примеру, в форме денежного штрафа из-за несвоевременного прихода на работу, курения в пределах территории организации. По ТК и иным законодательным нормам подобные меры как вариант дисциплинарной ответственности не предусматриваются. Когда подобные требования указаны в локальных актах компании или в трудовых контрактах, работодатель вправе привлечь трудящегося лишь к дисциплинарной или материальной ответственности в виде выговора, замечания, прекращения действия трудового контракта по некоторым причинам (ст. 192 ТК РФ). При нанесении предприятию вреда виновному грозит ответственность материального характера, но и в таких случаях законодательно не предусмотрены основания для денежного штрафа (ст. 238 ТК РФ).

Важно! Штрафные санкции приемлемы для административной ответственности, устанавливаемой КоАП РФ, УК РФ, иными федеральными законами, применяемыми лишь уполномоченными государственными структурами и предусматривающими взыскания средств в пользу государственного бюджета, но не компании (работодателя).

При обнаружении нарушений при проведении вычетов из заработка сотрудника работодатель:

- за несоблюдение трудового законодательства может привлекаться к административной ответственности с уплатой штрафа (компанией, ответственным сотрудником) с дисквалификацией ответственного работника при повторном нарушении (ст. 5 КоАП РФ);

- за нарушение срока уплаты заработной платы несет материальную ответственность перед сотрудником в сумме не меньше 1/300 ставки рефинансирования ЦБ РФ от положенной к уплате суммы за каждый просроченный день (ст. 236 ТК РФ);

- возмещает гражданину моральный урон из-за неправомерного поведения в отношении него в сумме, определяемой по соглашению сторон или судебным решением (ст. 237 ТК РФ).

К сведению! По применяемым в ТК РФ положениям допустимые вычеты из дохода трудящегося составляют некрупные суммы. Но когда работник согласен на вычет в большем размере, соответствующая процедура должна осуществляться при соблюдении правильности оформления подтверждающих документов (заявления, приказа, распоряжения), а также выполнении требуемых нормативных условий и порядка вычета.

Разъяснения Роструда об удержаниях из заработной платы

Важно! Удержания из заработной платы могут производиться только по основаниям, установленным Трудовым кодексом РФ или иными федеральными законами:

- погашение задолженности перед работодателем (ст. 137 Трудового кодекса РФ);

- возмещение ущерба, причиненного работодателю виновными действиями работника (глава 39 Трудового кодекса РФ);

- исполнение решения суда (по исполнительным документам) (ст. 138 Трудового кодекса РФ);

- в результате исполнения работодателем обязанностей налогового агента по исчислению налога на доходы физических лиц;

- исполнение воли работника на удержание (если такая возможность предусмотрена федеральным законом) (ч. 3 ст. 28 Федерального закона от 12.01.1996 N 10-ФЗ).

Важно! По общему правилу размер всех удержаний при каждой выплате заработной платы не может превышать 20 процентов от суммы заработка. Размер удержаний по нескольким исполнительным листам не должен превышать 50 процентов суммы заработной платы работника (ч. 2 ст. 138 ТК РФ).

В виде исключения для некоторых видов удержаний предельный размер удержания может быть повышен.

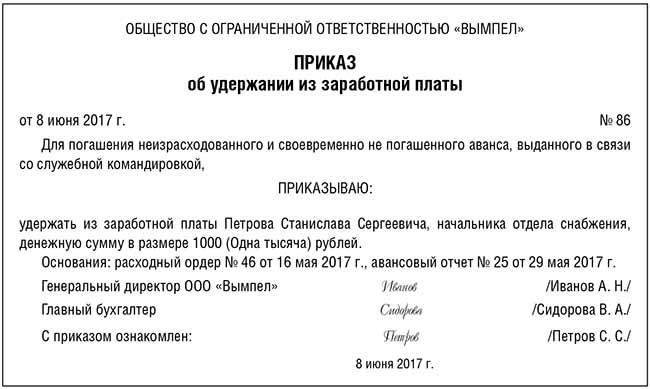

1. Удержания для погашения задолженности перед работодателем

Важно! Погашение задолженности перед работодателем производится по одному из следующих оснований:

- для возмещения неотработанного аванса, выданного работнику в счет заработной платы;

- для погашения неизрасходованного и своевременно не возвращенного аванса, выданного в связи со служебной командировкой;

- для погашения неизрасходованного и своевременно не возвращенного аванса, выданного в связи с переводом на другую работу в другую местность;

- для погашения неизрасходованного и своевременно не возвращенного аванса в других случаях;

- для возврата сумм, излишне выплаченных работнику вследствие счетных ошибок (повторная выплата заработной платы за один рабочий период, аванса на одну командировку и т.п. счетной ошибкой не признается);

- для возврата сумм, излишне выплаченных работнику в случае признания органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда (часть третья статьи 155 Трудового кодекса РФ);

- для возврата сумм, излишне выплаченных работнику в случае признания органом по рассмотрению индивидуальных трудовых споров вины работника при простое (часть третья статьи 157 Трудового кодекса РФ);

- при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, за неотработанные дни отпуска.

Важно! Работодатель не вправе производить удержание за неотработанные дни отпуска в следующих случаях:

Важно! Работодатель обязан соблюсти порядок удержания сумм в счет погашения задолженности перед ним (кроме удержания сумм за неотработанные дни отпуска при увольнении работника):

- решение об удержании работодатель обязан принять в срок не позднее одного месяца со дня окончания срока, установленного для возвращения аванса, погашения задолженности или неправильно исчисленных выплат;

- работник не оспаривает оснований и размеров удержания.

Важно! При несогласии работника с основанием или размером удержания работодатель не вправе его производить.

Удержание производится только из заработной платы, т.е. вознаграждения за труд, стимулирующих и компенсационных выплат (в том числе при увольнении). Иные излишне выплаченные работнику суммы могут быть взысканы через суд.

2. Удержания для возмещения ущерба, причиненного работодателю по вине работника

Работник обязан возместить работодателю причиненный ему прямой действительный ущерб. Работодатель не может взыскать с работника неполученные доходы (упущенную выгоду).

Важно! За причиненный ущерб работник несет материальную ответственность в пределах своего среднего месячного заработка, если иное не предусмотрено Трудовым кодексом РФ или иными федеральными законами.

Важно! В случаях, установленных ст. 243 Трудового кодекса РФ, работник может быть привлечен к полной материальной ответственности, то есть к возмещению причиненного работодателю прямого действительного ущерба в полном объеме.

3. Исполнение решения суда по исполнительным документам

Работодатель обязан, а работник не вправе препятствовать работодателю удерживать из заработной платы суммы, указанные в исполнительных документах, выданных на основании решения (приговора) суда.

Размер удержаний из заработной платы исчисляется из суммы, оставшейся после вычета налогов. При этом удержание и вычет суммируются. Их сумма не должна превышать 20 (50, 70) процентов заработка.

Важно! В виде исключения из общего правила размер удержаний может достигать 70 процентов заработка при:

- отбывании работником исправительных работ,

- взыскании алиментов на несовершеннолетних детей,

- возмещении вреда, причиненного здоровью другого лица,

- возмещении вреда лицам, понесшим ущерб в связи со смертью кормильца,

- возмещении ущерба, причиненного преступлением.

Важно! Работодателю запрещено производить удержание из следующих выплат, полагающихся работнику (ч. 4 ст. 138 Трудового кодекса РФ, п. 8 ч. 1 ст. 101 Федерального закона «Об исполнительном производстве):

- денежные суммы в счет возмещения вреда,

- выплаты в связи со служебной командировкой, с переводом, приемом или направлением на работу в другую местность;

- выплаты в связи с изнашиванием инструмента, принадлежащего работнику;

- денежные суммы, выплачиваемые организацией в связи с рождением ребенка;

- денежные суммы, выплачиваемые организацией в связи с регистрацией брака;

- денежные суммы, выплачиваемые организацией в связи со смертью родных.

4. Удержания из заработной платы для исполнения обязанности налогового агента

Налоговый агент (работодатель) обязан удержать начисленную сумму налога непосредственно из доходов налогоплательщика (работника) при их фактической выплате.

Важно! Сумма налога не должна превышать 50 процентов от суммы выплаты.

Общий размер налогового удержания не должен превышать 20 процентов заработной платы.

5. Удержания из заработной платы по волеизъявлению работника

Важно! Работник вправе обратиться к работодателю с заявлением о производстве удержания из своей заработной платы. Воля работника должна быть выражена в письменной форме.

При наличии заявления работника о перечислении удержанных из его заработной платы сумм в качестве профсоюзных членских взносов, работодатель не вправе ему в этом отказать.

Важно! Работодатель не вправе взимать с работника плату за перечисление профсоюзных членских взносов.

Порядок перечисления профсоюзных взносов определяется коллективным договором, соглашением.

Важно! Работодатель обязан перечислять профсоюзные членские взносы ежемесячно и своевременно.

Работник вправе обратиться к работодателю с заявлением об удержании из заработной платы и последующем направлении удержанных денежных средств на другие цели — погашения кредита, оплату учебы и т.п. В отличие от профсоюзных взносов, работодатель не обязан возлагать на свою бухгалтерию какие-либо дополнительные обязанности в этой части, однако может сделать это на основании соглашения с работником.

Минтруд России разъяснил, можно ли производить из зарплаты работника удержания по его заявлению

|

| Rangizzz / Depositphotos.com |

На практике нередко возникают ситуации, когда работники обращаются к работодателям с просьбой осуществлять из их заработной платы удержания, не предусмотренные законом. Например, для целей оплаты тех или иных услуг (парковки, аренды жилья и так далее), направления части заработной платы работника на благотворительность и так далее. Минтруд России рассмотрел ситуацию, в которой работник обратился к работодателю с просьбой направлять часть его заработной платы на погашение кредита (письмо Минтруда России от 23 октября 2018 г. № 14-1/ООГ-8448).

В качестве ответа в ведомстве процитировали ст. 137 Трудового кодекса, содержащую основания для удержания из заработной платы работника, среди которых удержание по просьбе работника не указано. Из чего можно сделать вывод, что такое удержание чиновники законным не считают.

Отметим, что на практике данный вопрос является крайне спорным. Многие специалисты полагают, что ст. 137 ТК РФ регулирует только вопросы принудительных удержаний из заработной платы работника. Добровольное же обращение работника с просьбой удержать ту или иную сумму из его заработной платы является формой распоряжения работником его денежными средствами. Трудовым законодательством данный вопрос не регулируется (определения Краснодарского краевого суда от 20 января 2015 г. № 33-971/2015, Воронежского областного суда от 24 июля 2014 г. № 33-3820/2014, Суда Чукотского автономного округа от 15 ноября 2012 г. № 33-179/12).

Различными специалистами Роструда по рассматриваемому вопросу также высказываются противоположные мнения. Если в письме Роструда от 18 июля 2012 г. № ПГ/5089-6-1 указано на недопустимость удержаний из заработной платы, за исключением случаев, предусмотренных ТК РФ и иными федеральными законами, то в письме Роструда от 26 сентября 2012 г. № ПГ/7156-6-1 косвенно подтверждается правомерность дополнительных удержаний, производимых на основании заявления работника.

Со своей стороны отметим, что в силу ст. 136 ТК РФ заработная плата выплачивается непосредственно работнику, за исключением случаев, когда иной способ выплаты предусматривается федеральным законом или трудовым договором. То обстоятельство, что законодатель допускает исключения из правила о выплате зарплаты непосредственно работнику, не означает, что с согласия работника его заработная плата может быть перечислена любому лицу. Конституционный Суд Российской Федерации в определении от 21 апреля 2005 г. № 143-О указал, что нормы ст. 136 ТК РФ направлены на создание условий беспрепятственного получения заработной платы лично работником удобным для него способом. Таким образом, по нашему мнению, работодатель не вправе удовлетворять просьбы работника об удержании части его заработной платы. Вся сумма заработной платы должна быть получена работником, а уже в дальнейшем он может распорядиться ей угодным ему способом.

Статья 137. Ограничение удержаний из заработной платы

Информация об изменениях:

Федеральным законом от 30 июня 2006 г. N 90-ФЗ в статью 137 настоящего Кодекса внесены изменения, вступающие в силу по истечении 90 дней после дня официального опубликования названного Федерального закона

Статья 137. Ограничение удержаний из заработной платы

См. Энциклопедии, позиции высших судов и другие комментарии к статье 137 ТК РФ

Удержания из заработной платы работника производятся только в случаях, предусмотренных настоящим Кодексом и иными федеральными законами.

Удержания из заработной платы работника для погашения его задолженности работодателю могут производиться:

для возмещения неотработанного аванса, выданного работнику в счет заработной платы;

для погашения неизрасходованного и своевременно не возвращенного аванса, выданного в связи со служебной командировкой или переводом на другую работу в другую местность, а также в других случаях;

для возврата сумм, излишне выплаченных работнику вследствие счетных ошибок, а также сумм, излишне выплаченных работнику, в случае признания органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда (часть третья статьи 155 настоящего Кодекса) или простое (часть третья статьи 157 настоящего Кодекса);

при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, за неотработанные дни отпуска. Удержания за эти дни не производятся, если работник увольняется по основаниям, предусмотренным пунктом 8 части первой статьи 77 или пунктами 1, 2 или 4 части первой статьи 81, пунктах 1, 2, 5, 6 и 7 статьи 83 настоящего Кодекса.

В случаях, предусмотренных абзацами вторым, третьим и четвертым части второй настоящей статьи, работодатель вправе принять решение об удержании из заработной платы работника не позднее одного месяца со дня окончания срока, установленного для возвращения аванса, погашения задолженности или неправильно исчисленных выплат, и при условии, если работник не оспаривает оснований и размеров удержания.

Заработная плата, излишне выплаченная работнику (в том числе при неправильном применении трудового законодательства или иных нормативных правовых актов, содержащих нормы трудового права), не может быть с него взыскана, за исключением случаев:

См. письмо Роструда от 1 октября 2012 г. N 1286-6-1

если органом по рассмотрению индивидуальных трудовых споров признана вина работника в невыполнении норм труда (часть третья статьи 155 настоящего Кодекса) или простое (часть третья статьи 157 настоящего Кодекса);

если заработная плата была излишне выплачена работнику в связи с его неправомерными действиями, установленными судом.

Удержания из заработной платы

Заплатить налоги необходимо до 2 декабря. Если у вас есть вопросы о порядке уплаты или расчете налогов, присылайте их на [email protected]. Ответы на самые популярные из них мы опубликуем на портале ГАРАНТ.РУ.

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Работодатель производит удержание с работника на основании исполнительного листа в размере 50% заработной платы. Также с работника по договору займа производится удержание ссуды в размере 5000 руб. Имеет ли право работодатель произвести удержание суммы за питание в столовой предприятия в размере 4000 руб., если нет заявления с согласием работника на удержание этой суммы? Правомерно ли осуществление работодателем удержаний из заработной платы работника в счет погашения задолженности по заключенному между работником и работодателем договору беспроцентного займа или по кредиту на покупку мебели (при наличии письменного согласия работника)?

По данному вопросу мы придерживаемся следующей позиции:

Работодатель не вправе удерживать из заработной платы работников суммы за питание, а также в счет погашения задолженности по договору займа (кредита) даже при наличии соответствующего заявления работника. За данное нарушение законодательства о труде существует вероятность привлечения работодателя к административной ответственности по ст. 5.27 КоАП РФ. При этом работники вправе взыскать с работодателя недополученные суммы с начислением процентов по ст. 236 ТК РФ.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Верхова Надежда

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Золотых Максим

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

| Видео (кликните для воспроизведения). |

© ООО «НПП «ГАРАНТ-СЕРВИС», 2019. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, [email protected].

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), [email protected]

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), [email protected]. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Когда могут быть произведены удержания из зарплаты работника

Своевольно из заработной платы работодатель не имеет право удержать ни копейки – даже если сотрудник имеет задолженности и штрафы.

Однако законодательством предусмотрен ряд случаев, когда удержания должны быть произведены обязательно. Это не только налог на доход, но и погашения излишне уплаченных сумм, добровольных отчислений и т.д.

Обязательные виды удержаний

Таких видов всего два:

- НДФЛ;

- по исполнительным листам.

Налог удерживается только из того дохода, который получил работник –то есть его зарплаты. В ее состав входят:

Если вы хотите узнать, как в 2019 году решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

Законодательством предусмотрены определенные налоговые льготы для отдельных категорий граждан, которые воплощаются в виде налоговых вычетов. Они делятся на две категории:

- стандартные (на «себя», на детей и т.д.);

- имущественные (например, на покупку квартиры).

Стандартные вычеты предоставляется «по умолчанию», т.е. бухгалтер должен учитывать их самостоятельно.

Также работник может подать на вычет после истечения календарного года и получить сумму удержанных ранее налогов непосредственно себе на счет.

Сумма налоговых удержаний рассчитывается по формуле:

Сумма налога = (Доход – Налоговые вычеты) * налоговая ставка

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

Для резидентов России ставка равна 13%, для нерезидентов (иностранцев, работающих по патенту) – 30%.

Сумма налога высчитывается так:

(25 000 – 3000 – 3*1400) * 0,13 = 2 314 рублей.

Что касается удержаний по исполнительным листам, то их бывает несколько видов:

- алименты;

- возмещение материального ущерба;

- возмещение морального ущерба;

- возмещение вреда здоровью;

- возмещение вреда лицам, потерявшим кормильца, и т.д.

Порядок и условия таких удержаний регулируются законом «Об исполнительном производстве», более подробно можно прочитать здесь.

Удержания по инициативе работодателя

Эти виды удержаний возможны только в строго оговоренных Трудовым кодексом случаях. Всего их ограниченное количество. Важно учесть, что статья 137 Кодекса предусматривает, что работник должен в письменной форме дать согласие на удержание средств из заработной платы, а все манипуляции с изъятием средств должны подкрепляться соответствующим приказом.

Для возмещения неотработанного аванса

Это возможно лишь в том случае, если работнику был выдан аванс, но он ушел в отпуск раньше, чем успел его отработать.

Бухгалтер имеет право вычесть из его отпускных всю сумму аванса, так как сотрудник не успел отработать положенное время.

Удержания для погашения неизрасходованного аванса, выданного в связи с командировкой.

В статье 168 перечислены расходы, которые работодатель должен возмещать сотруднику в связи с его служебной командировкой:

- на проезд;

- на аренду жилья;

- на питание и другие бытовые расходы (суточные).

Обычно расходы оплачиваются заранее, и перечисляются работнику в виде аванса. После завершения командировки он должен отчитаться перед бухгалтерией о затраченных средствах, предоставив справки, платежные поручения, чеки и т.д. и вернуть остаток.

Если командированный сотрудник израсходовал не все средства, но не вернул их в кассу, то работодатель имеет право удержать эти средства из его последующей зарплаты.

При излишне выплаченных суммах вследствие счетных ошибок

Здесь следует строго разграничить, в каких случаях сумма начислена вследствие счетной ошибки, в каких – по иной причине. Несмотря на то, что в трудовом законодательстве не прописано, что именно считать «счетной ошибкой», таковыми считают ошибки, связанные именно с арифметическими вычислениями.

Так, в соответствии с законом, работодатель не имеет права удерживать средства, если:

- бухгалтерия ошибочно начислила зарплату одному и тому же сотруднику дважды;

- ошибка допущена непосредственно бухгалтером: начислена большая премия, чем

- указано в приказе, использованы не те повышающие коэффициенты, неправильно исчислена ставка и т.д.;

- ошибка «вкралась» в Табель рабочего времени, например, дни отгула отмечены как полноценно отработанные дни.

Это же относится к тем случаям, когда зарплата начисляется женщинам в декрете или лицам, находящимся на больничном.

В случае признания вины работника в невыполнении норм труда или для возмещения ущерба

Аналогично, если работник был признан в причинении материального ущерба работодателю. Материальная ответственность наступает:

- если ущерб причинен вследствие действия или бездействия сотрудника;

- если существует явная связь между противоправным деянием и нанесением ущерба;

- если вина в причинении ущерба не оспаривается работником.

В заключении суда или комиссии должна быть прописана полная сумма ущерба, причиненного работником (или несколькими). Ее и только ее имеет право удержать работодатель. Если полученная сумма превышает размер зарплаты, то отчисления производятся постепенно до полной выплаты долга – но не более 20% от суммы дохода.

При увольнении работника

Они возможны, если сотрудник брал ежегодный оплачиваемый отпуск, но не успел отработать эти дни. Например, брал отпуск в январе, а в феврале уже уволился.

Количество неотработанных дней вычисляется по формуле:

Количество использованных дней для отдыха за этот год – (продолжительность отпуска / 12 * количество отработанных месяцев).

Получившаяся сумма умножается на среднюю заработную плату и делится на 30. Получившаяся сумма и есть долг работника.

Если его очередной зарплаты хватает для покрытия долга, то она изымается. Если нет или если изымаемая сумма превышает 20% от дохода, то у работодателя есть варианты:

- получить от сотрудника согласие на удержание более 20% от дохода;

- договориться с работником о внесении нужной суммы в кассу из личных средств;

- подарить их работнику;

- обратиться в суд для принудительного взыскания.

Удержания по инициативе работника

Сотрудник может отдать добровольное распоряжение на удержание части его заработной платы. Работодатель не имеет права принуждать его к этому – такие действия классифицируются как нарушение трудового законодательства. Наиболее частными удержаниями по инициативе работника являются:

- отчисления в профсоюзную организацию;

- добровольные взносы на страхование – медицинское или пенсионное (это не считая тех взносов, которые уплачивает работодатель в обязательном порядке!);

- суммы в погашении займа, взятого у организации;

- суммы, перечисляемые в банк для уплаты кредита;

- благотворительность;

- любые перечисления третьим лицам, например, бывшей жене (это считается не алиментами, а добровольными пожертвованиями) и т.д.

Все затраты по перечислению (например, уплата комиссий) несет сам сотрудник.

Когда стоит вводить на своем предприятии повременную оплату труда? Полезные советы и рекомендации описаны в нашей статье.

Задерживают вашу зарплату? Можно заставить руководителя компенсировать вам это! По ссылке есть вся нужная вам информация!

Из каких доходов не может быть взыскания?

Эти виды доходов перечислены в статье 101 закона «Об исполнительном производстве». Вдобавок эти суммы освобождены от налогообложения. Так, к ним относятся:

- средства, выплачиваемые в качестве возмещения вреда здоровью или в связи со смертью кормильца;

- средства, выплачиваемые лица, получившим увечья при исполнении своих служебных обязанностей;

- средства, выплачиваемые родственника лица, погибшего при исполнении служебных обязанностей;

- выплаты, произведенные в связи со служебной командировкой;

- выплаты, произведенные для приобретения или ремонта изношенного инструмента;

пособия на детей; - пособие на погребение;

- компенсация за санаторно-курортное лечение;

- единовременная материальная помощь, выплаченная в связи с чрезвычайными ситуациями, смертью члена семьи, рождением ребенка.

Также на эти суммы не может быть произведено любое исполнительное взыскание, за исключением алиментов и компенсаций вреда здоровью.

Или задайте вопрос юристу на сайте. Это быстро и бесплатно!

Удержание из заработной платы работника

Работодатель не только начисляет и выплачивает сотруднику доходы за выполненную им работу, но и в определенных случаях производит их изъятие. Такая процедура возможна как в интересах самой компании, так и по инициативе работающего в интересах третьих лиц. Кроме того, в некоторых случаях наниматель обязан проводить удержание из заработной платы по требованиям действующего законодательства. При этом существует определенный набор правил и ограничений, которые регулируют процесс осуществления подобных вычетов.

Виды удержаний из заработной платы и основания для их проведения

Рассматривая удержание из зарплаты как юридическое и экономическое понятие нужно учитывать, что основания для его реализации регламентируются многими законодательными актами. Среди них можно выделить:

- Ст. 137, ст. 138, ст. 248 ТК РФ, НК РФ, СК РФ;

- Федеральные законы:

- от 02.10.2007 № 229-ФЗ «Об исполнительном производстве»;

- от 21.07.1997 № 118-ФЗ «О судебных приставах»;

- от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»;

- от 19.05.1995 №81-ФЗ «О государственных пособиях гражданам, имеющим детей».

Все указанные документы регламентируют те или иные виды вычетов из суммы оплаты за труд, производимых как в принудительном, так и в добровольном порядке. Исходя из содержания приведенных выше актов, можно выделить следующие виды удержаний:

- Обязательные;

- Необязательные;

- Добровольные.

Такое деление предполагает различные условия проведения изъятий из зарплаты, ограничения по суммам и перечню необходимых для оформления документов.

Обязательные удержания

Законодательство закрепляет перечень принудительных изъятий из заработной платы, которые происходят независимо от воли ее получателя. В этот список входят:

- Уплата НДФЛ за счет средств работника;

- Обязательное взыскание задолженности по исполнительным листам (алименты, штрафы, пени);

- Средства на содержание детей в соответствии с нотариальным соглашением об уплате алиментов;

- Взыскание с доходов осужденных, приговоренных к исправительным работам;

- Профсоюзные взносы в случае вступления гражданина в профсоюз и закрепления условия их удержания локальным актом;

- Сумму излишне полученных в связи с недобросовестностью застрахованных пособий;

Все перечисленные виды удержаний работодатель производит без согласования с работником.

Удержание НДФЛ

Все компании, начисляющие и выплачивающие гражданам доход, обязаны начислить с него, удержать и перевести в бюджет НДФЛ. Налог исчисляется с каждой выплаты и уплачивается не позднее дня, следующего за датой получения зарплаты.

Общая формула для расчета НДФЛ конкретного работника: (Зарплата с начала года − Вычеты с начала года) × 13% − Налог, уплаченный с начала года.

Налоговый период по НДФЛ равен календарному году.

Пример 1. По итогам марта сотрудник заработал 12 000 руб., однако у него есть ребенок и он имеет право на 1 стандартный вычет в сумме 1400 руб. Сумма НДФЛ по итогам марта составит: (12000 − 1400) × 13% = 1378 руб.

Удержания по исполнительным листам

Указанные в исполнительных документах, выданных в отношении работника суммы, подлежат уплате за счет его заработной платы в обязательном порядке. При этом никакие пожелания должника или его несогласие с изъятием средств на эту процедуру влияния не оказывают.

Список доходов, с которых может производиться удержание алиментов на несовершеннолетних детей утвержден Постановлением Правительства РФ от 18.07.1996 № 841. Не осуществляется взыскание по исполнительным документам со следующих доходов:

- Компенсаций, связанных с выполнением работы;

- Возмещения вреда здоровью, либо в связи с потерей кормильца;

- Средства, полученные в связи с получением травмы или увечья на производстве;

- Выплат по обязательному соцстрахованию (кроме пенсий по старости, инвалидности, больничных);

- Установленных законодательством выплат для отдельных категорий граждан;

- Детских социальных пособий;

- Суммы маткапитала;

- Пособий на погребение.

Взыскание по исполнительным документам производятся с сумм после удержания НДФЛ.

При наличии не одного исполнительного листа удержания проводятся в порядке очередности. Если полученные документы относятся к одной категории очереди, то пропорционально удельному веса долга по каждому листу в общей сумме задолженности.

Пример 2. Доход сотрудника за месяц 20 000 руб., он уплачивает алименты на содержание ребенка 25%. Рассчитаем размер алиментов:

- Определяем сумму НДФЛ: (20000 – 1400) × 13% = 2418 руб.

- Сумма, с которой удерживаются алименты: 20000 – 2418 = 17582 руб.

- Сумма алиментов к удержанию: 17582 × 25% = 4395,5 руб.

Очередность взыскания по исполнительным документам:

- Первая очередь: суммы возмещения ущерба здоровью, в связи со смертью кормильца, лицам, получившим увечья, алименты, в том числе на несовершеннолетних детей;

- Вторая очередь возмещение материального ущерба и иные выплаты.

Пример 3. Получен исполнительный лист на сумму алиментов на 1 ребенка в размере 50% от заработка и по возмещению ущерба вреда здоровью в сумме 12000 руб. Общая сумма дохода за месяц 43 000 руб.

- Считаем НДФЛ: (43000 – 1400) × 13% = 5408 руб.

- Сумма, с которой удерживаем: 43 000 – 5408 = 37592 руб.

- Определяем максимальную сумму удержаний: 37592 × 70% = 26314,4 руб.

- Определяем удельные веса:

- По алиментам: 37592 × 50% = 18796 руб., 18796 / (18796 + 12000) × 100% = 61,03%

- По возмещению вреда: 12 000 / 30796 × 100% = 38,97%,

- Тогда сумма удержаний составит:

- По алиментам: 26314,4 × 61,03% = 16059,68 руб.;

- По возмещению вреда: 26314,4 × 38,97% = 10254,72 руб.

Необязательные удержания

Есть отдельная категория удержаний, которая происходит по инициативе работодателя или заявлению работника. К ним относятся:

- Взыскания по распоряжению нанимателя;

- Выплаты по взаимному соглашению между сторонами трудового договора;

- Любые изъятия средств по письменному волеизъявлению сотрудника.

Любой из пунктов приведенного списка характеризуется определенными особенностями.

Удержания по инициативе работодателя

В ТК РФ предусмотрены случаи, когда компания может, хотя и не обязана проводить удержания из зарплаты сотрудника. Любая переплата со стороны работодателя не может быть взыскана с работающего. Исключение составляют следующие случаи:

- Допущение счетной ошибки;

- Невыполнение норм выработки сотрудником, признанное комиссией по трудовым спорам;

- Выплата излишней зарплаты в связи с умышленными действиями работника.

Понятие счетной ошибки в законодательстве достаточно размыто. Однако однозначно нельзя признать в качестве таковой:

- Повторное, ошибочное начисление заработка за один и тот же месяц;

- Ошибку расчетчика, выраженную в неправильном толковании норм законодательства, некорректным применением тарифной сетки, процента надбавок или коэффициентов

- Неправильно посчитанные часы по табелю учета рабочего времени.

В подобных случаях ущерб возмещает лицо, совершившее промах.

Кроме того, есть еще обстоятельства, позволяющие работодателю удерживать зарплату по своей инициативе. К ним относят:

- Возмещение аванса, который не был отработан;

- Взыскания подотчетных сумм, по которым сотрудник не отчитался;

- Возмещения материального вреда, причиненного сотрудником;

- Возврат суммы выплаченной за отпуск авансом, в случае, когда стаж для его получения еще не выработан.

Все указанные удержания производятся не позднее чем в месячный срок после наступления даты их погашения либо установления окончательной суммы ущерба. Кроме того, необходимо, чтобы суммы к взысканию не оспаривались работником.

Для подтверждения согласия работника на удержание ему вручается письменное уведомление, на котором он должен проставить свое согласие. Если оба условия, указанные выше соблюдены, наниматель издает приказ об удержании.

Специфические причины для удержаний по распоряжению работодателя

Отдельно стоит выделить удержания произведенные работодателем в интересах сотрудника расходов. По сути это будет одним из вариантов возмещения материального ущерба. К ним относят:

- Возмещение расходов на обучение работника, в связи с его увольнением до истечения оговоренного в локальных актах с момента его завершения срока. В этом случае помимо затрат на получение образования, могут быть возмещены расходы на проезд к учебному заведению и проживание в месте обучения.

- Возмещение затрат на приобретение для сотрудника бланка трудовой книжки.

Условие о возмещение расходов на обучение оговариваются заранее и фиксируются допсоглашением к трудовому договору.

Прочие удержания по заявлению сотрудника

В обособленную группу можно выделить удержания по инициативе работника в пользу третьих лиц. Это могут быть:

- Платежи по кредитам сотрудника;

- Добровольные перечисления на содержания одного из родственников;

- Дополнительные отчисления в пенсионный фонд;

- Уплата страховки на ежемесячной основе.

Работодатель наделен правом отказать сотруднику в осуществлении подобного типа удержаний. Но на практике, как правило, наниматели очень часто идут навстречу сотруднику. Какого-либо лимита в отношении подобных изъятий заработка не установлено. Работник может указать, с каких видов вознаграждения производить удержания, а с каких этого делать не нужно.

Ограничения по сумме удержаний из заработной платы

Все изъятия из заработной платы в зависимости от их категории и основания проведения имеют ограничения по предельной сумме. В отношении удержаний действуют следующие лимиты:

- Удержания по инициативе работодателя, не оспариваемые сотрудником – не более 20% от суммы заработка;

- По исполнительным документам можно взыскать с сотрудника до 50% от суммы заработанного;

- В отношении уплаты алиментов, а также возмещения вреда здоровью или компенсаций в связи с потерей кормильца действует ограничение в размере 70% от общей зарплаты.

В случае возмещения материального ущерба по договору полной материальной ответственности по распоряжению работодателя его размер не может превышать одного среднемесячного заработка.

НДФЛ в любом случае удерживается с общей суммы доходов за исключением необлагаемых выплат.

Общая процедура и документальное оформление удержаний

Хотя отдельные тонкости оформления изъятий из заработной платы связаны с конкретными обстоятельствами их проведения, можно выделить общую для всех вариантов последовательность действий. Весь процесс можно описать следующим образом:

- Наниматель или его расчетный отдел получают письменное распоряжение об удержании, это может быть:

- Исполнительный лист при обязательном взыскании;

- Заявление работника, если он проявил инициативу об изъятии средств в пользу третьих лиц;

- Приказ в случае удержания по инициативе работодателя.

- Осуществляются начисления положенных зарплатных выплат;

- Начисляется НДФЛ с суммы заработка за минусом налоговых вычетов;

- Производятся все положенные удержания;

- Работнику выплачивается оставшаяся заработная плата.

В результате соблюдения указанных процедур, все требования законодательства будут выполнены.

| Видео (кликните для воспроизведения). |

Рекомендованные для вас статьи:

Источники

Губина, И.Ю. Латинский словарь юридических терминов и выражений / ред. В.А. Минасова, И.Ю. Губина. — М.: Ростов н/Д: Феникс, 2017. — 320 c.

Кудинов, О.А. Обязательства вследствие причинения вреда и неосновательного обогащения: Юридический комментарий / О.А. Кудинов. — М.: Городец, 2015. — 128 c.

Тихомиров, М.Ю. Исковые заявления в суд общей юрисдикции; М.: Тихомиров М.Ю., 2013. — 768 c.

Имею высшее образование по специальности: юрист по финансово-правовому профилю. Мой стаж работы в юридической компании составляет 12 лет. Очень рад Вас видеть на своем сайте!