Содержание

Освобождаются ли пенсионеры от уплаты земельного налога? Особенности льгот

Многие пенсионеры являются владельцами собственных дачных участков, и для них очень остро стоит вопрос налогообложения. Пенсии в России сложно назвать большими, поэтому возникает вопрос: освобождаются ли пенсионеры от земельного налога?

Единого ответа на этот вопрос нет: земельный налог относится к платежам местного значения, поэтому в каждой области и даже в каждом районе устанавливаются свои правила, требования и нормативы. Во всех случаях величина налога зависит от размеров участка и его кадастровой стоимости, определяющей степень полезности данного надела.

Кому положены льготы по земельному налогу?

Земельный налог нужно платить практически всем

Перечень льготников по земельному налогообложению в России существует, однако большая часть его посвящена различным категориям организаций и сельхозпроизводителей. В отношении физических лиц есть только одна строка: от земельного налога освобождаются представители коренных народностей Крайнего Севера и то лишь в том случае, если данный земельный надел используется для возрождения традиционных народных промыслов.

Существует еще одна налоговая льгота: для определенных категорий по закону уменьшается налоговая база – эта сумма, на которую начисляется налог. Скидка составляет 10000 рублей, что дает возможность значительно сократить итоговые налоговые выплаты. К льготным категориям относятся:

- Герои России, Герои СССР, а также обладатели Ордена Славы.

- Инвалиды первой и второй групп (при этом вторая группа инвалидности должна быть присвоена до начала 2004 года).

- Ветераны Великой Отечественной Войны, инвалиды боевых действий.

- Ликвидаторы аварии на Чернобыльской АЭС, а также граждане, подвергшиеся радиационному заражению при испытаниях, учениях и техногенных авариях.

В списке льготников пенсионеров нет, следовательно, они должны платить земельный налог на общих основаниях. Однако каждое местное муниципальное образование и каждый местный район вправе принимать собственные решения о налоговых льготах. Узнавать об их наличии необходимо в органах местного самоуправления: в некоторых регионах не предусмотрено вообще никаких льгот, а в некоторых пенсионеры полностью освобождаются от уплаты земельного налогового сбора.

Земельное налогообложение в разных регионах России

В разных регионах — разный размер налогов

Можно рассмотреть на примерах, насколько различается ситуация с уплатой земельного налога в разных областях и регионах России. Местное самоуправление имеет право изменить закон, поэтому информация в любое время может оказаться неактуальной.

Необходимо следить за новостями муниципалитетов, чтобы узнать, предоставляются ли в вашем населенном пункте льготы пенсионерам-садоводам, или они вынуждены платить налог на общих основаниях. Рассмотрим несколько примеров предоставления и непредоставления льгот:

- В Москве льготы для пенсионеров отсутствует, то же самое касается некоторых областей, прилегающих к столичному региону. В данной редакции закона о пенсионерах нет упоминания, однако этот вопрос может быть впоследствии рассмотрен местными органами самоуправления для принятия положительного решения об отмене налога или предоставлении льгот.

- В Санкт-Петербурге принципиально иная ситуация. Если пенсионер владеет земельным наделом, размер которого не превышает 25 соток, то владелец полностью освобождается от уплаты земельного налога. Поскольку у большинства пенсионеров-дачников наделы меньше по размеру, можно говорить об отмене земельного налога для большей части лиц пенсионного возраста.

- В Одинцово льготы предоставляются только для неработающих пенсионеров. Чтобы обратиться за ней, необходимо подтвердить факт проживания только на пенсию без источника дополнительного дохода.

- В Самаре действует несколько вариантов налоговых льгот. Пенсионеры освобождаются от налога на гаражную постройку, если ее размер составляет не более 24 кв. метров, на земельный участок площадью не более 6 соток, или на земельный участок, на котором построен жилой дом. Во всех случаях земля и строения на ней не должны использоваться для предпринимательской деятельности.

- В Королеве земельный налог для пенсионеров существует, однако если площадь надела не превышает 12 соток, то размер налога уменьшается на 50%. Это существенная льгота, которая упрощает пенсионерам работу на собственных участках и обеспечивает экономию бюджета.

По приведенным примерам видно, насколько разнообразными могут быть правила налогообложения даже в переделах одного региона, а тем более по всей стране. Получить точную информацию о местном законодательстве можно только в органах местного самоуправления, при этом нужно убедиться, что она является актуальной.

Как пенсионер может получить льготу по земельному налогу?

Освобождаются ли Для получения льготы нужно обратиться с соответствующим заявлением

Предоставление налоговой льготы, даже если она предусмотрена местным законодательством, является заявительным. Это значит, что она не предоставляется автоматически, нужно самостоятельно обращаться в налоговую инспекцию и собирать документы для получения скидки или полной отмены налога. Получение льготы осуществляется в несколько этапов:

- Консультация в муниципалитете или районной администрации. Гражданину должны предоставить полную информацию об имеющихся налоговых льготах и вариантах налоговых вычетов для пенсионеров.

- Подготовка необходимых документов. Налогоплательщику потребуется паспорт пенсионное удостоверение, а также бумаги, подтверждающие право собственности на данный земельный надел.

- Подача заявления в налоговую инспекцию. Оно заполняется по специальной форме, которая выдается непосредственно в отделении.

- Получение уведомления о предоставлении льготы. Срок уведомления единым законом не устанавливается, время рассмотрения и проверки документов также определяется органами местного самоуправления.

В итоге пенсионер получает уведомление о сокращении или полной отмене земельного налога и сможет забыть о постоянных переговорах с налоговиками и потере времени. Как только право на льготу будет получено, будет проведен перерасчет за срок, составляющий не более тех лет. В пределах этого срока пенсионер получит компенсацию за несправедливо уплаченный налог, итоговая компенсация может оказаться достаточно солидной суммой.

Принципы расчета земельного налога

Размер налога зависит от кадастровой стоимости

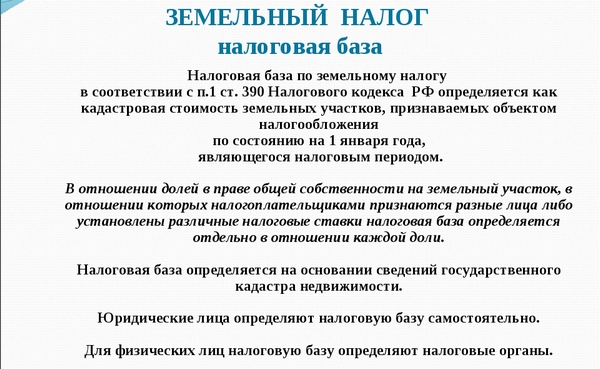

При расчете налога наиболее важную роль играет кадастровая стоимость – это величина, определяющая, насколько ценным является данное имущество для пользования. Относительно недавно кадастровую стоимость попытались приблизить к рыночной цене.

Однако, если рыночная стоимость земли постоянно колеблется в зависимости от экономических перемен, кадастровая стоимость меняется намного реже. Тем не менее, с учетом новых реалий она представляет собой сумму, максимально приближенную к рыночной цене, и чем больше участок, тем больше за него придется платить пенсионеру.

Ставка зависит еще и от того, к какой категории может быть отнесен земельный участок. Если он расположен неподалеку от муниципалитета или в его пределах, возможны следующие варианты использования земли:

- Земли, предназначенные для огородничества и садоводства. Это основная часть земель, отведенных под дачные массивы на территориях, прилегающих к городу.

- Земли жилищного фонда, предназначенные для частного строительства. Их отличие от первой группы, в том, что на них можно возводить капитальные сооружения, которым в дальнейшем присваивается адрес, и в которых можно прописываться на постоянных и временных условиях.

- Земли сельскохозяйственного назначения – они подходят под частное фермерское хозяйство или любые агрофирмы.

Все перечисленные виды земель облагаются налогом, ставка которого не превышает 0,3% от кадастровой стоимости. Все другие виды земель облагаются налогом, размером в 1,5%. Если участок принадлежит нескольким собственником, то земельный налог начисляется на всех с учетом той доли, которой они владеют в данном наделе.

Выплачивать земельный налог каждый собственник обязан до начала ноября года, следующего за отчетным.

Таким образом, размер земельного налога зависит от типа земли размера участка и количества собственников, которым он принадлежит. Знание налогового законодательства позволит вовремя обратиться за льготами и значительно сократить налоговую нагрузку на семейный бюджет.

Поскольку этот сбор относится к местным, нельзя однозначно ответить на вопрос, есть ли в России льготы по земельному налогу для пенсионеров. Они предоставляются в определенных регионах при соблюдении условий, установленных местными органами управления.

Кому причитаются льготы на земельный налог? Ответы найдете в видеоматериале:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Налог на землю для пенсионеров: льготы и порядок уплаты

Налог на имущество пенсионеров

Государственное устройство нашей страны предполагает наличие федерального бюджета, который формируется, главным образом, благодаря поступлению налоговых выплат от населения.

В основном данные взносы правительство обязывает уплачивать за какие-то ресурсы, принадлежащие непосредственно государству. Это могут быть леса, дороги, газ, электричество, рыба, земля и т. д.

Что касается земельных ресурсов, налогоплательщик ежегодно вносит в муниципальную казну некую сумму за пользование участком в качестве собственника, арендатора, вступившего в законные права наследника и т. д. Каков налог на землю для пенсионеров на сегодняшний день?

Что такое земельный налог, сумма к уплате в 2018 году

Налог на землю – это обязательный федеральный взнос в казну, который распространяется на собственников земельных участков. Ранее пенсионеры не входили в число налогоплательщиков по данной категории, однако, с принятием нового Налогового Кодекса РФ в 1999 году освобождение от выплат упразднилось.

В 2018 году на государственном уровне пенсионерам не предусмотрены какие-либо льготы. Однако закон дает регионам право самостоятельно в своих границах устанавливать всяческие льготы и привилегии пенсионерам.

Часто люди путают понятия «имущественный налог» и «налог на землю», объединяя их в одно. Теоретически землю, находящуюся в собственности гражданина, можно отнести к разновидности личного имущества. Но на законодательном уровне эти два термина разделены, и в отношении пенсионеров в рамках каждого льготы применяются по-разному.

Налог на имущество пенсионеров не распространяется, то есть за некоторые дома и прочие строения им платить не нужно. А вот за пользование землей уплата налога для пенсионера обязательна. Некоторые послабления этой категории населения возможны, в зависимости от региона расположения земли.

Это делается по нескольким причинам:

- платежи поступают строго в местный бюджет;

- муниципалитет вправе определять возможность понижения или снятия налоговых выплат в зависимости от финансового положения региона.

Сегодня величина земельного налога для всех категорий граждан России равна 0,3–1,5% от кадастровой стоимости объекта. Минимальной ставкой облагаются участки сельскохозяйственного назначения, личные подсобные хозяйства, садоводческие, огороднические, животноводческие земли, а также территории с жилищно-коммунальным комплексом и инженерными объектами. Ставкой в 1,5% облагаются все остальные земельные наделы.

Категории плательщиков со льготами

Государство решило полностью освободить от уплаты земельного налога такие объекты:

- Организации, занимающиеся религиозной деятельностью (часовни, церкви, храмы, соборы, приходы и т. д.).

- Уголовно-исправительные учреждения (колонии, поселения, тюрьмы, следственные изоляторы и другие места лишения свободы).

- Участники особых экономических регионов (организации и частные владения, расположенные на территории ОЭЗ).

- Общественные организации инвалидов (центры реабилитации, сообщества, центры спортивной подготовки лиц с ограниченными возможностями и т. п.).

- Организации народных промыслов.

- Северные, сибирские и дальневосточные малочисленные коренные народы, занимающиеся на земле сельским или животным хозяйством, промыслами, любыми занятиями, поддерживающими их традиционный уклад жизни.

Что касается льготников, здесь список более узкий:

- инвалиды детства;

- инвалиды 1 группы;

- вторая группа инвалидности, если она присвоена до 2004 года;

- герои России, в том числе СССР, ветераны Вов и других войн, участники боевых действий, ликвидаторы аварии на Чернобыльской АЭС;

- кавалеры ордена Славы.

Полностью от налога их не освобождают, государство лишь дает им существенную скидку: 10 000 рублей на федеральном уровне.

Данные льготы реальны, если:

- участок используется гражданином только для личных целей, а не в ведении предпринимательских дел. Тогда пенсионеру не стоит рассчитывать на льготы, налог подлежит уплате в полном объеме;

- он является гражданином РФ;

- официальная регистрация места жительства совпадает с регионом, где находится участок;

- кроме пенсионного пособия иных доходов не существует.

В других случаях налог на землю уплачивается в полном его размере.

Должны ли пенсионеры платить налог на землю?

Заявление на предоставление льготы

Почти 20 лет лица, перешагнувшие порог пенсионного возраста, обязаны платить налог на землю. Мало кто из них знает, что при приобретении данного статуса необходимо самому явиться в орган соцзащиты и написать заявление на предоставление льготы, если она назначена местным законодательством. В противном случае налог будет начисляться дальше, никто про вас не вспомнит и не отменит его.

Примерно половина пенсионеров даже не догадываются об этом. Нужно знать свои права, регулярно интересоваться новыми законами, причитающимися вам привилегиями и льготами. Пересчет сверх уплаченного налога возможен, но только за три последних года. Компенсацию можно использовать как аванс на будущее время. Так что внимательно читайте положения Налогового Кодекса и других законодательных актов.

Порядок расчета земельного налога для лиц пенсионного возраста

Перед тем как представить формулу, по которой высчитывается величина выплат в том или ином случае, нужно ознакомиться с основными величинами:

- Кадастровая стоимость объекта – цена, указанная в кадастровом паспорте на землю. При отсутствии у собственника такого документа стоимость можно узнать в фискальном органе (кадастровой палате, БТИ и т. п.).

- Налоговая ставка – либо 0,3%, либо 1,5%, в зависимости от категории земли. Принадлежность участка к какому-либо классу узнается в администрации города или земельном управлении.

- Коэффициент владения – применим при вступлении в собственность не с начала года. Если гражданин владеет участком неполный календарный период, соответственно, сумма налога понижается пропорционально дате покупки земли.

- Размер доли – актуален при долевой или совместной собственности. Тогда дольщики делят налог между собой в установленном для каждого размере.

Формула налога проста: нужно перемножить между собой все показатели. Это стандартная его величина. При присвоении льготы за основу берется полученное число.

Уточнить все спорные моменты нужно в местном отделении Федеральной налоговой службы.

Государство не дает стопроцентных скидок пенсионерам

Автоматически льгота пенсионеру не пойдет, нужна подача заявления и предоставление следующих документов:

- паспорт;

- свидетельство о браке;

- документы на земельный участок;

- пенсионное удостоверение;

- другие корочки, позволяющие гражданину претендовать на льготу.

Государство не дает стопроцентных скидок пенсионерам в уплате земельных налогов, возможны лишь частичные льготы. Региональные же власти могут пойти на присвоение финансовых послаблений, но только по своему усмотрению.

В некоторых областях, краях льгота означает полное освобождение от уплаты налога на землю для физического лица пенсионного возраста.

Местные льготы в отдельных регионах

Четко определенной единой скидки не существует, так же как и единого набора сторонних факторов. Муниципалитет может назначить дополнительную скидку на налог для:

- малоимущих пенсионеров;

- одиноко проживающих лиц;

- безработных пожилых граждан;

- лиц с постоянной пропиской и пр.

Налоговая картина в разных регионах отражена в таблице.

Недавно для московских пенсионеров власти урезали налоговую ставку на 500 тысяч рублей

Все нюансы оговорены в местных законодательных актах

Ограничений для пенсионеров нет

Сборы за участок в Ростове с пенсионеров не взимают

Жители Санкт-Петербурга и близлежащих населенных пунктов не платят налог на землю

Если площадь земли под гаражом равна не более 0,6 га, а под домом менее 150 м 2

По достижению пенсионного возраста и обращению в соответствующие органы

В некоторых частях региона льгота активна только после 70 лет или при условии постоянного проживания на участке

Величина налога в любом случае находится на приемлемом уровне

Бюджет области не рассчитан на подобные послабления

Упразднена пенсионная льгота с 2015 года

Льготник, равно как и рядовой налогоплательщик, должен уплатить в региональный бюджет положенный взнос до определенной даты. Не позднее 1 декабря текущего года гасится налог за прошлый год.

Налоговые льготы для военнослужащих

Военные относятся к совершенно отдельной категории граждан, к которым применимы более лояльные правила, по налогообложению в том числе.

Так как бывший военный является пенсионером, он уволен со службы. Причины увольнения для зачисления в список льготников следующие:

- выслуга лет – более 20;

- тяжелая болезнь, которая несовместима с активной деятельностью;

- ограничение физических возможностей – инвалидность;

- предельный пенсионный возраст, старость;

- сокращение штата кадровых военных.

Кроме скидок на земельный налог, существует такая льгота, как компенсация уплаченные ранее взносов. Распространяется она на сотрудников таких организаций как:

В данном случае есть некая особенность: компенсационные выплаты осуществляет исключительно Пенсионный Фонд РФ. Обратиться за этим нужно в территориальный отдел по месту проживания. Сюда нужно явиться с квитанцией об оплате налога и с уведомлением от ФНС.

Недобросовестные налогоплательщики, не желающие вовремя платить установленные государством взносы в бюджет, неминуемо будут оштрафованы. Законом принята фиксированная величина такого штрафа – 20% от размера налога. К тому же пеня начисляется ежедневно, так что в интересах гражданина своевременно платить налоги и спать спокойно.

Видео о налоговой амнистии «Налога на дачные 6 соток не будет»:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Налоговые льготы для пенсионеров: какие налоги не платят пенсионеры

Хотя каждый регион предоставляет свой набор льгот, примерный перечень преференций в регионах одинаковый. Также существуют общие преференции, которые действуют на всей территории страны, рассмотрим налоги для пенсионеров, какие не надо платить.

Какие льготы предусмотрены пенсионерам по транспортному налогу

Регулирование транспортного налога происходит на региональном уровне, в том регионе, в котором автомобиль поставлен на учет. Льгот по налогу на транспорт на федеральном уровне нет, поэтому, если в регионе данные льготы также не действуют, то пенсионер должен платить на общих основаниях. Данный налог платится за следующие транспортные средства:

- Автомобили.

- Мототехника.

- Моторный водный транспорт.

Но стоит знать, что есть ряд ситуаций, когда пенсионер может не уплачивать данный налог, даже если в регионе эта льгота не предусмотрена, к таким ситуациям относятся:

- Автомобиль оборудован ручным управлением специально для инвалидов.

- Если транспортное средство покупалось при помощи социальной защиты, а его мощность не выше 100 лошадиных сил.

- Если у пенсионера в собственности несколько транспортных средств. Тогда пенсионер имеет право обратиться к местной власти и попросить освободить его от уплаты за один ин транспорт.

Чтобы получить точную информацию, какие льготы по налогам у пенсионеров в регионе, требуется обратиться в региональную налоговую службу. Сотрудник расскажет об особенностях данной процедуры и предоставит список документов, которые понадобятся при оформлении льготы, если она имеется.

| Видео (кликните для воспроизведения). |

Если пенсионер не попадает ни под одну ситуацию, когда проходит освобождение от налога, то можно просмотреть и другие послабления, к ним относятся:

- На основании федерального законодательства сумма налога может снижаться до 80%, если у пенсионера есть в собственности автомобиль, мощность которого не выше 100 лошадиных сил.

- Если в собственности пенсионера имеется автомобиль, мощность которого не выше 150 лошадиных сил, то сумма налога может снизиться на 50%.

Чтобы произвести перерасчет ставки, необходимо прийти в территориальное управление налоговой службы и принести документы на автомобиль, а также пенсионное удостоверение.

Льготы по земельному налогу для пенсионеров с 2019 года

В нашей стране начали работать земельные льготы пенсионерам по налогам в 2019 году. Теперь собственникам 6 соток, которые ушли на заслуженный отдых, могут больше не платить налог.

Госдума приняла в третьем чтении законопроект, теперь пенсионеры получают льготу по налогу на землю. Те пенсионеры, у которых в собственности имеется 6 соток земли, имеют полное освобождение от уплаты данного налога. А у тех пенсионеров, у которых земельные участи выше данной площади будут получать налог с вычетом данных 6 соток.

О том, что требуется пересмотреть льготы для пенсионеров, сказал Президент России В. В. Путин при проведении итоговой пресс-конференции в конце 2017 года. Депутаты приняли во внимание данную просьбу и предоставили льготы по уплате налога для пенсионеров, имеющих дачные участки.

Также в Государственной думе подчеркнули, что данная льгота распространяется на всех граждан, которые вышли на пенсию.

Тот вычет, который действовал ранее, в размере 10000 рублей, чаще всего не перекрывал той суммы, которая начислялась за 6 соток.

Данный закон начал работать с 1 января 2018 года. В итоге, пенсионеры теперь либо вообще не будут платить налог на земли, либо сумма данного налога сильно уменьшиться.

Пенсионеры освобождаются от части налога на имущество

На законодательном уровне устанавливается, какие налоги платят пенсионеры и от каких освобождены. Под такую льготу попадает имущественный налог. То есть от данного налога освобождены владельцы строений, помещений и сооружений. А для использования льготы не обязательно иметь конкретное основание для получения пенсионных выплат. К тому же власти регионов имеют право добавлять льготы, которые не прописаны в налоговом кодексе.

Очень часто встречается вопрос, должны ли пенсионеры платить налог на квартиру. В 2015 году начал работать закон, который освободил граждан пенсионного возраста от уплаты налога на имущество, но льгота распространяется только на один имущественный объект. Вспомним, что до 2015 года у пенсионеров была другая более выгодная льгота, они не уплачивали налоги за все имущество, которое было в их собственности.

Теперь, если у человека пенсионного возраста в собственности имеется несколько квартир, домов, дач или гаражей, то ему требуется выбрать только один объект из каждой категории, по которому налог платиться не будет. Для получения льготы требуется обратиться в налоговую службу до 1 декабря.

Но бывают случаи, когда граждане пожилого возраста не обращаются в налоговую службу. Нужно ли пенсионерам платить налог на недвижимость в таком случае? Если пенсионер не обратился в налоговые органы самостоятельно, то льгота будет назначена автоматически на тот объект, у которого самая высокая сумма налогового обложения.

Такая мера была принята для пресечения того, что объекты недвижимости переписывались на пожилых людей, что быть освобожденными от налоговых уплат.

Есть ли какие-либо дополнительные налоговые льготы, если пенсионер работает?

Теперь разберемся, платят ли налоги пенсионеры, которые продолжили трудовую деятельность. Данная категория пенсионеров производит оплату налогов на общих основаниях, так как освобождение от налогов получают только те граждане пенсионного возраста, которые не получают заработную плату или льготные категории.

На законодательном уровне установлено, как платят налоги пенсионеры в 2019 году, которые продолжили работать, они имеют право на получение налогового вычета. А также использование региональной льготы на неуплату налоговых сборов за один объект.

Есть отдельная категория федеральных льготников. В сравнении с простыми пенсионерами, которые пользуются льготами, у них другая система выплат по льготам. К данной группе относятся ветераны Великой Отечественной войны, ветераны боевых действий, все группы инвалидов, военные пенсионеры и граждане, которые пострадали от радиации.

Должны ли пенсионеры платить земельный налог или нет?

Не секрет, что одним из основных занятий жителей нашей страны по выходу на пенсию становится деятельность на собственном земельном участке. Да и просто многие граждане пенсионного возраста обладают небольшими кусочками земли. В то же время правовыми аспектами владения и распоряжения своей землей пенсионеры зачастую не владеют.

Пенсионерам очень важно знать, должны ли они оплачивать этот налог и если да, то какую именно сумму. Ведь размер пенсии в стране не настолько велик, чтобы не задумываться о лишних платежах. В данном выпуске проанализируем эту ситуацию, попробуем выяснить все тонкости определения налога, а также комплекс мер, необходимых для понижения налоговой суммы.

Платят ли пенсионеры налог на землю?

Чтобы разобраться в этом вопросе, стоит обратиться к действующему законодательству Российской Федерации, а точнее, к федеральным законам. В них указывается, что налог обязаны платить все граждане без исключения. Освобождаются от налога только народы севера, коренные жители.

Говоря проще, органы местного самоуправления могут сами вводить льготы или полностью освобождать от данного платежа определенные категории лиц. Так, в каждом регионе существует своя система начисления и свои льготники.

Соотношение пенсионера и налога на землю

В соответствии с законодательством РФ, пенсионером является тот, кто вправе получать пенсию – регулярное пособие, выплачиваемое лицам, достигшим определенного возраста. Для мужчин такой возраст определен в 60 лет, женщин 55.

Кроме этого, под данной категорией понимаются инвалиды и лица, потерявшие кормильца. По последним статистическим отчетам, в стране проживают около 40 млн. пенсионеров, что весьма высокий уровень.

Под налогом понимается фиксированная плата, осуществляемая субъектами за земли в собственности, в постоянном или пожизненно наследуемом владении. Субъектами налога не станут лица применительно к объектам безвозмездного срочного пользования и арендного контракта. В этой ситуации выплачивается только арендная сумма, а на владельца ложится бремя налоговых выплат.

Налоговая сумма выплачивается ежегодно при получении соответствующего уведомления. Правовое поле определяет анализируемый налог к так называемым местным. То есть, они назначаются и отменяются на местной территории согласно федеральным и муниципальным актам. Так, местные власти вправе самостоятельно определить размер. Поступающие выплаты идут в местную казну.

Под объектом понимаются земли в пределах самообразования, где действует налог. Исключением признаны: изъятые из оборота участки; ограниченные в обороте; находящиеся в пределах лесного фонда; занятые ценными объектами культурного наследия; находящиеся в государственной собственности.

Сумма налога

Непосредственно сумма выплаты зависит от установленной базы и ставки. Первое — это кадастровая стоимость участка на 1 января календарного года, а ставка определяется местным законодательствам в пределах федерального законодательства.

Так, земли сельскохозяйственного назначения, занятые жилищным фондом, представленные для жилищного строительства и предоставленные для личного хозяйства, садоводства и животноводства не могут превышать 0,3 процента от кадастровой стоимости. Все остальные участки не должны превышать 1,5 процента от кадастровой стоимости.

Кому положены льготы?

Теперь рассмотрим льготников:

Герои СССР, герои РФ, кавалеры ордена Славы.

- Инвалиды первой и второй группы.

- Инвалиды детства.

- Ветераны и инвалиды ВОВ.

- Ликвидаторы аварии на Чернобыльской АЭС.

- Лица, которые перенесли лучевую болезнь, либо проживали в зонах с повышенным радиационным воздействием и имеют соответствующий документ.

О пенсионерах ни слова не указано. Получается, что они, не относящиеся к данной группе лиц, должны делать выплаты в полном размере. Если они входят в список, указанный выше, то размер льготы будет составлять 10 тысяч рублей .

Возвращаясь к местным властям, ситуация тут практически всегда схожа.

На льготы могут рассчитывать следующие категории лиц:

Практически во всех областях им предусмотрены льготы или полное освобождение от налога на землю. Узнать полный список можно обратившись в местную администрацию. Информация является открытой для всех граждан и каждый может узнать, стоит ли ему рассчитывать на привилегии со стороны закона.

Льготы по городам и регионам РФ

Для примера разберем несколько случаев по регионам и городам, где установлены льготы для пенсионеров:

| Москва и Московская область | Все льготы отсутствуют. |

[blockquote style=»4″]Можно заметить, что ситуации бывают разными и если в одной области пенсионеры могут ничего не платить, то другой могут рассчитывать только на «скидку» при определенных условиях. Все это зависит не от желания руководителей местных муниципальных органов, а от экономического состояния региона и других условий.[/blockquote]

В любом случае, выходя на пенсию, стоит сразу узнать всю информацию в местной администрации и начать действовать. Даже если пенсионеры полностью освобождены от налога в регионе, сами по себе начисления не исчезнут. Для этого следует оформить льготы.

Порядок оформления льгот

В первую очередь следует узнать, какие в данный момент существуют льготы. Каждый год условия могут меняться, поэтому ориентироваться следует только на новейшие данные. Узнав их можно переходить к оформлению.

Для оформления льгот пенсионеру следует обратиться в местное отделение налоговой службы с соответствующим заявлением. Заявление составляется в произвольном порядке (может быть написано от руки, можно заполнить бланк в отделении или самостоятельно напечатать дома).

Обязательно в документе указать следующее:

- Название ФНС. Полное и правильно название конкретного налогового органа, куда подается заявление.

- Точный адрес налогового органа, куда подается заявление.

- ФИО и должность лица, которому подается заявление. Если заранее неизвестно, можно узнать на месте.

- Данные заявителя. Указывается паспортная информация (ФИО, прописка и так далее). Важно указать в заявлении контакты, по которым можно быстро связаться с заявителем. Это может быть номер мобильного/домашнего телефона, электронная почта и прочее.

- Просьба о предоставлении льготы, на основании действующих нормативных документов.

- Перечень дополнительных документов и справок, которые прилагаются к заявлению.

Рассмотрим перечень документов, который понадобится при оформлении:

Паспорт гражданина РФ.

- Пенсионное удостоверение.

- Документ, который подтверждает право владения земельным участком. Это договор купли-продажи, дарственная и прочее.

- Дополнительные документы, которые запрашивает налоговая служба. Например, трудовая книжка или свидетельство о браке. Узнать весь перечень можно только обратившись к работникам налогового органа.

Все документы необходимо предоставить в оригинале, а вот отдать на оформление только копии (заверять у нотариуса не нужно).

Полный перечень документов, с которыми можно претендовать на льготу:

- Пенсионное удостоверение.

- Документы участника ЧАЭС.

- Документ участника ВОВ.

- Справка об инвалидности.

Если заявление подано правильно, то оно будет рассмотрено, а после будет произведен перерасчет. Перерасчет будет вестись за все время, когда человек мог получать льготы, но не может превышать 3 лет. То есть, если человек вышел на пенсию 5 лет назад и платил полную сумму, то перерасчет будет произведен только за последние три года.

Нюансы земельного налога для военных пенсионеров

У бывших военнослужащих немного другая ситуация. Раньше существовал закон «О статусе военнослужащего» согласно которому, все бывшие военнослужащие не должны облагаться налогом. Сейчас этот закон не действует, и платить налог нужно.

[blockquote style=»4″]В настоящие момент бывшие военнослужащие могут рассчитывать на компенсацию за период до 2015 года, при условии, что пенсионера имеет стаж работы в МВД не менее 20 лет. Если сейчас написать соответствующее заявление в налоговую, можно получить компенсацию за 2014 год.[/blockquote]

Нужны следующие документы:

- Паспорт заявителя.

- Подтверждение права собственности на участок.

- Квитанцию, что подтверждает оплату налога. При отсутствии можно получить новую.

- Удостоверение военного пенсионера.

Делаем вывод, военные пенсионеры сейчас уже не имеют таких привилегий, как раньше, и должны уплачивать налог наравне со всеми. Тем не менее практически в каждом регионе существуют большие льготы для данной категории граждан.

Таким образом, сделаем определенные выводы:

Налог на земельный пай

Краткое содержание

- Огромный земельный налог на пай в размере 160000 рубл.

- Надо ли платить налог на земельный пай 2.6 га пенсионеру 82 года.

- Если мы платим налог за земельный пай, это значит участок стоит на кадастровом учете?

- Надо ли платить налог на земельный пай пенсионеру.

- Земельный пай отдали в аренду. Должна я платить налог на землю?

- Как и кто облагается налогом на подаренный земельный пай? (сестры, племянники).

- Платят ли пенсионеры налог на доходы (земельный пай в аренде)

- Право на земельный пай

- Налог на пай

- Документ на земельный пай

- Свидетельство на земельный пай

- Право собственности на земельный пай

1. Огромный земельный налог на пай в размере 160000 рубл.

1.1. Доброго времени суток, уважаемый Посетитель!

Вам нужно уменьшить кадастровую стоимость земельного участка. Налог исчисляется от кадастровой стоимости земельного участка. В случае, если вам неправильно начислили налог, вы можете обжаловать указанное решение в налоговой инспекции, в суде.

Всех вам благ. Успешного решения вашего вопроса.

2. Надо ли платить налог на земельный пай 2.6 га пенсионеру 82 года.

3. Если мы платим налог за земельный пай, это значит участок стоит на кадастровом учете?

3.1. Здравствуйте! Не факт, что земельный участок постановлен на кадастровый учет, но по закону он должен быть постановлен на кадастровый учет без участия правообладателя. Закажите выписку из ЕГРН в Росреестре. Тогда точно узнаете.

4. Надо ли платить налог на земельный пай пенсионеру.

4.1. Пенсионеры платят земельный налог на общих основаниях и никаких льгот у них нет, в отличие от имущественного налога, от которого пенсионеры освобождены.

5. Земельный пай отдали в аренду. Должна я платить налог на землю?

5.1. Конечно должны, если иное не предусмотрено договором аренды, но обычно налоги платит собственник. Удачи Вам и всего самого наилучшего.

6. Как и кто облагается налогом на подаренный земельный пай? (сестры, племянники).

6.1. Здравствуйте! Если даритель и одаряемый являются членами семьи и (или) близкими родственники, то декларировать доход и уплачивать налог при дарении не нужно (п. 18.1 ст. 217 НК РФ).

7. Платят ли пенсионеры налог на доходы (земельный пай в аренде)

7.1. Добрый день! Платят

8. Мой земельный пай находиться в аренде. Но арендатор прекратил выплаты за пользование паем. Я слышал что люди хотели забрать свой пай назад. На это он отвечает что должны выплатить потерянную прибыль. (в договоре это описано) но он не выполняет свои условия (не возмещает даже налоги). Как мне вернуть свой пай пошагово.

8.1. Здравствуйте! Конечно необходимо ознакомиться с договором. Предварительно, потребовать в письменном виде оплату, в том числе обратившись в суд. Расторгнуть договор в виду неисполнения арендатором обязательств. Рассчитать сумму которую Вам необходимо оплатить при расторжении договора.

9. Моя мать пенсионер. Имеет земельный пай. Обязана ли она оплачивать налог на эту землю (5 гектаров)? Спасибо!

9.1. Льгота только на 6 соток, написать нужно соответствующее заявление в налоговую.

НК РФ Статья 391. Порядок определения налоговой базы

5. Налоговая база уменьшается на величину кадастровой стоимости 600 квадратных метров площади земельного участка, находящегося в собственности, постоянном (бессрочном) пользовании или пожизненном наследуемом владении налогоплательщиков, относящихся к одной из следующих категорий:

8) пенсионеров, получающих пенсии, назначаемые в порядке, установленном пенсионным законодательством, а также лиц, достигших возраста 60 и 55 лет (соответственно мужчины и женщины), которым в соответствии с законодательством Российской Федерации выплачивается ежемесячное пожизненное содержание;

10. Дала ГД на земельный пай. Его продали. кто должен оплатить налог 13%? Я или тот, кому я дала генеральную доверенность?

10.1. Налоги платят собственники, в данном случае Вы. Доверенное лицо выполняло лишь Ваше поручение.

10.2. Евгения, собственник уплачивает 13 % стоимости налога с продажи имущества. Рекомендую использовать социальный, имущественный вычет, если есть основания применения.

11. Я заплатила налог за земельной пай в колхозе в налоговой службе. (4600 руб). А потом колхоз ещё взяли с меня НАЛОГ на земельный налог 600 руб. Что такое налог на земельный налог?

11.1. Здравствуйте!

Земельный налог обязаны платить физлица и юр.

лица, владеющие участками земли на правах:

1.собственности;

2.бессрочного пользования;

3.наследуемого владения.

А по федеральному закону № 101-ФЗ от 24 июля 2002 года доли земель, полученные в результате приватизации сельскохозяйственных угодий, признаются объектами общей долевой собственности.

Очень Важно!

Собственники земельных паев признаются плательщиками земельного налога и платят его по общим правилам.

У вас вероятно и колхоз имеет пай тоже.

12. Как узнать платил ли мой отец земельный налог на земельный пай принадлежавший ему, как колхознику. Умер в 2007 году.

12.1. Нужно делать запрос в налоговую о платежах.

13. Собрались делать межевание земельного участка находящегося в собственности с 2007 г, участок для ведения подсобного личного хозяйства. При выезде на место с кадастровым инженером, обнаружилось, что половина нашего участка вкупе с соседними отведено под пай стороннему лицу в прошлом 2018 г. Как так? Со мной никто ничего не согласовывал, я ничего не подписывала. Как быть в этой ситуации и что мне надо сделать чтобы вернуть мою землю назад, так как по документам она моя, налоги я плачу регулярно.

| Видео (кликните для воспроизведения). |

13.1. Разбираться в судебном порядке. При межевании по закону допускается и не согласововать, а можно через уведомление в газете. Разбираться в Вашем деле нужно. На каком основании пай? Выяснять.

Источники

Правоведение. — М.: Флинта, МПСИ, 2010. — 360 c.

Юсуфов, А. Г. История и методология биологии / А.Г. Юсуфов, М.А. Магомедова. — М.: Высшая школа, 2014. — 238 c.

Жалинский, А. Э. Введение в специальность «Юриспруденция». Профессиональная деятельность юриста. Учебник / А.Э. Жалинский. — М.: Проспект, 2015. — 362 c.- История политических и правовых учений / Н.М. Азаркин и др. — М.: Норма, 2007. — 900 c.

Имею высшее образование по специальности: юрист по финансово-правовому профилю. Мой стаж работы в юридической компании составляет 12 лет. Очень рад Вас видеть на своем сайте!

Герои СССР, герои РФ, кавалеры ордена Славы.

Герои СССР, герои РФ, кавалеры ордена Славы. Паспорт гражданина РФ.

Паспорт гражданина РФ.