Содержание

Для многих организаций заполнение декларации по налогу на прибыль за полугодие может стать серьезным вызовом. Однако, если правильно понять процесс, можно значительно упростить оформление авансовых платежей и сберечь время и нервы бухгалтерии.

Оборот организации за полугодие считается по итогам ежемесячных отчетных периодов. Если величина налога на прибыль, начисленного за полугодие превышает 0, то организации необходимо платить авансовые платежи в июле и октябре текущего года, а также в январе и апреле следующего года.

Авансы заполняются в декларации налогоплательщика за квартал, который предшествует месяцу аванса платежа. Например, авансы на июль и октябрь платятся на основании квартальных деклараций за первый и второй квартал текущего года соответственно. Авансы на январь и апрель следующего года заполняются в декларации за четвертый квартал текущего года.

Заполнение авансовых платежей осуществляется на основании данных, которые находятся в финансовой базе организации. Если в период с начала года по окончание последнего отчетного месяца года у организации нет дохода, то исключение составляет ежеквартальный платеж в размере зарплаты, в котором налог на прибыль включается в доплате к зарплате.

В декларации по налогу на прибыль за полугодие нужно указать общую сумму авансовых платежей, которая складывается из авансов за июль и октябрь. Декларация подается до 30 июля текущего года.

Если авансовые платежи были переплачены, организация может воспользоваться правом получения излишков из бюджета. Подтверждение зачисления суммы излишков на расчетный счет организации приходит по почте.

Теперь у вас есть полезные советы по заполнению авансовых платежей в декларации по налогу на прибыль за полугодие. Если у вас есть вопросы, доступ к базе налоговой инспекции может помочь вам найти ответы.

Определение полной прибыли предприятия

Для заполнения авансовых платежей в декларации по налогу на прибыль за полугодие необходимо точно определить полную прибыль предприятия за данный период. Эта задача стоит перед бухгалтерией каждой организации, которая занимается предоставлением отчетности для налоговой инспекции.

Полная прибыль предприятия – это величина, которая исходит из оборота за полугодие и вычитает из нее начисленные расходы, в том числе обязательные налоговые платежи. При этом необходимо учитывать и авансы, которые были выплачены ежеквартально в течение полугодия.

Если у налогоплательщика имеется база данных ежемесячных доходов и расходов, то определение полной прибыли предприятия не представляет больших проблем. Достаточно сложить величину оборота за полугодие и вычесть из нее сумму начисленных расходов, включая налоговые платежи и ежеквартальные авансы.

Но если такой базы данных нет, то для определения полной прибыли придется проводить довольно тщательную работу с начисленными расходами. Обычно отдел бухгалтерии начинает эту работу с расчета прибыли по квартальным и ежемесячным отчетам. Для этого вычисляют общий доход за квартал/месяц, вычитают из него общий расход за квартал/месяц и также вычитают налоговые платежи, которые были выплачены в этом периоде. Итоговая сумма – это прибыль предприятия за определенный период.

После того, как прибыль подсчитана по квартальным и ежемесячным отчетам, бухгалтерия может приступить к заполнению аванса в декларации по налогу на прибыль за полугодие, учитывая полученные результаты. Если организация выплачивала авансы в июле и октябре, то их необходимо также учесть при заполнении декларации.

Важно помнить, что при заполнении авансового платежа необходимо учитывать возможность доплаты или исключения из бюджета за поданный период. Подписчики могут получить доступ к образцу заполнения аванса в декларации по налогу на прибыль за полугодие на сайте налоговой инспекции.

Расчет выручки

Расчет выручки является важным этапом для налоговой декларации по налогу на прибыль. Выручка – это оборот, полученный организацией за определенный период времени (месяц, квартал, полугодие или год). Ее величина должна быть исключительно точной, так как от нее зависят размеры налогов, которые должна платить организация в бюджет.

Расчет выручки основывается на доступных данных в бухгалтерии организации, начисленных ежемесячных доходах и подписчиках. Если в организации ведется бизнес через Интернет, ее выручка может быть определена на основе доступных данных об авансовых платежах, совершенных подписчиками за определенный период времени.

Для заполнения авансовых деклараций налогоплательщик имеет несколько вариантов. Если организация признается квартальным налоговым плательщиком, то заполнение авансовых деклараций должно быть выполнено на основе данных за тот период, за который заполняется декларация, включая данные за июль месяц. Если же организация не признается квартальным налоговым плательщиком, то ее декларация заполняется на основе данных за полугодие.

Кроме того, налогоплательщик должен учитывать все авансовые платежи и доплаты, осуществленные в течение квартала. Если организация должна доплатить налог, она должна сообщить об этом в авансовой декларации и произвести доплату за указанный период. Окончательный платеж за налог на прибыль за полный год следует производить до 31 марта следующего года.

Таким образом, для заполнения авансовых деклараций за полугодие, необходимо обратить внимание на данные, предоставленные в бухгалтерской отчетности за период с января по июнь, и находящиеся в распоряжении налогоплательщика в текущем моменте. Авансовые декларации за последующие месяцы август, сентябрь, октябрь, ноябрь и декабрь должны быть заполнены на основании доступных данных и учитывая возможные изменения в организации.

Учет операционных расходов

Учет операционных расходов является важным компонентом для налогооблагаемых организаций. Налогоплательщики должны учитывать все свои расходы за каждый месяц, в том числе зарплату, начисленные налоги и другие операционные расходы.

Ежеквартальные авансы взносятся до определенного срока окончания периода, который определяется налоговой службой. Авансы должны быть выплачены каждый месяц с производства, если налог платится ежемесячными платежами, или полным величиной налога, если налог платится квартальным платежом.

Организации, которые платят налоги на прибыль каждый месяц, должны выполнять декларацию каждый месяц, которая включает в себя базу налога, начисленную зарплату и другие операционные расходы. Если организация платит налог квартально, то декларация должна быть заполнена весь квартал.

Декларация заполняется и подписывается бухгалтерией. Итоги декларации должны быть оформлены в виде листа, который должен быть представлен налоговой службе. Дополнительная оплата авансовых платежей производится в октябре и/или ноябре. Авансы рассчитываются, исходя из предыдущих авансовых платежей за период.

Однако, есть исключение, подписчики бюджета ведут учет операционных расходов по полугодию. Для них заполнение декларации должно быть выполнено по итогам периода с января по июль года.

Организации должны также учитывать свои операционные расходы в книгах учета. Бухгалтерия должна проводить учет начисленных зарплат и других операционных расходов, чтобы принимать правильные решения, связанные с расходами и прибылью.

Контроль over

Расчет авансовых платежей

Заполнение авансовых платежей в декларации по налогу на прибыль за полугодие является важным этапом работы бухгалтерии организации. Их величина определяется исходя из данных об обороте предприятия и начисленных зарплат за первые полгода года.

Ежеквартальные авансы (за январь-март, апрель-июнь, июль-сентябрь, октябрь-декабрь) платятся организациями, база для расчета которых является квартальным окончанием предыдущего месяца. Если же налогоплательщик ведет ежемесячные начисления, то авансовая плата должна быть уплачена за полный месяц.

Из данных, полученных по итогам первых полугодия (январь-июнь), выполняется расчет авансовых платежей за август и октябрь текущего года. Если организация начисляет зарплату по-квартально, то авансы за август платятся на основании данных за первый квартал, а за октябрь — на основании данных за второй квартал.

В случае, если организация делает доплаты по налогу на прибыль, то эта сумма включается в размер аванса. Налогоплательщик должен иметь доступ к данным об осуществленных доплатах и обязан указать их в декларации.

Налог на прибыль взимается на основании формы декларации. Обязательным условием заполнения авансовых платежей является наличие данных об обороте предприятия за июль и данные по начисленным зарплатам за январь-июнь текущего года. Эту информацию можно получить из бухгалтерии организации.

Подписчики, которые хотят получить полный гайд по заполнению авансовых платежей и декларации по налогу на прибыль за полугодие могут обратиться в налоговую инспекцию, где их квалифицированные специалисты проконсультируют по данному вопросу.

Разбивка налоговой базы на месяцы

Для правильного заполнения авансовых деклараций по налогу на прибыль за полугодие необходимо разбить налоговую базу на месяцы. Это позволит более точно определить величину авансовых платежей, которые должны быть уплачены организацией за каждый месяц.

Если вести учет ежемесячных данных, то за оставшиеся месяцы полугодия авансы будут рассчитаны на основании предшествующих периодов. Но если вести учет ежеквартальных данных, то заполнение авансовых деклараций за отчетный период может быть более сложным вопросом.

Платежи, которые налогоплательщики платят в бюджет, могут быть как ежемесячными, так и ежеквартальными. Исключение составляют авансовые платежи по налогу на прибыль, которые заполняются в декларации ежемесячно или ежеквартально в зависимости от данных, которые имеют их в распоряжении.

Если у налогоплательщика доступ к ежемесячным данным, то авансовая декларация заполняется ежемесячно. В противном случае она заполняется ежеквартально.

В авансовых декларациях по налогу на прибыль за каждый месяц указываются начисленные обороты и затраты за этот месяц. Налоговая база для расчета авансовых платежей определяется исходя из этих данных. Кроме того, в авансовой декларации указываются налоги, уплаченные за предшествующий месяц, и платежи, которые должны быть уплачены за текущий месяц.

Если у организации есть доплаты по зарплате, то они должны быть учтены в авансовой декларации за соответствующий период. Например, если в апреле была доплата по зарплате за март, то эта сумма должна быть учтена в авансовой декларации за апрель.

При заполнении авансовых деклараций за квартал налоговая база указывается исходя из данных за весь квартал. Также в декларации указывается сумма налогов, уплаченных за предшествующие месяцы, и расчетная сумма налога, которую необходимо заплатить за текущий месяц. Для заполнения авансовых деклараций за квартал может использоваться отдельный лист, который должен быть приложен к декларации.

Итоги авансовых деклараций за первые полугодия подводятся в июле. За период с января по июнь необходимо заполнить 6 авансовых деклараций по налогу на прибыль, если это предусмотрено законодательством. А заполнение авансовых деклараций по итогам квартальных периодов осуществляется в октябре.

Все организации, которые уплачивают налог на прибыль, должны иметь бухгалтерию, которая занимается заполнением авансовых деклараций и учетом налогов. Если у организации нет своей бухгалтерии, то она может обратиться к профессиональным бухгалтерам, которые окажут помощь в заполнении авансовых деклараций.

Таким образом, для правильного заполнения авансовых деклараций по налогу на прибыль за полугодие необходимо разбить налоговую базу на месяцы. Это позволит более точно определить величину авансовых платежей за каждый месяц и избежать ошибок при заполнении декларации.

Определение ставки налога на прибыль

Для правильного заполнения авансовых деклараций по налогу на прибыль необходимо определить ставку налога, которую должна платить организация. Ставка налога на прибыль зависит от различных факторов, включая величину прибыли, которую организация получила за период.

В России налог на прибыль платится каждый квартал, если величина налоговых платежей превышает определенный порог. Эта величина составляет 100 тысяч рублей для ежеквартальных платежей и 1 миллион рублей для полугодовых платежей. Исключением является год, в котором организация была создана или прекратила свою деятельность.

Организации, которые платят налоги ежеквартально, должны заполнять авансы по налогу на прибыль в апреле, июле, октябре и январе, а также полные декларации по итогам года в марте следующего года. Если же организация платит налоги полугодовыми платежами, то даты заполнения авансов и декларации совпадают с датами ежеквартальных платежей.

Для определения ставки налога на прибыль необходимо знать базу налогообложения, которая рассчитывается исходя из начисленных зарплат, оборота организации и других данных.

Подписчикам налоговой бухгалтерии доступна база ставок налога на прибыль в зависимости от периода и величины прибыли организации. Также можно воспользоваться таблицами и калькуляторами, доступными на сайтах налоговых органов РФ.

Форма авансовой декларации по налогу на прибыль

Авансовая декларация по налогу на прибыль заполняется на основе данных за предыдущие месяцы или кварталы и представляет собой предварительный расчет налоговых платежей организации за текущий период. В данном случае — за полугодие. Она является основанием для завершающей декларации, которая подается по итогам года.

Авансовая декларация доступна для заполнения ежеквартально — в апреле, июле, октябре и январе. Величина налога исходит из данных, представленных в предыдущих кварталах. Если организация начисляет зарплату исключительно ежемесячно, то вопрос доплаты авансового платежа при заполнении также не возникает.

Форма авансовой декларации состоит из листа, на котором располагаются сведения об оборотах, начисленных налогах и базе налогообложения за предыдущие периоды — в данном случае за первый и второй кварталы. Отдельно заполняются сведения о фактических выплатах налога по итогам первых полугодий.

Заполняется авансовая декларация налогоплательщиком или бухгалтерской службой организации, которую она нанимает для ведения своего учета. Ответственность за правильное заполнение и подачу авансовых налоговых платежей несет налоговая служба и подписчики.

Если организация выплачивает авансовый платеж в установленные сроки, она может рассчитывать на снижение годового платежа за счет уменьшения подлежащей доплате части. Однако, если авансовые платежи не платятся или выплачиваются не в полный размер, то налогоплательщик обязан будет уплатить дополнительный налоговый платеж по итогам года.

В итоге, заполнение авансовой декларации по налогу на прибыль является важным шагом для управления финансами организации и обеспечения устойчивого развития бизнеса. Корректное заполнение аванса позволяет правильно учитывать налоги в бюджете компании и избегать доплат по итогам года.

Описание бланка декларации

Декларация по налогу на прибыль за полугодие заполняется организациями и индивидуальными предпринимателями в соответствии с итогами первого полугодия. Данная декларация включает в себя данные по доходам, расходам, налоговым авансам за период с января по июнь.

Действительна декларация по налогу на прибыль за полугодие бывает нужна в тех случаях, когда налогоплательщик не входит в число организаций, которые уплачивают ежеквартальный налоговый платеж. Она также может пригодиться в случае изменения наименования и места нахождения организации.

Декларация заполняется и подается в налоговую за период с 1 января по 30 июня. В случае, если налогоплательщик регистрируется после 1 апреля, то декларация по налогу на прибыль за полугодие не подается.

Декларация состоит из следующих разделов:

- Раздел 1 — «Общая информация», включающий в себя данные о налогоплательщике.

- Раздел 2 — «Место осуществления деятельности», включающий в себя данные о месте нахождения организации.

- Раздел 3 — «Данные по доходам, расходам и налоговым авансам», где указывается база для расчета авансового платежа.

- Раздел 4 — «Сведения о прибыли», где указывается прибыль организации за полугодие.

- Раздел 5 — «Печать и подпись», где подписываются документы бухгалтерией и руководством организации.

При заполнении декларации необходимо учитывать каждый месяц полугодия отдельно. Налоговый аванс рассчитывается исходя из расчетной величины налога по итогам предыдущего месяца. Если имеется задолженность по авансам или на конец периода есть доплата по налогу, она указывается в соответствующем разделе декларации.

Ежемесячные авансы налога на прибыль платятся на основе данных оборота на первый день месяца, который предшествует месяцу начисления аванса.

Дополнительно необходимо отметить, что при наличии авансовых платежей, они должны быть внесены не позднее 25-го числа месяца, который предшествует налоговому периоду, с которым они связаны.

Вопросы заполнения и расчета авансовых платежей по налогу на прибыль за полугодия, а также налоговых показателей и документов можно уточнить в налоговой организации.

Заполнение граф декларации

Для оформления авансовых платежей по налогу на прибыль организации должны заполнить декларацию. В ней нужно указать величину налога за период, а также итоги за предыдущий квартал.

Декларация заполняется один раз в полугодие. В первом полугодии декларация подается за 2 квартала – за первый и второй. Соответственно, в декабре – за 3 и 4 кварталы. В случае, если налогоплательщик не осуществляет деятельность в течение всего года, декларация заполняется за фактический срок его работы.

Ежеквартальные авансы налога начисляются на основе базы, которую организация самостоятельно определяет на основе данных о ежемесячных оборотах. В декларации указывается полный размер налога за кварталы, а не только авансового платежа. Если организация заполняет декларацию по итогам полугодия, то итоговая сумма налога делится на два и размещается в указанных местах.

Декларация по налогу на прибыль должна быть заполнена точно, в соответствии с требованиями налоговой службы. Исключением является декларация, которая подается в случае доплаты налога, за исключением тех случаев, когда это обусловлено изменением данных.

Заполненный лист аванса по налогу на прибыль должен быть подписан руководителем организации или лицом, на которое он дал полномочия, и передан в налоговую службу не позднее 28-го числа месяца, следующего за истекшим кварталом.

Декларация по налогу на прибыль за первые полгода подается не позднее 28 августа. Для декабрьской отчетности – не позднее 28 февраля.

- Если организация платит зарплату, то необходимо указать начисленные за каждый месяц налоги, а также ежемесячные и ежеквартальные авансы.

- При заполнении декларации рекомендуется обратиться к финансовой или бухгалтерской отчетности, чтобы зафиксировать все платежи по налогу на прибыль, сделанные за отчетный период.

Обязательной графы в декларации по налогу на прибыль является графа № 5 – «Полный размер налога за соответствующий период». Если организация не имеет налоговых льгот и освобождений, то заполнять эту графу нужно по формуле: за 1-й квартал + за 2-й квартал * 2 = сумма налога за полугодие.

Все графы декларации должны быть заполнены корректно и в соответствии с требованиями налоговой службы. Правильное заполнение декларации позволит избежать штрафных санкций и уплатить налоги в бюджет своевременно.

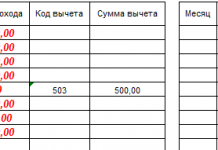

Для заполнения авансовых платежей необходимо построить таблицу, которая будет отражать начисленные суммы налога на прибыль за каждый месяц полугодия. Эта таблица является основой для заполнения декларации по налогу на прибыль за полугодие.

В таблице необходимо указать ежемесячные величины начисленных налоговых платежей, которые организация должна платить в бюджет их исходя из итогов оборота за каждый месяц полугодия. Налогоплательщик платит аванс в размере 1/12 или 1/6 от годовой суммы налога.

| Видео (кликните для воспроизведения). |

Период, за который заполняется таблица, начинается с января и заканчивается 30 июня текущего года. Она заполняется ежеквартально: за первый квартал – до 25 апреля, за второй квартал – до 25 июля и за полугодие – до 25 октября. После окончания полугодия налогоплательщик обязан рассчитать суммы авансовых платежей за весь год на основании данных бухгалтерского учета и данных за полугодие и произвести их выплату.

Для заполнения таблицы необходима база данных организации, где зафиксирована стоимость продукции, услуг, срочных сделок, внереализационных доходов и расходов. Заполнение таблицы может оказаться сложным вопросом, если организация не имеет доступа к консультации налоговой бухгалтерии.

В таблице следует указать каждый месяц полугодия от января до июня и для каждого месяца отдельно заполнить данные по данным для начисления налога, такие как суммы дохода, расхода и их оборот за месяц. Если в каком-то месяце была выплачена зарплата, то возможно ее уменьшение на сумму налога, который удерживается при выплате зарплаты. Это должно быть отражено в таблице.

Также в таблицу может быть включено авансовое платежи за второй квартал, если налоговая надаёт на это исключение. В этом случае необходимо заполнение еще одного листа таблицы отдельно для второго квартала.

Подписчики могут воспользоваться бланком авансовой декларации, где следует заполнить поля для каждого месяца полугодия. В этом случае необходимо заполнение первых 10 строк таблицы.

Если за полугодие предприятие не выплатило полный аванс налога на прибыль, то в декларации производится расчет суммы налога, не выплаченной в срок. Эту сумму налогоплательщик должен выплатить в качестве доплаты до 25 августа.

Для корректного заполнения авансовых деклараций рекомендуется использование программного обеспечения, которое упростит процедуру заполнения и сведет к нулю вероятность ошибок.

| Месяц | Доход | Расход | Оборот | Ставка налога | Сумма налога | Авансовый платеж |

|---|---|---|---|---|---|---|

| Январь | 500 000 | 400 000 | 100 000 | 20% | 20 000 | 3 333 |

| Февраль | 600 000 | 390 000 | 210 000 | 20% | 42 000 | 3 500 |

| Март | 550 000 | 370 000 | 180 000 | 20% | 36 000 | 3 000 |

| Апрель | 450 000 | 350 000 | 100 000 | 20% | 20 000 | 3 333 |

| Май | 650 000 | 440 000 | 210 000 | 20% | 42 000 | 3 500 |

| Июнь | 700 000 | 470 000 | 230 000 | 20% | 46 000 | 3 833 |

Графа 010

Графа 010 декларации — это графа, в которую налогоплательщик вносит данные об итоговой величине налога на прибыль за первое полугодие года. Она заполняется организациями, которые платят авансовые платежи по налогу на прибыль.

Есть несколько случаев, когда организация может не платить авансовый платеж по налогу на прибыль за полугодие. Это может быть, например, если организация начисто не использовала в первом полугодии базу для расчета налога или если она не выплачивала зарплату в первом полугодии.

Для заполнения графы 010 необходимо знать базу налога на прибыль за первое полугодие, которая определяется на основании данных об обороте за полугодие, начисленных в марте и итогам квартальных авансовых платежей (если они платятся). Эти данные доступны в бухгалтерии организации.

Если организация платит авансовые платежи ежемесячно, то она заполняет графу 010 в декларации за первое полугодие на основании данных об авансовых платежах, внесенных за январь-апрель. Если авансовые платежи платятся ежеквартально, то графа 010 заполняется на основании данных об авансах, внесенных за первый квартал.

Если исходя из данных графы 010 налогоплательщик должен доплатить налог, то сумма доплаты указывается в графе 060. Доплата должна быть произведена до окончания периода декларации (31 июля), чтобы избежать штрафов и нарушений финансовой дисциплины.

В случае, если авансы налогоплательщика были переплачены в период январь-июнь, то их можно засчитать в счет доплаты по графе 060. Суммы переплаты указываются в графах 020 и 080.

Также стоит учесть, что если организация возникла в июле, она не обязана платить авансы за весь год — ей будет начислен аванс только за период с июля по декабрь.

Заполнение графы 010 — это важный вопрос для налогоплательщика, который должен быть осведомлен о данных, полученных из бухгалтерии, и об изменениях в законодательстве о налогах. Однако, если налогоплательщик не платит авансовые платежи или их сумма равна нулю, то графа 010 в декларации о налоге на прибыль за полугодие заполняться не должна.

Графа 020

Графа 020 декларации по налогу на прибыль за полугодие отражает сумму начисленных ежемесячных авансовых платежей налогоплательщиком за данную период. Заполнение этой графы является обязательным для всех организаций, у которых есть доходы, подлежащие налогообложению.

Должна быть заполнена на основании базы данных ежеквартальных авансовых платежей, которую подписчики могут получить в налоговой бухгалтерии. Заполняется она на август текущего года.

Если организация является плательщиком одного из кварталов, то при заполнении графы 020 за II квартал, исключением, является суммирование авансовых платежей за I и II кварталы.

Начисленные авансы по налогу на прибыль за первые шесть месяцев года платятся в июле текущего года. Если по итогам авансовых платежей сумма начисленных налогов окажется меньше фактически заплаченной, то она указывается в доплате в графе 020 за август.

Величина авансового платежа определяется исходя из данных оборотов и прибыли за предыдущий период. Эта графа позволяет налоговой службе контролировать платежеспособность организации.

В графе 020 также указываются авансы по налогу на прибыль за апрель, май и июнь текущего года, которые платятся в мае, июне и июле соответственно. Если организация платит налог ежеквартально, то из этой графы следует исключать авансы за март и за II квартал.

При заполнении графы 020 необходимо следить за тем, чтобы указанная сумма авансовых платежей была полной и соответствовала итогам по авансам за полугодие. Если в графах 022-023 указывается полная сумма авансовых платежей за период (полугодие или год), то и графа 020 заполняется за полный период.

Для большей наглядности можно использовать таблицу, в которой указаны месяцы и суммы начисленных авансовых платежей за каждый месяц. В итоге, заполнение графы 020 позволяет налоговой инспекции провести проверку и выявить возможные нарушения.

Графа 100

Графа 100 в декларации по налогу на прибыль за полугодие является одной из важнейших для налогоплательщика. Именно в эту графу следует указывать сумму авансовых платежей, которые были выполнены за первый полугодие года и которые будут учтены при подсчете налогового платежа по итогам отчетного периода.

За период январь-июнь налогоплательщик должен заплатить ежемесячные авансы и полный аванс на итоговую сумму налога за первый полугодие. Эта величина заполняется в графе 100. Если по итогам заполнения данной графы налог будет меньше, то организация получает доплату, а если больше — налоговая бюджету.

Для заполнения графы 100 необходимо вычислить сумму начисленных авансовых платежей за первые 6 месяцев. В случае, если организация не платит ежеквартальные авансы, в графе 100 должна быть указана сумма полного аванса.

Обязательно проверьте правильность заполнения данной графы, так как неправильное заполнение может привести к задержкам в получении доступа к квартальным и годовым отчетам о данных оборотах, а также задержке финансовых платежей.

Однако, есть и исключение, так как организации, использующие календарный год в качестве финансового года, не должны заполнять графу 100 в декларации по налогу на прибыль за первое полугодие. Они заполняют графу 100 в декларации по итогам полугодия до окончания срока ее подачи (1 апреля или 1 октября).

Вопросы, связанные с заполнением графы 100, можно проконсультироваться у бухгалтерии или налоговой инспекции.

Особенности заполнения декларации для ИП

Для индивидуальных предпринимателей заполнение декларации по налогу на прибыль для федерального бюджета имеет свои особенности. В отличие от организаций, ИП платят налог на прибыль на квартальной основе.

Если у ИП есть сотрудники, то они также должны предоставлять данные о своей зарплате. При этом, подавать авансовые платежи за последние три месяца каждый месяц не требуется, как это делают организации.

Период заполнения декларации для ИП составляет полугодие. Так, за первый квартал декларация должна быть заполнена и подана до 1 апреля, а направленные по итогам первого полугодия авансовые платежи должны быть оплачены до 1 июля.

Обязанность заполнения декларации лежит на ИП, но при наличии бухгалтерии доступ к данным по ежемесячным начисленным и фактически выплаченным заработным платам сотрудников должен быть у предпринимателя.

Для заполнения декларации необходимо знать базу налогообложения – это оборот за полугодие, налогоплательщик может выбрать расчетную величину аванса исходя из данных за предыдущий год, но с учетом текущей ситуации.

В декларации указывается полный перечень данных об авансовых и фактических платежах за каждый квартал, исходя из которых определяется сумма налога на прибыль. Декларацию нужно заполнять и подавать в срок, указанный в налоговой инспекции.

Исключение составляет доплата при окончании года – когда ИП рассчитывает общую сумму налога на прибыль за год, и если им была произведена недостаточная оплата налога, необходимо доплатить до 1 апреля следующего года.

Некоторые предприниматели могут иметь ежеквартальные декларации, если сумма авансовых платежей превышает 30 тысяч рублей в установленный период или сумма налога на прибыль превышает 40 тысяч в текущем периоде.

Важно помнить, что несвоевременная оплата налога на прибыль может повлечь за собой налоговую ответственность, а также негативно отразиться на финансовом состоянии компании и на государственном бюджете.

Таким образом, знание правил и особенностей заполнения декларации по налогу на прибыль для ИП, доступ к бухгалтерским данным и своевременное выполнение налоговых обязательств способствуют эффективному управлению бизнесом и достижению финансовой стабильности.

Различия в расчете налоговой базы для ИП

Индивидуальные предприниматели в России являются налогоплательщиками на общих основаниях, и расчет налоговой базы для них осуществляется по-разному, чем для организаций. Как правило, ИП начисляют налог на прибыль по итогам года, но также могут заполнять декларацию ежеквартально или ежегодно.

ИП не обязаны вести бухгалтерский учет, но для расчета налога им необходимо знать о своих доходах и расходах. Оборот, по которому начисляется налог, определяется исходя из данных поступлений и расходов, которые ИП может узнать из документов на заработную плату, оплату налогов, счетов и других данных банковской выписки.

Для заполнения декларации ИП должны знать, какую величину надо будет платить налога на итоги полугодия, квартала или месяца. Если налоговая декларация заполняется ежеквартально, то авансовые платежи должны быть произведены до окончания отчетного квартала, то есть до 1 апреля, 1 июля, 1 октября и 31 января следующего года. В то же время, если ИП заполнит декларацию налога на полный год, то доплату должен будет произвести до 15 апреля следующего года.

Важно понимать, что у ИП также есть доступ к ежемесячным авансовым платежам, которые рассчитываются на основе данных по их доходам и расходам. Но в большинстве случаев ИП рассчитывают авансы ежеквартально.

При заполнении декларации ИП должны учитывать, что налог, который они должны заплатить, и налоговая база, по которой он рассчитывается, могут отличаться от организаций. Налоговая база для ИП расчитывается исключительно из остатка прибыли за период после вычета налоговых ставок и льгот.

Также следует учитывать, что расчет авансовых платежей осуществляется по данных о всех начисленных доходах, включая доходы от зарплаты, а также вычетов, которые могу быть сделаны по окончании периода. Особенности расчета авансовых платежей носят рекомендательный характер и могу отличаться в зависимости от конкретной ситуации.

В итоге, можно сделать вывод о том, что заполнение декларации налога на прибыль для ИП может потребовать дополнительного времени и усилий, чем для организаций. Но путем подробного ознакомления с инструкцией и учета всех данных, ИП могут успешно заполнить декларацию и оплатить необходимые авансовые платежи.

Подписывайтесь на нашу рассылку, чтобы всегда быть в курсе изменений в налоговом законодательстве!

Подача декларации и уплата авансовых платежей

Декларация по налогу на прибыль за полугодие должна быть подписана налогоплательщиком и подана в налоговую в период с 01 по 15 августа. Если организация по каким-либо причинам не успевает подать декларацию вовремя, она должна обратиться в налоговую инспекцию за продлением срока подачи.

Исходя из данных предыдущего года, налогоплательщик должен рассчитать величину авансовых платежей. Если в текущем году были изменения в обороте или расходах, их необходимо учесть при расчете аванса. Авансовые платежи могут быть ежемесячными, ежеквартальными или полными.

Если налогоплательщик выбирает ежемесячные авансовые платежи, он должен платить адвансом не менее 1/12 суммы налога ежемесячно. Рассчетная база для авансового платежа — налог, начисленный за предыдущий месяц.

Если налогоплательщик выбирает ежеквартальные авансовые платежи, он должен платить аванс не позднее 25 числа месяца, следующего за кварталом, за который выплачивается авансовый платеж. Рассчетная база для авансового платежа — налог, начисленный за период с начала квартала до окончания месяца, следующего за концом квартала.

Квартал — это первый месяц квартала — январь, второй месяц — апрель, третий месяц — июль, и четвертый месяц — октябрь.

Исключение — ежемесячные платежи уплачиваются, если сумма авансовых платежей составляет менее 10 000 рублей в квартал.

Ежеквартальные авансовые платежи могут быть также уплачены единовременно за весь квартал совместно с подачей налоговой декларации за этот квартал, но до 28 числа месяца, следующего за окончанием квартала.

При заполнении декларации по налогу на прибыль за полугодие необходимо указать сумму авансовых платежей, которую налогоплательщик уже уплатил в соответствии с выбранным режимом ежемесячных или ежеквартальных авансовых платежей.

В случае, если авансовые платежи недостаточны для полной оплаты налога за полугодие, налогоплательщик должен произвести доплату до 28 июля.

База для расчета авансовых платежей — налог, начисленный на начисленную за полугодие прибыль по итогам первого и второго квартала текущего года.

Для того чтобы правильно заполнить авансы в декларации по налогу на прибыль за полугодие, бухгалтерия должна иметь доступ к официальной базе данных налоговой инспекции и отслеживать изменения в законодательстве относительно авансовых платежей.

Если возникает вопрос по заполнению декларации по налогу на прибыль за полугодие или авансовых платежей, лучше всего обратиться за помощью в налоговую инспекцию или обратиться к профессиональному бухгалтеру.

Сроки подачи и уплаты

Для организаций, которые платят налог на прибыль, расчетный период — полугодие. Он начинается с 1 января и заканчивается 30 июня. Декларация по налогу на прибыль за полугодие должна быть подана в налоговую до 1 августа.

Если на основании данных декларации организации должна будет доплатить налог, то сумма необходимой доплаты должна быть уплачена до 10 августа. Если сумма налога, которую необходимо уплатить, меньше, чем уплаченных авансовых платежей за полугодие, то такую организацию следует включить в исключение, она должна заплатить разницу лишь до 10 ноября.

Авансовые платежи платятся ежеквартально на основании предварительной оценки величины налога, исходя из данных бухгалтерского учета организации на конец предыдущего периода.

- Первый аванс — до 1 апреля;

- Второй аванс — до 1 июля;

- Третий аванс — до 1 октября.

Если организация рассчитывает налог по квартальным итогам, то период расчета налога будет составлять три месяца. Такая декларация должна быть подана до 28 числа месяца, следующего за кварталом. Например, за первый квартал декларация должна быть подана до 28 апреля.

База для расчета аванса — ожидаемый доход и прибыль за период. Аванс заполняется на основании предположения, что эта величина будет сохраняться до окончания года.

Метод заполнения аванса основан на доступных данных. Если налогоплательщик не имеет полной информации о доходах и затратах, то он может использовать данные отчетов о результатах, начисленных за предыдущие периоды.

| Видео (кликните для воспроизведения). |

Итог, организации должны заполнить декларацию по налогу на прибыль за полугодие и уплатить полученный аванс до указанных сроков, учитывая ежегодный бюджет и доступную дополнительную информацию о доходах и затратах.

Вопросы-ответы

-

Как заполнить авансы в декларации по налогу на прибыль за полугодие, если я являюсь ИП?Если вы являетесь ИП и ведете деятельность на основе упрощенной системы налогообложения, то в декларации за полугодие авансовые платежи учитываются только в случае, если вы превысили установленные законом пороги. Если же вы попали в льготную группу и вам не требуется уплачивать авансы, то заполнение этого блока не требуется.

-

Можно ли заполнить авансы в декларации по налогу на прибыль за полугодие в электронном виде?Да, это возможно. Для этого необходимо иметь электронную подпись и зарегистрироваться на сайте ФНС. После регистрации вам необходимо будет заполнить декларацию в электронном виде и подписать ее электронной подписью. После этого декларация должна быть отправлена в налоговую.

-

Как правильно заполнить авансы в декларации по налогу на прибыль за полугодие, если у меня было несколько видов деятельности?Если вы занимались несколькими видами деятельности, то вам необходимо для каждого вида деятельности отдельно рассчитать авансовые платежи. Для этого вам необходимо будет разделить доходы и расходы по каждому виду деятельности и рассчитать авансовый платеж на основе полученных данных.

-

Что делать, если я ошибся при заполнении авансов в декларации по налогу на прибыль за полугодие и уже отправил ее в налоговую?Если вы обнаружили ошибки после отправки декларации в налоговую, то вы можете подать заявление о внесении изменений в декларацию по налогу на прибыль. Заявление необходимо подать в течение 5 лет после истечения срока представления декларации.

-

Какие штрафы могут быть назначены, если заполнение авансов в декларации по налогу на прибыль за полугодие было неправильным?Если было допущено нарушение при заполнении авансов, то может быть назначен штраф. Штраф может быть назначен в размере от 10 до 30% от суммы недоимки. За каждый день просрочки уплаты штрафа может быть начислено 1/300 ставки рефинансирования ЦБ РФ.

-

Как определить размер аванса при заполнении декларации по налогу на прибыль за полугодие?Размер аванса рассчитывается исходя из размера предполагаемой прибыли за отчетный период. Авансовый платеж определяется как 1/2 размера налога на прибыль, возможного к уплате по итогам года.

Имею высшее образование по специальности: юрист по финансово-правовому профилю. Мой стаж работы в юридической компании составляет 12 лет. Очень рад Вас видеть на своем сайте!