Содержание

Индивидуальный предприниматель обязан платить налоги в зависимости от вида своей деятельности. Размер налогообложения может быть минус вычеты, предусмотренные законодательством.

Чтобы понять, сколько налогов платит предприниматель, необходимо рассчитать его доходы, вычитая из выручки все расходы, включая зарплаты работников, взносы в ПФР и ФСС, подакцизные товары и т.д. Идеальным вариантом для малого бизнеса является уплата налога на упрощенной системе налогообложения.

Каждую годовую декларацию налогов ИП должны подавать сами или позднее подать ее на specializirovannyh resurso.[точка]ru. В декларации указываются все виды налоговых отчислений, которые были уплачены в течение года.

Если ваша деятельность связана с торговлей и/или услугами, вы можете выбрать патентную систему налогообложения. В этом случае предприниматель платит ежемесячный единый налог и никакие другие налоги на прибыль и переводы работников в бюджет не платятся. Однако, данный вариант не подходит для всех видов деятельности.

Общая налоговая нагрузка предпринимателя зависит от региона, в котором он работает. Для расчета размера налогов можно воспользоваться онлайн-калькулятором, доступным на сайте ФНС.

Чтобы избежать проблем с налоговой, проверьте вашу деятельность на качество и правильность работ. Если был другой способ оплаты налогов, например, по патентной системе, перейти на единый налог просто нельзя. Если вы парикмахеру или другой обслуживающей бизнес, подать на НДС необязательно, а взносы в ПФР и ФСС начислять не нужно.

Обязательная проверка со стороны налоговой службы гарантирует, что вы не платите налог на то, чего не должны. Однако, есть масса других расходов, которые необходимо учитывать.

Расчет налогов для ИП: основные понятия и принципы

Если вы работаете как индивидуальный предприниматель (ИП), то вам необходимо платить налоги каждый месяц или квартал в налоговый бюджет. Размер налога зависит от доходов, расходов и выбранной системы налогообложения.

Для расчета налога вы должны знать свою выручку за месяц или квартал, а также все расходы, связанные с вашей деятельностью. От выручки нужно вычесть расходы и полученную сумму умножить на ставку налога.

Если ваш доход за год не превышает 60 млн рублей, то вы можете перейти на единый налог. Он может быть платежом, рассчитанным на каждую квартальную выручку, или патентной системой налогообложения.

Если вы используете патент, то платите фиксированный налог каждый месяц или квартал, в зависимости от выбранной патентной системы. Этот налог включает в себя все налоги и взносы. Если же вы выбрали уплату единого налога, то размер налога зависит от региона и вида деятельности.

Если доходы в Эдиный налог окажутся больше ожидаемых и/или превысят лимит, можно в любой момент перейти на обычную систему налогообложеня при условии, что прошло не менее 3-х месяцев с момента подписания договора на Эдиный налог.

В случае перехода на другую систему налогообложения в середине года применяются специальные правила расчета налога.

Предприниматель может самостоятельно подать налоговую декларацию и оплатить налоги и взносы или поручить это работнику. Также необходимо уплачивать платежи подакцизных товаров и услуг.

Предпринимателям следует проверять правильность расчета налоговой нагрузки, чтобы избежать штрафных санкций. Поэтому, если вы недостаточно компетентны в вопросах налогообложения, лучше обратиться к специалистам.

Что такое налог для ИП

Наложенные на ИП налоги различаются в зависимости от вида деятельности, в котором вы работаете, а также от региона, в котором вы работаете. Подать декларацию на налог следует каждую месяц, до определенного срока, который определяется налоговой инспекцией.

На платеж налогов влияет выручка вашего бизнеса, которая была получена в текущем году. При переходе на индивидуальный налоговый режим или на уплату взносов, предприниматель должен указать наименование налоговой системы в документе на переходе.

Если вы работаете на патентной системе налогообложения, то вы должны платить налог каждую календарную год на определенную сумму. Такой метод налогообложения юридических лиц очень популярен, особенно у представителей малого бизнеса. Но перейти на другой режим налогообложения можно только в конце года.

Для многих видов деятельности, например, для парикмахеров или других работников, работающих на услуги, может быть установлено единый налог.

Однако, форма налоговой декларации может отличаться в зависимости от того, работаете ли вы на прямой налог или у вас есть работники. Доходы и расходы, подакцизные товары и НДС — все это факторы, кои могут влиять на размер налоговой нагрузки для вашего бизнеса.

Если у вас есть сомнения относительно того, какой налог вам нужно платить или как правильно заполнить декларацию, свяжитесь с налоговой инспекцией и проверьте каждый документ, прежде чем подавать его. И помните, что вопросы налогообложения могут быть достаточно сложными и не всегда понятны.

Какие налоги платит ИП

Индивидуальный предприниматель (ИП) должен уплачивать налоги в бюджет. Однако, каких именно налогов и как рассчитывать их сумму – это зависит от вида деятельности, формы налогообложения и региона, в котором вы работаете.

В общем случае, ИП платят следующие налоги:

- Единый налог на вмененный доход – этот налог платится, если вы работаете по упрощенной системе налогообложения. Размер налога зависит от вашей выручки и обычно составляет 6% от выручки при сдаче отчетности каждые кварталы. Учет ведется на основе фактических доходов для каждой отдельной деятельности, в том числе подакцизных и других видов.

- Налог на прибыль – если ваша деятельность относится к обычной рыночной, то вас облагают налогом на прибыль. Налоговая ставка зависит от региона, в котором вы работаете, и составляет от 12% до 20% от дохода минус расходы.

- Налог на имущество – данный налог платят только те ИП, которые имеют крупные деловые активы, например, здания, помещения и оборудование. Размер налога зависит от региона, в котором вы работаете.

- Пенсионные взносы, медицинские страховки и социальные отчисления – на ваши доходы, начиная с 1 млн рублей в год, должны начислять пенсионные взносы, медицинские страховки и социальные отчисления. Эти расходы обычно составляют порядка 30-40% от дохода.

- Патентная система налогообложения – если вы работаете в отрасли малого бизнеса, то можно перейти на патентную систему налогообложения. В этом случае, вам нужно будет платить от 15 тыс. до 600 тыс. рублей в год за патент в зависимости от вашей деятельности. При этом вы освобождаетесь от всех налогов, кроме патента.

Если вы не знаете, какие налоги нужно платить в вашем случае, проверьте информацию на сайте налоговой инспекции вашей области и подайте декларацию вовремя. Не забывайте также учитывать свои расходы и налоговые льготы при оплате налогов, это может значительно снизить вашу налоговую нагрузку.

Как происходит расчет налогов для ИП

Налоговая нагрузка для каждого ИП зависит от вида деятельности, места нахождения организации, выручки и расходов. Если вы являетесь парикмахером или предпринимателем в малом бизнесе, то вам нужно будет платить единый налог на вмененный доход. Этот налог рассчитывается в виде процента от выручки за месяц или год.

Для другой категории ИП, налогообложение происходит на основе патентной системы. Если ваша выручка не превышает 60 млн рублей в год, то можно перейти на систему патентов. В этом случае вы будете платить ежегодный взнос и не платить налоги от выручки за каждую календарную годовую единицу.

Если вы выбрали единный налог на вмененный доход, то ваша налоговая декларация будет подаваться ежемесячно. Сумма к уплате будет включать в себя налог на добавленную стоимость, налог на подакцизные товары и другие налоговые взносы. Вы можете проверить свою декларацию на сайте налоговой службы и платить не позднее 25 числа каждого месяца.

Если выбрана патентная система налогообложения, то в этом случае переход на патент происходит ежегодно, до 30 апреля. Если вы в прошлом году были на едином налоге на вмененный доход, то в этом году вы можете перейти на патентную систему налогообложения при условии, что ваш доход не превысил 120 млн руб.

В общем, чтобы понимать, как рассчитываются налоги для ИП, важно знать, в каком регионе вы находитесь, какую деятельность вы осуществляете и какие расходы у вас есть. Если вы не уверены, какой вид налогообложения подходит вашей деятельности, то можно обратиться за консультацией к налоговой инспекции или к профессиональному бухгалтеру, который поможет вам правильно провести расчет налогов и взносов.

Подробнее здесь — НК РФ Статья 346.51. Порядок исчисления налога, порядок и сроки уплаты налога.

Отчетность для ИП: документы и сроки сдачи

Каждый предприниматель обязан платить налоги и взносы в бюджет. Ставки налогов и виды налогообложения могут быть разными, в зависимости от региона и вида деятельности. Если вы работаете по патентной системе налогообложения, то вам нужно платить ежеквартальный размер налога, который зависит от выручки вашей деятельности. Если вы являетесь ИП и работаете без оформления иностранных лиц и работников, то вы можете перейти на упрощенную систему налогообложения. В этом случае вы платите единый налог, который минус НДС. Если вы работаете с работниками, то вам нужно платить страховые взносы, составляющие около 30% от заработной платы работников.

Ваша отчетность зависит от вида налогообложения, которым вы пользуетесь. Например, если вы работаете по патентной системе налогообложения, то вам нужно подавать декларацию в налоговую инспекцию ежеквартально. В этой декларации вы подаете информацию о вашей выручке за квартал, плюс указываете все расходы, связанные с вашей деятельностью. Позднее вы должны заплатить налоговую сумму в бюджет. Если вы работаете без использования патентной системы, то вам нужно подавать декларацию ежегодно до 30 апреля. В этой декларации вы указываете все доходы, полученные от вашей деятельности, минус все расходы.

Для ИП, работающих без использования патентной системы, нужно также заполнять отчет о движении денежных средств. В этом отчете нужно указывать все доходы и расходы, связанные с вашей деятельностью. Ваша отчетность также может включать отчет об использованных подакцизных товарах, если ваша деятельность связана с таковыми товарами (например, если вы парикмахер).

Если вы являетесь ИП и работаете вместе с другими ИП, то вам нужно подавать единую декларацию. В этой декларации каждый ИП указывает свои доходы и расходы, а затем общая налоговая сумма делится между всеми ИП. Общий налог для ИП, работающих вместе, является более выгодным, чем отдельный налог для каждого ИП.

Если у вас возникли трудности при составлении декларации или заполнении отчетности, проверьте информацию на сайте налоговой инспекции вашего региона. Там вы найдете необходимые образцы документов и сроки сдачи отчетности, а также сможете задать вопросы и получить ответы на все свои вопросы.

Какая отчетность должна сдавать ИП

Как предприниматель, вы обязаны ежегодно подавать декларацию по налогу на доходы физических лиц и, если вы плательщик НДС, декларацию по НДС. Дата подачи декларации налога на доходы физических лиц — 30 апреля следующего после отчетного года, а дата подачи НДС-декларации зависит от региона, в котором вы работаете. Обычно эта дата находится на 20-23 число месяца, следующего после отчетного периода.

Если вы работаете на патентной системе налогообложения, вам также нужно подавать декларацию по результатам деятельности за год. Отчетный период — 12 месяцев с даты перехода на патентную систему. Эта декларация должна быть подана до 31 марта года, следующего за отчетным периодом.

Если у вас есть работники, вы также обязаны представлять отчетность в ПФР, ФСС и Федеральной налоговой службе. Это включает в себя отчет о заработной плате за каждый месяц, о взносах на социальное страхование и обобщенный расчет налога на прибыль организаций.

Кроме того, вы должны следить за своей ежемесячной выручкой и расходами, чтобы проверять, сколько налогов вы должны платить. Если вы являетесь индивидуальным предпринимателем, работающим по упрощенной системе налогообложения, вы можете платить ежемесячно по ставке 6% от выручки, вычетая расходы. Если вы работаете по общей системе налогообложения, вам нужно вычислять налог на прибыль, учитывая доходы и расходы за отчетный период.

В случае, если ваша деятельность связана с производством и продажей подакцизных товаров, вам также нужно платить акцизы и подавать соответствующие отчеты.

При работе на упрощенной системе налогообложения вы можете перейти на патентную систему, если ваша выручка не превышает 60 млн рублей в год. В этом случае вы можете платить через единый налог в зависимости от вида деятельности.

Налоговая отчетность является очень важным аспектом бизнеса, поэтому убедитесь, что вы правильно сдаете отчетность и платите все налоги и взносы вовремя. Если у вас есть сомнения, свяжитесь с налоговой службой вашего региона и проверьте, какие документы вам нужно представлять.

Какие документы нужны для расчета налогов

Для того чтобы правильно рассчитать налоги и уплатить необходимые взносы в бюджет, каждый предприниматель должен знать, какие документы нужны для этого.

Во-первых, необходимо иметь данные о доходах, которые получены в течение месяца или года. Для этого нужно собирать все документы, подтверждающие выручку: чеки, кассовые чеки, счета-фактуры и другие.

Во-вторых, для налоговой декларации нужно рассчитать расходы на бизнес-деятельность, включая зарплату работников, аренду помещения, покупку оборудования и другие затраты. От этих расходов можно отнимать подакцизные налоги, если такие есть.

Если вы работаете как индивидуальный предприниматель, то необходимо заполнить ежемесячную декларацию и оплатить единый налог. Если же вы перешли на общую систему налогообложения и сейчас платите налоги ежеквартально, то вам нужно заполнить ежеквартальную декларацию.

В случае, если вы оформили патент на свою деятельность, то сумма налога будет ежемесячной патентной платой, которую нужно будет оплачивать в налоговую.

В общем, чтобы рассчитать налоги, нужно иметь данные о Вашей выручке и расходах. Если у Вас работники, то нужны еще и данные об их зарплатах и налоговых взносах. Перед подачей декларации, не забудьте проверить все расчеты на ошибки и правильность.

Налоги могут отличаться в зависимости от вида деятельности, региона и годовых доходов. Некоторые виды деятельности могут также платить НДС.

Если Вы не уверены, какие документы нужны для вашей деятельности или как рассчитать налоги, то можно обратиться в налоговую инспекцию за консультацией.

Какие сроки сдачи отчетности для ИП

Малые предприниматели, осуществляющие предпринимательскую деятельность на общих условиях, должны платить налог на доходы физических лиц. Сроки сдачи налоговой отчетности для них определяются в соответствии с налоговым периодом, который может быть выбран в зависимости от вида деятельности.

Вы можете подать налоговую отчетность ежеквартально, полугодово или ежегодно. Сроки сдачи отчетности в зависимости от периода могут отличаться:

- Если вы работаете на патентной системе налогообложения, то должны подать отчетность в течение календарного года не позднее 30 апреля следующего года.

- Для индивидуальных предпринимателей, работающих на общем режиме налогообложения, срок подачи годовой отчетности — до 30 апреля года, следующего за отчетным.

- Если вы работаете на УСН, то ежеквартальную отчетность нужно подавать в течение 28 дней после окончания каждого квартала, полугодовую — до 28 июля текущего года, а годовую — до 2 марта года, следующего за налоговым периодом.

Также, если в вашей деятельности присутствуют подакцизные товары (например, алкоголь, табак), то вы должны платить акцизный налог и сдавать отчетность в соответствии с графиком, который устанавливается органами Федеральной налоговой службы.

Переход на другой вид налогообложения возможен не ранее чем через год после окончания предыдущего налогового периода. Если ваша выручка была меньше 60 млн рублей за год, то вы можете перейти на УСН или патентную систему налогообложения.

Не стоит забывать, что кроме налоговых уплат необходимо сдавать отчетность об обязательных взносах, таких как единый социальный налог и страховые взносы за работников.

Проверьте сроки сдачи налоговой отчетности вашей региона и не забывайте своевременно платить налоговые обязательства, ведь их неуплата может повлечь негативные последствия для вашего бизнеса.

Смотрите так же: Расчёт налога при УСН.

Размер налогов для ИП: формула расчета и примеры

Размер налогов для ИП зависит от вида деятельности, региона, выручки и других налоговых нагрузок. Налоговая ставка составляет 4% от дохода или 6% при патентной системе налогообложения. Для расчета налогов необходимо вычесть расходы, связанные с вашей деятельностью, от выручки.

Если вы работаете без сотрудников, то можете перейти на единый налог в размере 6% или 15% (в зависимости от вида деятельности). При переходе на патент можно уплатить налоговую сумму в начале года и не подавать декларацию каждую квартальную для удобства предпринимателя.

Но если вы выбрали общую систему налогообложения, то каждую квартальную декларацию необходимо подавать в налоговую инспекцию. Размер налогов в этом случае составляет 4% от дохода минус расходы.

Для примера, предположим, что ваш доход за год равен 2 млн рублей, а расходы составляют 500 тыс. рублей. Тогда налог будет составлять:

- доход (2 млн) – расходы (500 тыс) = 1,5 млн.

- 1,5 млн x 4% = 60 тыс рублей налогов в год.

Если у вас есть сотрудники, то вам необходимо будет уплатить взносы в ПФР, ФСС, ФОМС и налог на прибыль. Например, парикмахеру необходимо будет уплатить около 40% от заработной платы в виде взносов.

Если у вас малый бизнес, то можно подать уведомление о переходе на патентную систему налогообложения, что уменьшит налоговую нагрузку и упростит учет расходов. Но перед этим проверьте, необходим ли патент в вашей сфере деятельности и какой размер налога будет установлен в вашем регионе.

Как рассчитать налог на доходы физических лиц для ИП

Предприниматели, занимающиеся малым бизнесом, платят налог на доходы физических лиц (НДФЛ). Для ИП налоговая нагрузка может быть разной, и зависит она от формы налогообложения. Вам может подойти обычная система налогообложения или патентная.

В обычной системе ИП платят НДФЛ на каждую полученную выручку в размере 13% от дохода. Если работать с работниками, то также необходимо будет уплатить страховые взносы в ПФР, ФСС и ФОМС. Если вы начинающий ИП и ваша выручка не превышает 60 млн руб. в год, то вы можете перейти на упрощенную систему налогообложения.

Перейдя на упрощенную систему налогообложения, ИП может получить несколько налоговых режимов: доходы минус расходы (6% от разницы) или доходы без расходов (15%) или патент. Переход на упрощенную систему является более выгодным для ИП, чем открытие ООО или другой формы.

Патент – это специальный вид налогообложения, предназначенный для ИП, работающих в сфере услуг. Например, парикмахерам, которые работают одни и не имеют работников, может быть очень выгодно перейти на патент. ИП платят налог на патентной системе на основе фиксированной ставки в зависимости от региона и вида деятельности.

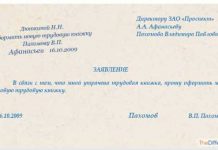

Если вы решили перейти на патентное налогообложение, то вам необходимо подать заявление налоговой службе, в котором укажите вид деятельности и регион, в котором вы работаете. На основе этих данных налоговая служба рассчитает ставку на патент и вы должны будите ежемесячно платить эту сумму.

Но помните, что налоги – это обязательная нагрузка для ИП, которую нужно оплачивать вовремя. Не оставляйте налоги на потом, поскольку это может привести к штрафам и дополнительным выплатам. Подавайте декларацию вовремя и проверьте ее на наличие ошибок и опечаток.

Также обратите внимание на подакцизные и НДС. Если вы работаете с продажей товаров, которые оподакцизованы, или оказываете услуги, которые облагаются НДС, убедитесь, что вы правильно учитываете эти налоги. Не забывайте учитывать расходы, которые вы несете в ходе вашей деятельности.

| Видео (кликните для воспроизведения). |

В итоге, имейте в виду, что налоги – это индивидуальная нагрузка, которую необходимо определять для каждого ИП отдельно.

- Подходит ли патентная система в вашей ситуации?

- Учитывайте налоги и расходы в своих расчетах

- Проверьте декларацию перед подачей

- Налоги необходимо платить вовремя

Примеры расчета налогов для ИП с разными доходами

Если вы новый предприниматель и только начинаете работать, то можете платить налог по упрощенной системе налогообложения, где налоговая база равна вашей выручке за год минус расходы. Индивидуальный предприниматель (ИП) платит единый налог в размере 4% от дохода, если выручка за год не превышает 2,5 млн руб. Например, вы работаете парикмахером и ваша выручка за месяц составляет 100 тыс. руб. В год вы заработаете 1,2 млн руб. и заплатите налог в размере 48 тыс. руб.

Для бизнеса большого вида налоговые отчисления могут быть значительно выше. Например, если экономическая деятельность ИП связана с подакцизными товарами, то налоговая нагрузка будет гораздо выше. В этом случае, можно перейти на уплату налогов по упрощенной системе «патентная», где налоговые взносы платятся ежеквартально и не зависят от выручки. Если годовой доход ИП не превышает 45 млн руб., он может купить патент на уплату налогов в размере от 15 до 30 тыс. руб. в зависимости от региона.

Если у вас есть работники, то вы должны ежемесячно платить страховые взносы в ПФР, ФСС и ФОМС. Каждую декларацию ИП должен подать до 25 числа следующего месяца, а платежи производятся позднее — до 15 числа текущего месяца.

Для ИП малого бизнеса в 2021 году действует специальный налоговый режим — УСН 6%. При этом налоговая база ИП определяется как доход минус расходы, но заплатить нужно 6% от дохода, а не 4%. Если ИП работает в регионе с налоговой ставкой НДС 20%, то он может перейти на УСН 15%, где налоговая база определяется без учета НДС.

Если вы хотите проверить размер налоговых платежей, можете воспользоваться налоговым калькулятором налоговой службы. Это поможет вам понять, какую сумму вам нужно будет заплатить в бюджет в конце года и позволит правильно спланировать свои расходы.

- Ежемесячные взносы: страховые взносы в ПФР, ФСС, ФОМС

- Ежеквартальные взносы: патентная система налогообложения

- Ежегодные взносы: единый налог, декларация доходов

В общем, каждый предприниматель должен выбрать оптимальный способ налогообложения, исходя из своей деятельности и доходов. Если вы только начинаете работать, то обратитесь к налоговой службе для получения консультации и подбора нужного режима налогообложения.

Ссылка на закон: НК РФ Статья 346.21. Порядок исчисления и уплаты налога.

Уплата налогов ИП: способы и сроки

Ведение бизнеса как индивидуальным предпринимателем накладывает на вас определенные налоговые нагрузки. Помимо обычных налогов, таких как НДС и единый налог на вмененный доход, вы также можете столкнуться с уплатой подакцизных налогов, если занимаетесь производством или реализацией особо опасных видов продуктов. Тем не менее, при правильной организации учета и уплаты налогов, можно минимизировать их размер.

Существует несколько способов уплаты налогов индивидуальным предпринимателем. Один из них – это ежемесячная уплата налогов в общую систему. Каждую бухгалтерскую операцию вы проводите в соответствии с налоговым законодательством и отчитываетесь о доходах и расходах в налоговой декларации, которую нужно подать до определенного срока. Такой способ удобен тем, что позволяет учитывать все аспекты вашей деятельности и распределять налоговые платежи на протяжении всего года.

Если же вы не хотите заниматься ежемесячными расчетами и уплатой налогов, можно выбрать более простой способ, такой как переход на патентную систему налогообложения. В этом случае вы платите ежегодную сумму сразу за всю вашу деятельность, не производя ежемесячные расчеты. Одной из главных отличительных особенностей данной системы является то, что вы не можете списывать налоговые вычеты и уменьшать размер налоговой нагрузки за счет расходов. Выручка, полученная от вашей деятельности, полностью облагается налогом.

Если вы занимаетесь деятельностью, попадающей под единую налоговую ставку, то можно перейти на уплату единого налога. Данный вариант подходит, например, парикмахеру или другому мастеру в области услуг. Размер налога в этом случае зависит от региона и вида деятельности.

Существует еще один вариант, который подходит малому бизнесу – это уплата взносов по совместительству. Вы платите ежемесячные взносы, чтобы иметь право на получение различных государственных услуг и выплат. Этот способ удобен тем, что позволяет упростить и ускорить процесс уплаты налогов, но не подходит для всех видов деятельности и может иметь свои ограничения.

Важно помнить о сроках уплаты налогов и своевременно подавать налоговую декларацию. В случае просрочки вы можете столкнуться с штрафами и другими нежелательными последствиями. Обязательно проверьте сроки подачи деклараций и уплаты налогов для каждого вида деятельности. Например, если вы используете патентную систему налогообложения, декларацию необходимо подать в течение месяца после окончания года.

ИП, как и другие виды бизнеса, обязаны платить налоги и взносы в бюджет. В зависимости от вида деятельности, региона и других факторов, налоговая нагрузка может быть различной. Однако некоторые налоги и взносы платятся обязательно.

Если вы работаете самостоятельно, то вам нужно платить единый налог на вмененный доход или налог на основе своей выручки. Единый налог рассчитывается исходя из средней стоимости услуги или товара в вашей отрасли. Если вы работаете в регионе с повышенными ставками, то единый налог будет выше.

Если у вас есть работники, то вы также должны уплачивать взносы в ПФР, ФСС и ФОМС. Взносы рассчитываются в процентном соотношении к заработной плате работника и могут быть высокими, особенно если у вас много сотрудников.

Если вы не хотите платить единый налог или на основе своей выручке, вы можете выбрать другой вид налогообложения. Например, вы можете подать декларацию на уплату НДС или обычный налог на прибыль. Также вы можете купить патент и платить фиксированный налог каждый месяц, независимо от вашей выручки.

Для каждого вида деятельности существует свой вид налогообложения и свои ставки налогов и взносов. Например, для парикмахеров ставка налога на вмененный доход может быть около 6 тыс. рублей в месяц. Для продавцов алкогольной продукции взносы подакцизных налогов могут составлять до 60% от суммы продаж.

При переходе на другой вид налогообложения, например, на патентную систему, необходимо тщательно проверить, какая нагрузка возложится на ваш бизнес. Посчитайте все расходы и доходы и принимайте решение, исходя из конкретной ситуации.

В общем, налогов и взносов много, и каждый индивидуальный предприниматель должен знать, какие налоги и взносы он платит и сколько. Если вы были зарегистрированы как ИП, обязательно уточните свой налоговый статус и подайте документы в соответствии с законодательством.

| Вид деятельности | Вид налогообложения | Размер налогов и взносов в годовых |

|---|---|---|

| Интернет-магазин | Налог на прибыль | 20% от прибыли |

| Парикмахерские услуги | Единый налог на вмененный доход | 6 тыс. рублей в месяц |

| Продажа алкогольной продукции | Подакцизный налог | До 60% от суммы продаж |

| Розничная продажа | Единый налог на вмененный доход | 3% от выручки |

| Услуги по ремонту техники | Единый налог на вмененный доход | 7,5% от выручки |

| Транспортные услуги | Единый налог на вмененный доход | 2,5% от выручки |

Как происходит уплата налогов для ИП

Уплата налогов является важной частью деятельности любого ИП. Ему необходимо знать все особенности налогообложения своей деятельности.

Значительно зависит от вида деятельности, которую ведет ИП. Например, если он занимается продажей товаров или услуг в малом бизнесе, то сумма налоговых взносов будет намного меньше, чем в случае другой деятельности подакцизных товаров.

Чтобы определить размер налогов на доходы ИП за год, нужно вычесть из выручки все расходы, которые были связаны с деятельностью. Если у ИП имеются работники, то он также будет платить налоги на их доходы.

- Единый налог — налог, который можно уплатить вместо всех остальных налоговых взносов. Например, ИП-парикмахеру или ИП-таксисту. Существуют различные тарифы на единый налог, которые зависят от региона и вида деятельности.

- НДС — налог на добавленную стоимость уплачивается при продаже товаров или услуг, если выручка ИП превышает определенный порог.

- Патентная система — это альтернативный способ уплаты налогов. ИП может купить патент, который приравнивается к выплате всех необходимых налогов за год вперед. Размер патентной системы может быть разным в зависимости от региона и вида деятельности.

- Декларация — это документ, который ИП должен подать в налоговую инспекцию каждый год. В декларации указываются доходы, расходы и другая информация о деятельности ИП. Он может заработать минус в год, если расходы будут больше доходов.

Если ИП перейдет работать на другую деятельность, ему нужно будет подать документы на изменение вида деятельности в вашей налоговой инспекции. Если он работает без оформления налогов, то может получить серьезные нагрузки со стороны налоговой инспекции вплоть до штрафов и судебных разбирательств.

Если вы собираетесь начать свой бизнес, проверьте все необходимые налоговые взносы и законы вашего региона. Будьте готовы уплачивать налоги каждый месяц или год!

Какие сроки уплаты налогов для ИП

Если вы являетесь предпринимателем и ведете свой бизнес на основе налогообложения по упрощенной системе, то ежемесячно вы должны платить налог. В общем случае, это налог на доходы физических лиц (НДФЛ), но, в зависимости от вида деятельности, могут быть и другие налоги, например, налог на имущество, налог на прибыль и другие.

Если вы работаете по патентной системе налогообложения, то вы должны ежегодно подать декларацию по форме ЕНВД. Платежи за патентную систему взимаются единовременно при переходе на нее или при ежегодном продлении.

Если вы работник ИП, то ИП должен платить налоги за вас, а вы можете получать свой доход уже за вычетом налогов.

Обратите внимание на сроки уплаты налогов и взносов в бюджет. Если вы платите налоги в ЕНВД, то вам нужно подать декларацию за год до 30 апреля следующего года. Платежи за патентную систему взимаются единовременно при переходе на нее или при ежегодном продлении. Если вы работаете по упрощенной системе налогообложения, то каждую месячную декларацию и платеж нужно сдавать до 25 числа следующего месяца.

Также не забывайте, что есть такие налоги, как НДС, налог на игорный бизнес, налог на добычу полезных ископаемых, налог на отходы производства и т.д. Если в вашей деятельности есть подакцизные товары, то срок уплаты налогов может быть отличным от общего. Проверьте сроки уплаты налогов в вашем конкретном случае в налоговой инспекции, чтобы не допускать позднее уплаты и излишней нагрузки на ваш бизнес.

Уплачивая налоги вовремя, вы можете предотвратить штрафные санкции и сохранить в хорошем состоянии вашу кредитную историю. Могу порекомендовать использовать удобные онлайн-сервисы, которые позволяют настроить автоматические списания налогов с вашей выручки.

Какие есть способы уплаты налогов для ИП

Индивидуальные предприниматели (ИП) могут выбирать различные способы уплаты налогов в зависимости от характера и размера своей деятельности. Платить налоги необходимо каждую месячную или квартальную отчетную периоды.

- Одним из наиболее распространенных способов уплаты налогов является общая система налогообложения. Ее выбирают, если выручка ИП не превышает 60 млн рублей в год. В этом случае налоговая нагрузка рассчитывается на основе доходов и расходов ИП, и в нее входят НДС, единый налог на вмененный доход, страховые взносы, пени и штрафы.

- Если ИП работает с подакцизными товарами или определенной категорией услуг, то может быть выгодно воспользоваться упрощенной системой налогообложения. В этом случае налог считается как процент от выручки исходя из вида деятельности.

- Кроме того, доступна система патентной налогообложения, которая позволяет ИП работать с фиксированным налоговым платежом вместо общих налоговых расходов. Эта система может быть выгодной для небольших бизнесов, которые не получают большую выручку, но при этом занимают нишу на рынке.

Если предприниматель решил перейти на другой вид налогообложения, он должен подать соответствующую декларацию. Важно помнить, что декларацию необходимо подать не позднее 25 числа следующего месяца после перехода на другой вид налогообложения. Проверьте, какие налоги нужно оплачивать в вашем регионе и для вашей деятельности, чтобы не ошибиться в расчетах.

Если вам необходимо узнать больше о способах уплаты налогов, обратитесь в налоговую инспекцию или непосредственно к бухгалтеру. Помните, что правильное уплаты налогов гарантирует законность вашей бизнес деятельности и способствует процветанию вашего дела.

Особенности уплаты налогов для ИП в зависимости от вида деятельности

Предприниматель, который занимается индивидуальным предпринимательством (ИП), обязан платить налоговые взносы в бюджет государства. Однако, размер и порядок уплаты налогов зависит от вида деятельности, которой вы занимаетесь.

Например, если вы работаете парикмахером, то для уплаты налогов можно перейти на патентную систему налогообложения. В этом случае, вы будете платить единый налог, который составляет 6% от выручки. Минус этой системы в том, что вы не можете вычитать свои расходы из дохода.

Если вы занимаетесь продажей товаров или услуг, на которые не распространяется НДС, вы можете перейти на уплату налога на основе упрощенной системы налогообложения. В этом случае, вы будете платить единый налог, который составляет 6% от выручки, если ваша выручка не превысит 5 млн рублей в год. Если же выручка будет выше этой суммы, то вам придется переходить на уплату УСН ОПТ, где налоговая нагрузка будет более значительной.

Если ваш бизнес связан с подакцизными товарами (например, алкоголь), то вы должны платить акцизы и подавать декларацию каждую неделю или месяц. Если вы нанимаете работников, то налоги и взносы за них тоже придется платить.

Общем, выбор системы налогообложения зависит от вида деятельности и размера вашей выручки. Не забывайте проверять свои обязательства перед налоговой, чтобы не получить штрафы за неправильный расчет налогов.

Уплата налогов для ИП в сфере услуг

Если вы работаете в сфере услуг как индивидуальный предприниматель, то ваш доход будет облагаться налогами. Для этого нужно подать декларацию в налоговую, которая определит размер налогов.

ИП, занимающиеся патентной деятельностью, платят налог в размере 6% от дохода. Если ваш доход в год не превышает 5 млн рублей, то можно платить упрощенный налог на льготных условиях.

Для всех других видов бизнеса, ИП платят стандартный налог, который составляет 4% от выручки минус расходы. Если у вас есть работники, то вам необходимо уплачивать взносы в фонды социального и медицинского страхования.

Также в зависимости от вашего вида деятельности, вы можете быть обязаны платить подакцизные и НДС налоги. Проверьте, какие виды деятельности облагается налогами в вашей регионе.

Если ваш бизнес приносит мало дохода, то вы можете перейти на упрощенную систему налогообложения. Это позволит вам снизить нагрузки на свой бизнес.

Если вы только начали работать в сфере услуг и не знаете, какие налоги нужно платить, можете обратиться к налоговой для консультации. Не забудьте подать декларацию вовремя, чтобы избежать штрафов.

Минусом упрощенной системы налогообложения является то, что вы не сможете списывать некоторые расходы. Но в целом, это хороший выбор для молодых и начинающих предпринимателей в сфере услуг.

Подведем итог: уплата налогов для ИП в сфере услуг зависит от вида деятельности, выручки и расходов. Не забывайте платить взносы во все фонды. Следите за своей декларацией и платите налоги вовремя, чтобы избежать проблем с налоговой.

Уплата налогов для ИП в сфере торговли

Если вы работаете в сфере торговли, то вы должны платить налоги в соответствии с законодательством РФ. Для индивидуальных предпринимателей налоговая нагрузка может быть разной, в зависимости от вида деятельности, региона, в который вы работаете, и других факторов.

Одной из основных обязанностей ИП является периодическая оплата налогов и взносов в бюджет. Если вы работаете в сфере торговли, то кроме общих налогов, вы должны платить НДС (если ваша выручка в год превышает 2 млн рублей), а также возможно, ежемесячные взносы в ПФР (если у вас есть работники).

При переходе на общую систему налогообложения вам необходимо самостоятельно рассчитывать налоги на каждую декларацию и уплачивать их в бюджет. Если вы работаете на патентной системе налогообложения, то вы должны платить ежегодный налог, размер которого зависит от вида деятельности, региона, в котором вы работаете, и других факторов.

Если ваша деятельность связана с продажей подакцизных товаров (например, табака, алкоголя), то к стандартным налогам и взносам может добавиться еще и налог на продажу подакцизных товаров. Проверьте с сотрудниками налоговой службы вашей области, какие правила действуют в вашем регионе.

Если вы работаете на малом бизнесе и не можете платить стандартные налоги, то можно получить патент на ведение деятельности. Таким образом, вы сможете облегчить свою налоговую нагрузку, заплатив ежегодно фиксированную сумму. Однако, вы не сможете платить НДС на товары и услуги, которые вы продаете, и ориентироваться только на свою выручку.

Если вы не платите налоги вовремя, то вас могут проверить налоговые инспекторы, а также вы можете получить штрафы за нарушения налогового законодательства. Для того чтобы избежать проблем, платите налоги и взносы в соответствии с вашей декларацией вовремя и не забывайте об обязательных всех взносах.

Уплата налогов для ИП в сфере производства

Как ИП в сфере производства вы платите налоги на основании вида деятельности, выручки и условий налогообложения. Подавать декларацию ИП должен каждый год, позднее 30 апреля.

Если вы работаете в сфере производства, возможно, вам придется платить Единый налог на вмененный доход или налог на прибыль. На каждый вариант имеются свои правила и ставки налогов. Также возможно использование патентной системы налогообложения, при которой подходят фиксированные ежемесячные взносы.

При переходе на общую систему налогообложения вашей организации необходимо проверить, какие налоги он должен платить и какие расходы ему нужно покрывать по мере развития бизнеса.

В Яндекс.Маркете вы можете найти все необходимые налоговые платежи на сайте налоговой службы. Вы можете использовать индивидуальные налоговые ставки и подакцизные налоги для уменьшения нагрузки на свой бизнес.

Помните, что для любой деятельности вам необходимо уплатить НДС, который составляет 20% от общей суммы продаж. Работники должны платить единые взносы, которые составляют 30% от доходов.

Если вы парикмахер или оказываете иные услуги, вы можете воспользоваться патентом и расчитывать налог на ежемесячной основе. Если вы занимаетесь деятельностью, облагаемой акцизами или патентами, то возможно, вам будет удобнее использовать патентную систему налогообложения для уплаты налогов.

ИТОГО:

— У ИП в сфере производства налоговая нагрузка будет зависеть от вида деятельности и выбранной системы налогообложения.

— Основной налог на прибыль составляет 15% от годовых доходов в общем случае.

— Единый налог на вмененный доход или патентная система налогообложения могут быть удобными для малого бизнеса со сниженной налоговой нагрузкой.

| Видео (кликните для воспроизведения). |

— Подавать декларацию ИП нужно каждую год, позднее 30 апреля.

Вопросы-ответы

-

Как рассчитать сумму налогов для ИП?Сумма налогов для ИП рассчитывается по формуле: (доходы — расходы) * ставка налога. Доходы включают все поступления ИП, а расходы – все затраты, связанные с деятельностью. Ставка налога зависит от выбранной системы налогообложения. Например, при УСН ставка может быть 6% или 15% в зависимости от вида деятельности.

-

Могу ли я оформить рассрочку по уплате налогов для ИП?Да, ИП может оформить рассрочку по уплате налогов. Для этого необходимо подать заявление в налоговую инспекцию и убедиться, что сумма задолженности не превышает 15 млн. рублей. При этом налоговый орган проверяет финансовое состояние ИП и может отказать в рассрочке, если у ИП имеются другие задолженности перед бюджетом.

-

Какие налоги должен уплачивать ИП?ИП обязан уплачивать налог на доходы физических лиц (НДФЛ), страховые взносы в ПФР, ФФОМС и ФСС, а также налог на имущество организаций (если используется имущество в производственной деятельности). Кроме того, ИП может платить единый налог на вмененный доход (ЕНВД) или упрощенную систему налогообложения (УСН).

-

Как определить размер страховых взносов ИП?Размер страховых взносов ИП зависит от дохода. В 2021 году ставки составляют: 1% – на пенсионное страхование, 0,1% – на медицинское страхование и 0,2% – на социальное страхование. Таким образом, при доходе ИП в размере 50 000 рублей в месяц, сумма страховых взносов составит 510 рублей. При доходе в 100 000 рублей – 1010 рублей.

-

Какие расходы можно учитывать при расчете налогов для ИП?При расчете налогов для ИП можно учитывать все расходы, связанные с деятельностью. Например, аренду помещения, зарплату сотрудников, покупку оборудования, налоги и сборы, юридические услуги и прочее. Также можно списывать НДС, если ИП работает по УСН без НДС. Важно помнить, что не все расходы можно учесть при расчете налогов, поэтому следует внимательно изучить законодательство.

-

Какая форма отчетности обязательна для ИП?ИП должен ежеквартально подавать декларацию по УСН или ЕНВД, а также ежегодно представлять годовой бухгалтерский баланс и отчет о прибылях и убытках. Если ИП работает на УСН доходы минус расходы, то вместо отчетности по НДС придется подавать квитанции по уплаченному налогу. Также ИП может быть обязан подавать дополнительные отчеты в зависимости от вида деятельности и наличия других обязательств.

Имею высшее образование по специальности: юрист по финансово-правовому профилю. Мой стаж работы в юридической компании составляет 12 лет. Очень рад Вас видеть на своем сайте!