Содержание

Накопительная и страховая часть пенсии: что лучше в 2019 году

Суть системы

Выплаты на пенсии производятся из трех источников, и подразделяются на базовую, накопительную и страховую части. В чем особенность каждой?

- Базовая – это основная минимальная часть, которая гарантирована каждому гражданину, вне зависимости от того, работал он в течение жизни или нет.

- Страховая, раньше называлась трудовой, часть формируется из отчислений, которые делаются работодателем за весь период трудовой деятельности гражданина. На данный момент не очень зависит от продолжительности работы, больше от величины ее оплаты, а соответственно и отчислений.

- Накопительная – это, во-первых, добровольные отчисления и дополнительные взносы граждан в рабочие периоды жизни на специальные пенсионные личные счета. Во-вторых, некий процент, который взимается со страховых отчислений и переводится на накопительный счет.

Как видим, формирование пенсии происходит по разным алгоритмам, но все они в совокупности должны обеспечить граждан, которые стали нетрудоспособны. Есть еще несколько особенностей у каждого из представленных пунктов. Например:

-

- страховая часть индексируется ежегодно, а накопительная нет;

- для накоплений можно выбрать либо ПФР или негосударственный ПФ;

- начисление страховой пенсии производится в баллах, каждый из которых имеет свой денежный эквивалент, ежегодно устанавливаемый президентом страны;

- накопительная часть – это такой вид, который доступен гражданам моложе 1967 года рождения;

- если страховая пенсия рассчитывается и выплачивается только через ПФР, то накопительная выплачивается тем фондом, который выберет для себя гражданин.

Перечислять нюансы можно долго, но основные названы. Поэтому, наверное, вопрос о том, какую пенсию выбрать, поставлен не очень верно. Зная теперь, чем одна отличается от другой, нужно просто определиться, хочет ли человек на пенсии получать чуть больше денег, чем начислит ПФР. Вопрос о том, что выгоднее, становится и вовсе риторическим в данном случае.

Еще несколько фактов в 2018-2019 году

Чтобы определиться окончательно с выбором, стоит подумать на перспективу, а это важно для молодых трудоспособных обывателей. Если до пенсии осталось еще много трудовых лет, то возможность поднакопить за это время, не ущемляя личный бюджет, выглядит привлекательно. Также стоит принять во внимание, что страховая часть более защищена государством, но накопительная позволит противостоять ежегодной инфляции.

Повлиять на размер страховой пенсии сложнее, а вот размер накопительной контролируется непосредственно при вашем участии, вернее, осознанном выборе. Для тех, кто смотрит в будущее не оптимистично, есть еще один фактор: накопительная часть вашей пенсии может быть передана по наследству, а страховая — нет.

До конца 2015 года всем гражданам предложено решить, переводить ли накопительные проценты на страховой счет или выбрать, кому они доверят свои накопления:

- Государственному ПФ;

- Негосударственному ПФ;

- Внешэкономбанку, куда проценты переводились автоматически по умолчанию.

Именно нынешний год определяет дальнейшую судьбу этих финансов. Ведь накопительная часть может быть инвестирована в выгодные проекты и не подвергаться инфляции, в отличие от страховой. Но если граждане не подадут необходимых заявлений, то те 6 процентов от зарплаты, которые и составляли отчисления на накопительные счета, станут переводиться на страховой счет. А это чревато получением не такой большой пенсии в будущем, так как деньги не инвестируются, а, соответственно, не преумножаются.

Доверяйте и проверяйте

Страховая пенсия гарантируется к выплате государством. Но даже последние несколько лет показали, что случаются различные мировые финансовые катаклизмы. Это отражается на политике и возможностях государственных фондов. Умные люди говорят – «не стоит хранить яйца в одной корзине», особенно те, что несет золотая курица. Создать условия, при которых максимально защищена собственная старость, может только сам человек. Но делать это при помощи государственной политики, безусловно, проще. Вот еще несколько умозаключений по этому поводу:

- все негосударственные ПФ должны пройти аккредитацию, а также они не избавлены от ежегодных проверок, которые должны подтверждать перспективность вложений;

- каждый отчетный период до граждан доносится объективная информация о рейтинге НПФ, о надежности и предлагаемых программах внутри подобных организаций. То есть каждый отвечает не только перед своими «вкладчиками», но и напрямую перед правительством;

- поскольку работа таких организаций отличается от банковских систем, риск потерять накопления сведен к минимуму.

Накопительные вклады и страховая часть личной пенсии различны по своему формированию, но сходны по сути. Они обеспечивают людей в старости необходимыми для жизни финансами. Выбрать то, каким образом будут происходить отчисления, нужно каждому в отдельности, проявив либо дальновидность, либо перестраховавшись, и понадеявшись на стабильность государственной системы в целом.

Пропагандировать тот или иной способ не имеет смысла, поскольку все зависит от характера и возможностей самого гражданина. Получить максимальное количество информации можно напрямую, обратившись в территориальное отделение ПФР, сравнив НПФ и сделав личный прогноз на будущее.

НПФ и ПФР: что лучше по отзывам

Специалисты называют ряд основных функций, которые он выполняет:

- Назначает и выплачивает денежные пенсии.

- Занимается учетом обязательных страховых отчислений.

- Реализует социальные пенсионные выплаты для пенсионеров-россиян.

- Ведет персонифицированный учет всех граждан нашей страны, которые участвуют в обязательном страховании.

- Осуществляет взаимодействие с работодателями, которые отчисляют деньги в ПФР за своих работников.

- Взыскивает недоимки.

- Занимается вопросами по выплатам материнского капитала.

- Реализует Программы государственного софинансирования для добровольных накопительных вкладов пенсионеров и др.

В ПФР ежемесячно страхователи отчисляют стандартную процентную ставку от заработной платы работника, которая составляет 22%. Эта ставка страховых взносов разделяется на две части:

В 2013 году правительством нашей страны был объявлен мораторий на накопительную часть процентной ставки пенсионных отчислений, то есть все денежные средства входят в страховую часть (она создана для выплаты пенсий для сегодняшних пенсионеров). Этот процесс «замораживания» накопительного пенсионного компонента продлен и на следующий 2016 год.

Самым главным преимуществом Пенсионного государственного фонда (ПФР) является то, что он дает финансовые гарантии будущим пенсионерам. Примером может служить такой факт: за последнее полугодие в России пять негосударственных пенсионных фондов были лишены лицензий (некоторые из них имели высокий рейтинг надежности).

НПФ: плюсы и минусы

НПФ (Негосударственный пенсионный фонд) – финансовая организация некоммерческого типа, которая занимается проблемами социального обеспечения граждан Российской Федерации. Ее функции включают в себя:

- заключение со страхователями договоров НПО (негосударственного пенсионного обеспечения);

- выполнение роли страховщика в системах обязательного пенсионного страхования;

- накапливание денежных средств для будущих пенсионеров-россиян;

- вкладывание, учет, назначение и выплата накопительной части трудовой пенсии.

Специалисты разделяют НПФ на несколько типов:

- кэптивные (работают по корпоративным пенсионным программам, в активах которых пенсионные резервы преобладают над накоплениями);

- корпоративные или условно кэптивные (занимаются обслуживанием корпоративных пенсионных программ, но с возрастающей долей накопительных средств);

- территориальные (существуют за счет поддержки законодательной и исполнительной власти какого-то отдельного региона);

- открытые или универсальные (отличаются независимым положением, работают с пенсионными накоплениями широкого круга клиентов – и физическими, и юридическими лицами).

Привлекательность НПФ для россиян заключается в высоких процентных ставках доходности. Кроме этого имеют и другие «плюсы» в своей деятельности:

- НПФ дают будущему пенсионеру возможность регулировать размер своих будущих выплат.

- Можно формировать свою будущую пенсия, вкладывая деньги в несколько источников так называемого пассивного дохода (например, пенсионер будет получать ежемесячные денежные суммы от государства и из собственных накоплений).

- Негосударственный фонд имеет некоторую защиту от пенсионных реформ, проводимых правительством страны (условия выхода на пенсию, уменьшение размеров выплат и т. д.).

- Строгое соблюдение законодательных норм (наличие соответствующей документации для проведения финансовых операций, отчетность перед государством).

- Ряд льгот при налогообложении (эти особенности прописаны в Налоговом кодексе Российской Федерации).

- Прозрачность действий НПФ (вкладчики могут ознакомиться с информацией о деятельности фонда и получить доступ к своим счетам и сведениям о финансовых операциях с вложенными деньгами).

- Раздельные формы работы, сокращающие риск мошенничества (например, посредством банковских счетов сохраняют деньги, компания по управлению активами их вкладывает, администраторы фонда – учитывают и распределяют прибыль между вкладчиками).

- Функция наследования денежных накоплений родственниками вкладчика.

- Накопленные и сберегаемые денежные средства подлежат переводу из одного фонда в другой по желанию вкладчика (эта операция оговаривается в договоре).

К «минусам» работы НПФ эксперты относят:

- малая инвестиционная доходность;

- вложенные денежные средства нельзя изъять ранее оговоренного договором срока (кроме случаев, прописанных в договоре: смерть, инвалидность, выезд за границу для постоянного проживания и т. д.);

- использование только валюты нашего государства;

- процедура штрафования за несвоевременное внесение средств в фонд (оговаривается в письменном договоре);

- будущий пенсионер не имеет возможности влияния на инвестиционные операции с вложенными денежными средствами;

- при получении пенсий взимается налог с дохода от инвестиций.

Вкладывая свои финансы в НПФ, будущему пенсионеру следует задуматься о том, что за годы накопления можно ожидать различных изменений в законах базе нашего государства: увеличение или снижение процентных налоговых ставок с дохода, введение моратория на выплаты и т. д.

Именно такая долгосрочность не дает возможности четко планировать свое финансовое будущее многим россиянам.

Переход из ПФР в НПФ

Если вы решили перевести свои накопленные денежные средства из государственного ПФР в НПФ, то вам следует знать, что такая процедура проводится за ваш счет. Переход осуществляется заявительным путем, то есть вам нужно будет написать соответствующее заявление и к нему приложить необходимый пакет документов.

Специалисты называют несколько способов перехода из ПФР в НПФ:

- Вы обращаетесь лично в клиентскую службу фонда, предъявляете свой паспорт и страховой номер индивидуального лицевого счета (СНИЛС), получаете письменную расписку об этом.

- Вы оформляете все в электронной форме – получаете электронную цифровую подпись для заверения заявления.

- Вы регистрируетесь на сайте «Электронное правительство, госуслуги», совершаете ряд действий, пользуясь подсказками http://www.gosuslugi.ru/pgu/service/10000013800_10000021369.html#!_description (здесь примут ваше заявление о переходе из ПФР в НПФ, зарегистрируют его в Журнале регистраций заявлений, выдадут расписку).

- Вы посылаете заказное письмо с документами в соответствующий фонд (заявление пишете на специальном бланке, заверяете его у нотариуса, прилагаете копии паспорта и СНИЛСа).

- Вы обращаетесь к доверенному лицу, которое проводит за вас все операции этой процедуры (но потребуется нотариально заверенная доверенность).

Эксперты советуют: прежде чем совершить такой шаг, следует ознакомиться с рейтингом НПФ, посмотреть отзывы о них, информационные данные.

Всё о накопительной пенсии

Выбор варианта пенсионного обеспечения

До 31 декабря 2015 года гражданам 1967 года рождения и моложе необходимо выбрать для себя вариант пенсионного обеспечения – оставить только страховую часть пенсии и отказаться от накопительной, либо сохранить обе части своей будущей пенсии.

Варианты пенсионного обеспечения

Страховая часть + Накопительная часть

Страховая часть

Страховая часть является базовой формой государственного пенсионного обеспечения. Пенсия гарантирована, но ее размер зависит от ситуации, которая будет в стране на начало выплат, прежде всего – от соотношения числа работающих граждан и пенсионеров и от ситуации с госбюджетом.

Накопительная часть – это средства обязательных пенсионных накоплений, которыми в интересах будущего пенсионера управляют профессиональные участники рынка.

Сочетание накопительной и страховой части позволяет сформировать наиболее надежный вариант пенсионного обеспечения. Такая «комбинированная» пенсия состоит как минимум из двух элементов – бюджетного и рыночного, что помогает защитить потенциальные выплаты от различных по характеру рисков.

Составляющие будущей пенсии россиян

Накопительная

Страховая

В денежном выражении

В баллах, стоимость которых может меняться в соответствии с числом работающих граждан и пенсионеров

В результате инвестирования пенсионных средств профессиональными управляющими

Из взносов активных на момент выплаты работников

Что собой представляет

Средства, учтенные на индивидуальном счете пенсионера в рублях

Обязательство государства по распределению средств будущих работников

Зависит от доходности портфеля

С учетом текущей демографической и экономической ситуации. В 2016 году по решению правительства страховая пенсия будет индексирована на 4%, в то время как на 2015 год инфляция, по предварительным оценкам, составит 12%

Можно наследовать до назначения пенсии

Не наследуется ни при каких условиях

Варианты размещения накопительной части пенсии

Пенсионный фонд России

Негосударственные пенсионные фонды

Пенсионер вправе выбрать управляющую компанию, которой доверить свои средства

После заключения договора НПФ сам выбирает, какой управляющей компании передавать средства пенсионера

Государственная УК (Внешэкономбанк)

Многочисленные негосударственные УК

Как разместить свои средства?

В управляющей компании, в том числе государственной УК (Внешэкономбанке)

В негосударственном пенсионном фонде

Подать заявление в любом отделении ПФР (лично или через доверенное лицо, по почте или с курьером)

1. Подать заявление в ПФР 2. Заключить договор непосредственно с НПФ (для выбора УК данного договора не требуется)

Особенности расчета средств пенсионных накоплений,

подлежащих передаче по заявлениям о досрочном переходе

по заявлениям, поданным застрахованными лицами в 2016 году

Инвестировать средства пенсионных накоплений может как Пенсионный фонд России, так и негосударственный пенсионный фонд, входящий в систему гарантирования прав застрахованных лиц в системе обязательного пенсионного страхования.

ПФР инвестирует пенсионные накопления через государственную управляющую компанию Внешэкономбанк и частные управляющие компании, одну из которых гражданин может выбрать самостоятельно.

Смена страховщика происходит только при переходе из Пенсионного фонда России в негосударственный пенсионный фонд, из одного негосударственного пенсионного фонда в другой, а также из негосударственного пенсионного фонда в Пенсионный фонд России. При переводе пенсионных накоплений из одной управляющей компании в другую смены страховщика не происходит – им остается Пенсионный фонд России.

Пользоваться правом на смену страховщика можно ежегодно. Однако, инвестиционный доход сохраняется только при условии передачи средств не чаще, чем раз в пять лет.

Сменить страховщика можно и путем досрочного перехода, однако в случае отрицательного результата инвестирования это может повлечь уменьшение средств пенсионных накоплений (номинала страховых взносов) на сумму инвестиционного убытка. Исключение составляют застрахованные лица, подавшие заявление о досрочном переходе в год пятилетней фиксации средств пенсионных накоплений текущим страховщиком.

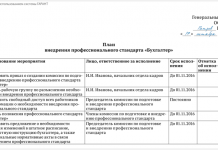

Потери средств пенсионных накоплений гражданина при подаче заявления о досрочном переходе в 2016 году

С какого года

Вы формируете

пенсионные накопления

у текущего страховщика?

Положительный результат

инвестирования

Отрицательный результат

инвестирования

С 2011 года и ранее

Потеря инвестиционного дохода

Потеря пенсионных накоплений на сумму убытка от инвестирования за 2016 год

| Видео (кликните для воспроизведения). |

Нет потери средств пенсионных накоплений

В период с 2013 по 2015 год

Потеря инвестиционного дохода

за 2015–2016 годы

Потеря пенсионных накоплений на сумму убытка от инвестирования за

Потеря инвестиционного дохода

Потеря пенсионных накоплений

на сумму убытка от инвестирования за 2016 год

Необходимые документы для подачи заявления

Страховое свидетельство обязательного пенсионного страхования (СНИЛС)Документ, удостоверяющий личность (паспорт гражданина РФ)Заявление о выборе управляющей компании

В ЧЕМ РАЗНИЦА МЕЖДУ СТРАХОВОЙ И НАКОПИТЕЛЬНОЙ ЧАСТЬЮ?

И страховая, и накопительная части пенсии формируются за счет страховых взносов, которые начисляет работодатель за своих работников.

В то же время, взносы на страховую часть фиксируются на индивидуальном лицевом счете в Пенсионном фонде в виде пенсионных прав, гарантированных государством, регулярно индексируются государством. Но сами деньги идут на выплату пенсий нынешним пенсионерам.

Взносы на накопительную часть пенсии живут другой, более сложной финансовой жизнью. Это реальные средства, которые можно передать в управление компании, эта компания будет вкладывать средства в инвестиционные проекты и тем самым увеличивать суммы с течением времени. Можно вместо управляющей компании выбрать негосударственный пенсионный фонд, который работает с несколькими управляющими компаниями, отслеживает состояние счета гражданина, снижает риски потерь.

КУДА ДЕНУТСЯ СРЕДСТВА НАКОПИТЕЛЬНОЙ ПЕНСИИ ПРИ ВЫБОРЕ ТАРИФА 0%

Все сформированные на этот момент пенсионные накопления граждан будут по-прежнему инвестироваться и выплачиваться в полном объеме, с учетом инвестиционного дохода, когда граждане получат право выйти на пенсию и обратятся за ее назначением. Изменения коснутся будущих отчислений. Речь идет лишь о перераспределении взносов в пользу страховой части.

КАКОЙ ТАРИФ ВЫБРАТЬ: НОЛЬ ИЛИ ШЕСТЬ ПРОЦЕНТОВ?

Если говорить о преимуществах выбора 0 или 6 процентов, то необходимо пояснить:

Страховая часть пенсии – более консервативна, более гарантированная государством, так как средства страховой части пенсии ежегодно индексируются в зависимости от уровня инфляции и с учетом индекса роста доходов Пенсионного фонда в расчете на одного пенсионера.

Накопительная часть – более гибкая, но менее защищена со стороны государства. На накопительную часть пенсии начисляется инвестиционный доход, который получен в результате размещения Ваших средств в негосударственных пенсионных фондах либо в управляющих компаниях. Тариф 6% более интересен для застрахованных лиц, которые стремятся участвовать в формировании своих пенсионных накоплений.

В накопительной части при этом есть еще один плюс: эти средства могут наследоваться. В солидарной же системе, где находятся страховые взносы, они не наследуемы.

Каким будет размер тарифа страховых взносов на формирование накопительной части будущей пенсии, каждый должен решить самостоятельно. Не хотите задумываться о судьбе пенсионных накоплений — ничего не делайте. Тогда с нового года все 16% уйдут в страховую часть, и этими деньгами будет распоряжаться государство. Хотите сами распоряжаться частью пенсионных денег, уверены, что сумеете сделать это лучше — напишите заявление в Пенсионный фонд России или негосударственный пенсионный фонд, которому вы готовы доверить свои накопления.

ЧТО НУЖНО СДЕЛАТЬ, ЧТОБЫ СОХРАНИТЬ 6% НАКОПИТЕЛЬНОЙ ЧАСТИ ПЕНСИИ?

Если Вы никогда не подавали заявление о выборе управляющей компании или о переходе в негосударственный пенсионный фонд, то для того, чтобы сохранить 6-процентный тариф, Вам следует подать заявление о выборе УК либо НПФ. При этом, как и раньше, при переводе пенсионных накоплений в негосударственный пенсионный фонд Вам необходимо заключить с выбранным НПФ соответствующий договор об обязательном пенсионном страховании.

Для тех, которые в предыдущие годы хотя бы единожды подавали заявление о выборе управляющей компании либо о переходе в НПФ, и оно было удовлетворено, с 2014 года на накопительную часть пенсии будет по-прежнему перечисляться 6% тарифа.

ЧАСТО СЛЫШУ В НОВОСТЯХ, ЧТО НЕГОСУДАРСТВЕННЫЕ ПЕНСИОННЫЕ ФОНДЫ ЗАКРЫВАЮТСЯ, А НАКОПИТЕЛЬНЫЕ ПЕНСИИ ЛЮДЯМ НИКТО НЕ ВОЗВРАЩАЕТ. ИЛИ ВСЁ-ТАКИ УБЫТКИ ВОЗМЕЩАЮТСЯ?

В случае банкротства негосударственных пенсионных фондов они обязаны передать все имеющиеся пенсионные накопления и реестры клиентов обратно в ПФР в течение месяца. Если средств нет, а НПФ не вошел в систему гарантирования — за них деньги возмещает Банк России, но всего лишь по номиналу страховых взносов (без инвестиционного дохода).

ЕСЛИ АГЕНТЫ НЕГОСУДАРСТВЕННЫХ ПЕНСИОННЫХ ФОНДОВ ПРИХОДЯТ ДОМОЙ И ПРОСЯТ ПОДПИСАТЬ ДОКУМЕНТЫ О ПЕРЕВОДЕ ПЕНСИИ, СТОИТ ЛИ ИМ ДОВЕРЯТЬ?

Прежде чем подписывать какие-либо бумаги, хорошо бы выяснить, кто в самом деле к Вам пришел и что за документы Вас просят подписать. Если в Ваш дом без предупреждения пришел человек и представился работником Пенсионного фонда, попросите его предъявить служебное удостоверение и Вы выясните, что перед вами представитель негосударственного пенсионного фонда.

Если же Вы все-таки подписали документ, а только потом прочитали, то соответственно Ваши пенсионные накопления Вы и будете искать в том негосударственном пенсионном фонде, с которым не глядя подписали договор.

Хочу еще раз напомнить — сотрудники государственного Пенсионного фонда по домам не ходят, не проводят никаких сверок и агитаций, не подписывают никаких документов.

НАКОПИТЕЛЬНУЮ ПЕНСИЮ ОПЯТЬ ЗАМОРОЗИЛИ, ЧТО ЭТО ОЗНАЧАЕТ?

Говорить о замораживании пенсии вообще неправильно. Речь идет о том, что в течение 2016 года вся сумма страховых взносов идет на формирование страховой пенсии, а накопительная пенсия не финансируется. Такой порядок формирования будущей пенсии продлен и на следующий 2017 год. При этом все средства пенсионных накоплений, которые уже были сформированы на конец 2013 года, никуда не исчезают и не пропадают. Они инвестируются и будут выплачиваться гражданам при достижении ими пенсионного возраста.

КАК УЗНАТЬ В КАКОМ ПЕНСИОННОМ ФОНДЕ НАХОДЯТСЯ НАКОПЛЕНИЯ? .

Узнать, где находятся Ваши пенсионные накопления, можно, через личный кабинет застрахованного лица на сайте ПФР. Кроме того, получить такую информацию можно, обратившись лично в клиентскую службу управления Пенсионного фонда по месту жительства.

КАК ПРАВОПРЕЕМНИК, Я УНАСЛЕДОВАЛА ПЕНСИОННЫЕ НАКОПЛЕНИЯ МОЕГО ОТЦА. ЧЕРЕЗ КАКОЕ УЧРЕЖДЕНИЕ Я МОГУ ПОЛУЧИТЬ ЭТУ ВЫПЛАТУ?

Как пояснила Наталья Карножицкая, начальник отдела организации и учета процесса инвестирования Отделения ПФР по Белгородской области, начиная с 2008 года, правопреемники умершего застрахованного лица имеют право получить его пенсионные накопления.

Согласно «Правилам выплаты ПФР правопреемникам умерших застрахованных лиц средств пенсионных накоплений» существуют 2 способа их получения:

– через почтовое отделение связи;

– путем перечисления средств на банковский счет.

При выборе правопреемником способа получения средств через Почту России из сумм, подлежащих выплате, будут произведены удержания в счет почтового сбора за осуществление почтового перевода (по установленным тарифам). Размер этого удержания составляет 2% от суммы выплаты.

Если способ выплаты выбран «путем перечисления средств на банковский счет», то правопреемнику необходимо представить в территориальный орган ПФР вместе со всеми документами копию сберегательной книжки или информацию о наличии счета с реквизитами банка. При выплате через кредитное учреждение средства пенсионных накоплений выплачиваются правопреемнику полностью (без удержания расходов на доставку).

Отмечу, что до истечения 6 месяцев с даты смерти застрахованного лица правопреемники имеют право изменить способ получения средств пенсионных накоплений. Для этого нужно подать заявление в территориальный орган ПФР.

Что лучше ПФР или НПФ? Что выбрать?

Изменения в пенсионной сфере заставили многих рядовых граждан пересмотреть свое отношение к пенсии. Обычная пенсия настолько мала, что ее хватает только на еду и бытовые услуги, поэтому многие уже сейчас задумываются о пенсионных накоплениях. Обслуживанием пенсионеров и расчетом их пенсий традиционно занимается Пенсионный Фонд. Однако, в последнее время на слуху многих находятся негосударственные пенсионные фонды или НПФ. Рассмотрим подробнее что это и для чего они нужны?

Что такое НПФ?

Это некоммерческая организация с особой правовой формой. Она занимается социальным обеспечением населения. Первые НПФ зародились в 90-х годах после появления указа №1077 от 16 сентября 1992 года. После принятия ФЗ №75, деятельность НПФ бурно развернулась и на текущий момент в России официально работают более 130 таких организаций. В частности, НПФ:

- Занимаются негосударственным пенсионным обеспечением участников фонда в соответствии с договорами.

- Выступают страховщиками по обязательному пенсионному страхованию.

Работа НПФ схожа с работой обычного ПФ и также регламентируется законодательством и нормативными актами. НПФ также собирает на своих счетах пенсионные накопления, инвестирует их, занимается выплатой накопительной части пенсии.

Что такое ПФР?

Этот государственный фонд России, который занимается аккумулированием, управлением и выплатой пенсионных накоплений. В частности ПФР:

- Занимается расчетом, начислением и выплатой пенсий.

- Ведет учет страховой обязательной части пенсии.

- Реализует соцвыплаты таким категориям граждан, как инвалиды ,участники ВОВ и иных военных действий, героям ССР/РФ и проч.

- Собирает отчисления от работодателей

- Выплачивает средства маткапитала.

- Регулирует пенсионную систему страны.

- Реализует госпрограммы, например, софинансирование пенсионных накоплений.

- Ведет персонифицированные лицевые счета застрахованных лиц.

По умолчанию все страховые взносы на страховую и накопительную части пенсии идут в ПФ. Ставка взноса составляет 22%, из которых 16% — это накопительная часть, а 6% — это страховая часть.

Сходства и различия НПФ и ПФР

Это две разные структуры с примерно одинаковым принципом работы. ПФ – это государственная устоявшаяся структура, занимающаяся оборотом, накоплением и перераспределением пенсионных средств. Отчисления на будущую пенсию идут со взносов работодателей. В последние годы застрахованные по обязательному пенсионному страхованию получали письма с выпиской с лицевых пенсионных счетов. В них также видно, что помимо собственных отчислений ПФ также индексирует накопления, защищая их от инфляции и обесценения. Для индексации ПФР вкладывает накопления в различные инструменты, правда, этот список ограничен. В основном это гособлигации.

НПФ занимаются аккумулированием накопительной части пенсии (страховая часть может копиться только в ПФ). Ежегодно накопления пользователей пополняются за счет дохода НПФ. Доход негосударственный фонд также получает за счет инвестирования. Поскольку что перечень инструментов инвестирования здесь более широкий, НПФ может получать более высокую прибыль по сравнению с ПФРом. Однако, за счет этого НПФ может и «прогореть», если выбранные инструменты окажутся неэффективными или убыточными.

Таким образом, можно выбрать НПФ или ПФР для накопления своей будущей пенсии.

Преимущества НПФ

- Более эффективное управление пенсионными накоплениями.

- Деятельность строго регламентирована законодательством, а также проводится жесткий контроль на постоянной основе. Ни у одной некоммерческой организации нет такого строгого контроля, как у НПФ.

- Получать консультации и заключаться договоры с НПФ можно по месту жительства в офисе фонда или у представителей. НПФ активно нанимают агентов, которые занимаются поиском и привлечением клиентов за определенную плату.

- Установлен список инвестиционных инструментов для получения дохода, а также список управляющих компаний.

- Отношения клиента и НПФ скреплены договором, где прописываются права и обязанности сторон, наследники и доли распределения.

- Можно переходить из одного НПФ в другой не чаще, чем раз в 5 лет. Это позволяет заработать более высокую доходность. Рейтинги НПФ по доходности, надежности можно найти на интернет-ресурсах.

- Деятельность НПФ лицензируется. Без получения лицензии и проверки со стороны контролирующих органов (ЦБ и ФСФР) фонд не будет иметь права привлекать страховые отчисления и работать с ними.

- Средства на счетах НПФ подлежат обязательному страхованию. Если у НПФ будет отозвана лицензия, то все накопления клиента перейдут обратно на счет в ПФР.

- Суммы накопления и процесс инвестирования можно наблюдать в личном кабинете на сайте госуслуги.

- Накопительную часть пенсии из НПФ можно получить одной суммой при выходе на пенсию, а также она будет наследоваться, если клиент не доживает до пенсии.

Недостатки НПФ

- Не всегда эффективное управление накоплениями. Фонд может выбирать рисковую стратегию вложения и уйти «в минус».

- В последнее время ЦБ проводит «зачистку» этого финансового сектора, как и в случае с банками. Он отзывает лицензии, если выявляются нарушения. Накопления клиентов переходят обратно в ПФР, но без дополнительного дохода.

- При частой смене НПФ можно потерять доходность. В результате этого накопления не будут проиндексированы и обесценятся.

Преимущества ПФР

- Это государственная структура, находящаяся в ведомстве государства и под его тотальным контролем.

- На пенсионных счетах ПФР могут храниться и страховая и накопительная части пенсии.

- ПФР по мере возможности индексирует накопления, защищая от инфляции.

- Фонд реализует госпрограммы, например, софинансирование.

Недостатки ПФР

- Неэффективное управление накопления. Фонд использует низкодоходные инструменты.

- При недожитии клиента все накопления уходят в пользу государства.

- ПФР может проводить реформы или менять структуру учета пенсии без согласия участников.

- У клиентов нет договорных отношений с ПФ.

Как перейти в НПФ?

Заключить договор с НПФ можно в офисе фонда или у его представителей, которые работают от имени фонда по регионам и населенным пунктам. При выборе фонда стоит обратить внимание на:

- Объем привлеченных накоплений (информация находится в общем доступе в отчетности фонда).

- Эффективность управления. Доходность за последние несколько лет также публикуется в различных источниках и рейтингах.

- Рейтинги надежности. Их предоставляют различные рейтинговые агентства.

Для заключения договора лучше обратиться к представителям фонда. Например, НПФ Сбербанка представляет Сбербанк. Во всех отделениях можно перевести свои накопления в данный НПФ. Для этого потребуется паспорт и СНИСЛ. Банк самостоятельно отправляет все сведения в ПФР и течение пары месяцев накопительная часть пенсии переводится на счет НПФ. Отследить этого можно в личном кабинете на сайте госуслуг.

Перевод пенсии в НПФ: стоит ли переходить, как перевести пенсию?

Благодаря проводимой пенсионной реформе, граждане РФ самостоятельно распоряжаются формированием накопительной части пенсионных средств. Часть данных средств они могут перевести в негосударственный пенсионный фонд.

Порядок перевода отчислений в НПФ

Чтобы осуществить перевод накопительной части пенсии на счет НПФ, необходимо ознакомиться с надежностью данной организации, оценить риски и преимущества работы с ним. В качестве основных пунктов по порядку перевода средств выделяют:

- Выбор НПФ, анализ его преимуществ и возможных рисков.

- Заключение договора об обязательном пенсионном страховании.

- Подача информации в территориальный орган ПФР о том, что накопительная часть пенсии находится в НПФ.

В случае того, когда человек хочет оформить перевод пенсии в НПФ из ПФР, он оформляет заявление на перевод и собирает бумаги, которые требуются для перехода. Осуществить подобное можно самостоятельно, через доверенное лицо или МФЦ.

В текущее время предусмотрена «заморозка» создания накопленной части пенсии. Она будет действовать до 2020 года.

Право на пенсионные накопления

У кого формируются пенсионные накопления, посмотрите на картинке:

Те лица, кто решил воспользоваться накопительной пенсией и направить ее в НПФ, должны быть застрахованы по системе обязательного пенсионного страхования. На их счете должна находиться определенная сумма:

- Лица, родившиеся до 1966 года, могут формировать лишь страховую составляющую. Мужчины (возраст с 1953 -1966) и женщины (1957-1966) могут получить накопительную часть, так как в период с 2002 по 2005 год уже действовала уплата на данную часть пенсии со стороны работодателей.

- По программе дополнительного финансирования пенсии сформировать накопительную ее часть можно за счет индивидуальных взносов.

- Использование материнского капиталана пенсионное обеспечение матери.

В рамках ФЗ те лица, которые впервые с 01.01.14 направляют взносы на обязательное пенсионное обеспечение, имеют возможность выбрать, где хранить пенсию в течение 5 лет после первого перечисления взносов. В случае с накопительной частью пенсии по инвалидности выплата с 2013 года производится только по достижению определенного возраста (55 лет у женщин и 60 – у мужчин). При наличии страхового стажа начисляется трудовая пенсия по старости.

Скачайте, чтобы не потерять! ФЗ «О накопительной пенсии» ЗДЕСЬ.

Стоит ли переходить в НПФ?

Негосударственные пенсионные фонды в рамках своих функций обладают возможностью хранить и участвовать в формировании двух видов пенсии (по полису или негосударственный вид пенсии). В качестве положительного ответа на вопрос, зачем переводить накопительную часть пенсии в нпф, могут выступать:

- выплата состоит из зачислений клиентов, которые поступают с определенной периодичностью, по установленномусроку перевода, а также за счет инвестирования резервов;

- на негосударственных организациях лежит материальная ответственность за вложения его клиентов. В ситуации, при которой доходность фонда ниже уровня инфляции, он обязан компенсировать расходы вкладчиков за счет своих резервов;

- за счет того, что НПФ ежегодно формируют инвестиционную стратегию на будущий год и в ближайшей перспективе, то он может отреагировать на финансовые изменения на рынке.

Недостатки НПФ

Учитывая преимущества негосударственных фондов, они имеют ряд недостатков, из-за которых граждане неохотно вкладывают свои пенсионные суммы.

Среди минусов можно выделить:

- нет стабильного дохода. Иными словами, организация не всегда может поручиться за свою финансовую составляющую;

- НПФ может потерять лицензию из-за нарушения законодательства, банкротства. Клиентам требуется переводить накопления в иной фонд или обратно в ПФР, что требует определенных затрат.

Порядок перевода пенсионных накоплений

Сотрудничая с НПФ по сохранению своих пенсионных накоплений, человек должен внимательно подойти к порядку перевода своих средств на его счет и определить, стоит ли ему переходить.

Состоит из нескольких этапов:

- Во-первых, ему следует определиться с тем фондом, куда он собирается перевести накопительную часть пенсии. Нужно изучить сведения о ней, ее финансовые возможности в случае погашения убытков лицом, преимущества перед другими организациями. Обращают внимание на рейтинг надежности, состав учредительского совета.

- Во-вторых, осуществить непосредственный выбор в пользу того или иного фонда. Нужно оценить надежность организации. Зависит от показателей работы фонда. Оценить данный пункт позволит информация, которую можно изучить по данным определенных агентств, например, «Эксперт РА»:

- К фонду применяются требования по времени его создания. Лучшие фонды – созданы до 1998 года. Чем раньше он был создан, тем более опытен по управлению вложениями.

- Уровень доходностипозволяет понять, насколько фонд успешен в работе. Изучить необходимо показатели в среднем за несколько лет.

- Учредители. Надежнее фонды, которые были учреждены представителями добывающей и перерабатывающей промышленности.

- Степень открытости.

- Отзывы о фонде.

Сравнительный анализ Негосударственных пенсионных фондов

Рейтинг НПФ по состоянию на 2017 год посмотрите в видео:

Чтобы оценить показатели надежности, деловой репутации, финансовой стабильности фонда, нужно проанализировать эти данные по нескольким организациям.

Например, те фонды, которые имеют рейтинг А++, по данным «Эксперт РА».

Работает с 1994 года. Учредители – компания ПАО «Газпром», «Газпромбанк», ООО «Газпром добыча Уренгой», ООО «Газпром добыча Ямбург», ООО «Газпром трансгаз Саратов». Выступает в качестве соучредителя профессионального объединения участников пенсионного рынка. С 2004 года имеет самый высокий рейтинг. Крупнейший фонд на территории РФ. Среди плюсов выделяют большой объем собственных средств, пенсионных резервов. В качестве минусов –назойливость по предоставлению собственных услуг, отрицательные отзывы в ряде регионов страны. Читайте нашу статью про НПФ «Газфонд» ***ЗДЕСЬ***(П046 кит финанс).

НПФ Сбербанк

Основан в 1995 году, в качестве учредителей выступает ПАО «Сбербанк России». Работает на основании Приказа Президента. В качестве плюсов можно выделить стабильную работу на протяжении всего времени существования, хорошие отзывы от вкладчиков, открытость. К минусам принято относить – несвоевременность выплат отдельным категориям граждан, агрессивная политика по привлечению будущих клиентов.

НПФ «Нефтегарант»

Работает с 2007 года под крылом компании ОАО НК «Роснефть». За годы работы отмечен рост показателей по получению прибыли, осуществляется эффективное управление пенсионными накоплениями. Минусы – молодой возраст не позволяет оценить данный фонд как надежный у людей, которые выходят на пенсию, низкий уровень доходности по инвестициям, накопления только в отечественной валюте.

Анализ позволяет сделать вывод, что любой НПФ имеет как плюсы, так и минусы в работе. Выбор в пользу определенного зависит от предпочтений гражданина.

Необходимые документы для перевода накопительной части пенсии

После процедуры выбора НПФ нужно собрать пакет документов, чтобы непосредственно переместить свои пенсионные накопления на счет фонда.

Данный пакет документов включает в себя:

- паспорт гражданина РФ;

- пенсионное страховое свидетельство;

- заявление на перевод. В нем указывают индивидуальные данные лица, который собирается осуществлять отчисления в НПФ. Кроме того, необходимо оформить договор об обязательном пенсионном страховании.

На картинке – образец заявления о переводе средств в НПФ:

Перевод средств между НПФ

В ситуациях, когда клиент недоволен деятельностью той структуры, куда осуществил перевод накопительной части пенсии, он имеет возможность перевести средства в другой НПФ. Следует учитывать, что накопления могут находиться на счете только одного НПФ, деление между организациями невозможно.

Существует два способа перехода:

- Досрочный – осуществляется в рамках одного года. Следует оформить заявление, указать иной адрес. В случае если документы переданы в 2016 году, перевод возможен в 2017, при этом проценты по вкладам будут потеряны.

- При срочном переходе, накопления направляются в другую компанию в год, который идет за истекшим пятилетним стажем с момента оформления договора с предыдущим фондом. Проценты на накопления остаются.

Кроме того, возможно обратно перевести средства в ПФР, но не позднее 31 декабря, посредством подачи заявления в ПФР. Заявка подается лично в соответствующий орган, либо через услуги МФЦ. Также можно направить документы, воспользовавшись услугами почты или электронным способом.

Как перевести накопления обратно в ПФР, смотрите на картинке:

Обязательно ли переводить пенсию в НПФ – право любого человека, который задумывается о сохранности ее накопительной части. Государство активно поддерживает социальную составляющую жизни своих граждан. Специально создаются условия, по которых при выходе на пенсию, сумма пенсионных выплат будет увеличена за счет производившихся пенсионных накоплений в Негосударственном пенсионном фонде.

| Видео (кликните для воспроизведения). |

От чего зависит размер накоплений и как выбрать НПФ, смотрите в видео:

Источники

Зайков, Д.Е.; Звягинцев, М.Г. 100 распространенных вопросов по оформлению земли; Издательский дом Ра’, 2011. — 192 c.

Котов, Д. П. Вопросы судебной этики / Д.П. Котов. — М.: Знание, 2014. — 127 c.

Щеглова Л. В. Защита своих прав в судах общей юрисдикции; Омега-Л — М., 2014. — 232 c.

Имею высшее образование по специальности: юрист по финансово-правовому профилю. Мой стаж работы в юридической компании составляет 12 лет. Очень рад Вас видеть на своем сайте!